Как не потерять инвестора на старте. Практики необанков для InvestTech-сервисов

В публичном пространстве обсуждается рост интереса к инвестициям, который происходит на фоне снижения ставок по вкладам. В ноябре на Мосбирже число частных инвесторов превысило 7,5 млн человек, а на бирже Санкт-Петербурга — 6,5 млн. Бурный рост обусловлен тем, что само по себе открытие брокерских счетов и ИИС удобно реализовано онлайн — через мобильные и интернет-банки. Воронка привлечения новых клиентов на входе расширена, но она сильно снижается к низу — от интереса к реальным инвестициям доходят далеко не все.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналПо статистике лишь по 16-17% открытых брокерских счетов совершается хотя бы одна операция в месяц, порядка четверти ИИС фондируется, 60-70% клиентов на рынке не проявляют активность. Если ситуация не изменится, то рано или поздно рост прекратится и не принесет никакой пользы рынку. Через схожие проблемы прошли западные и российские необанки, которые быстро научились активизировать новых клиентов и эффективно вовлекать их в свои сервисы. Для этой статьи мы выбрали несколько инсайтов из их опыта, которые лучше всего подходят для инвестиционных приложений — они помогают клиентам преодолеть барьеры и быстрее приступить к инвестициям.

Клиент скорее пополнит счет, если сразу после регистрации предложить удобный способ пополнения

Чтобы приступить к инвестициям, пользователь должен совершить первый важный шаг — пополнить свой брокерский счет или ИИС. В российских брокерах клиент, впервые вошедший в личный кабинет, оказывается перед пустым экраном. Ему не сообщают, что сначала нужно пополнить счет, и не помогают это сделать. В иных случаях доходит до того, что клиенту показывают четыре варианта пополнения счета, но какой из них подойдет лучше для ситуации пользователя — не понятно. Это в том числе становится одним из стоп-факторов для первой инвестиции.

У западных необанков первое пополнение счета — ключевой элемент онбординга новых клиентов, которые легко открывают счета, но откладывают процедуру пополнения. Поэтому необанки прикладывают много усилий, чтобы стимулировать активность клиентов сразу после заведения счета.

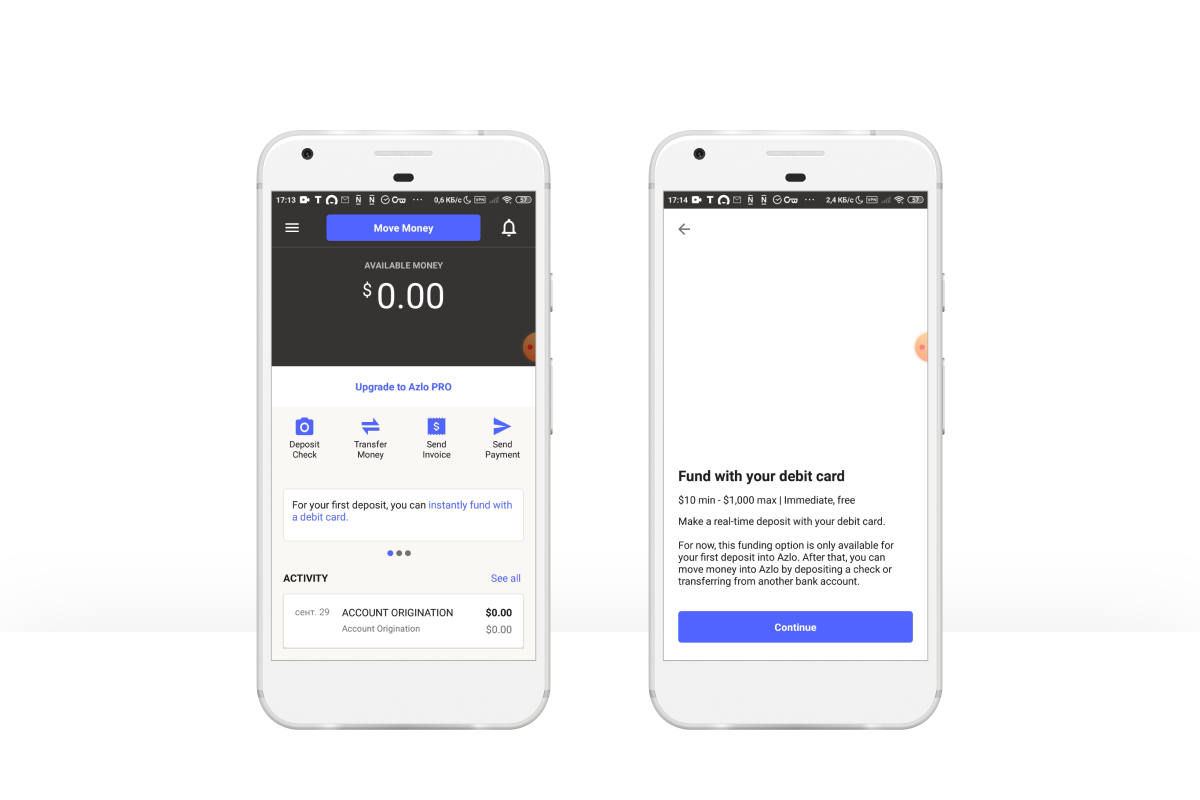

Например, в приложении американского необанка Azlo сразу после регистрации клиентам предлагают пополнить счет. Для упрощения пополнения можно привязать свою дебетовую карту и сразу же сделать с нее перевод, с которого не возьмут комиссию.

После заведения аккаунта Azlo предлагает привязать дебетовую карту и пополнить счет без комиссии на сумму от $10 до $1000.

Клиент быстрее освоится, если адаптировать обучающий контент под мобильные форматы

Зачастую российские брокеры продают открытие счета, а не инвестицию в идею или ценную бумагу. После открытия счета массовый клиент не имеет четкого представления, как действовать дальше, как начать инвестировать. Он видит обилие вариантов инвестпродуктов и ценных бумаг, которое для него превращается в поток шума, в нем невозможно разобраться без помощи. Еще хуже, когда брокер все-таки продает инвестидею, но пока пройдет процедуру регистрации и доберется до возможности инвестировать — он уже забывает, что изначально хотел сделать, и сценарий прерывается.

При этом брокеры имеют сильные обучающие курсы, но образовательный аппарат плохо интегрирован в сам сервис. Контент никак не адаптируется для современного потребления, не упаковывается в удобные истории, микроформаты и инфографику для мобильных экранов.

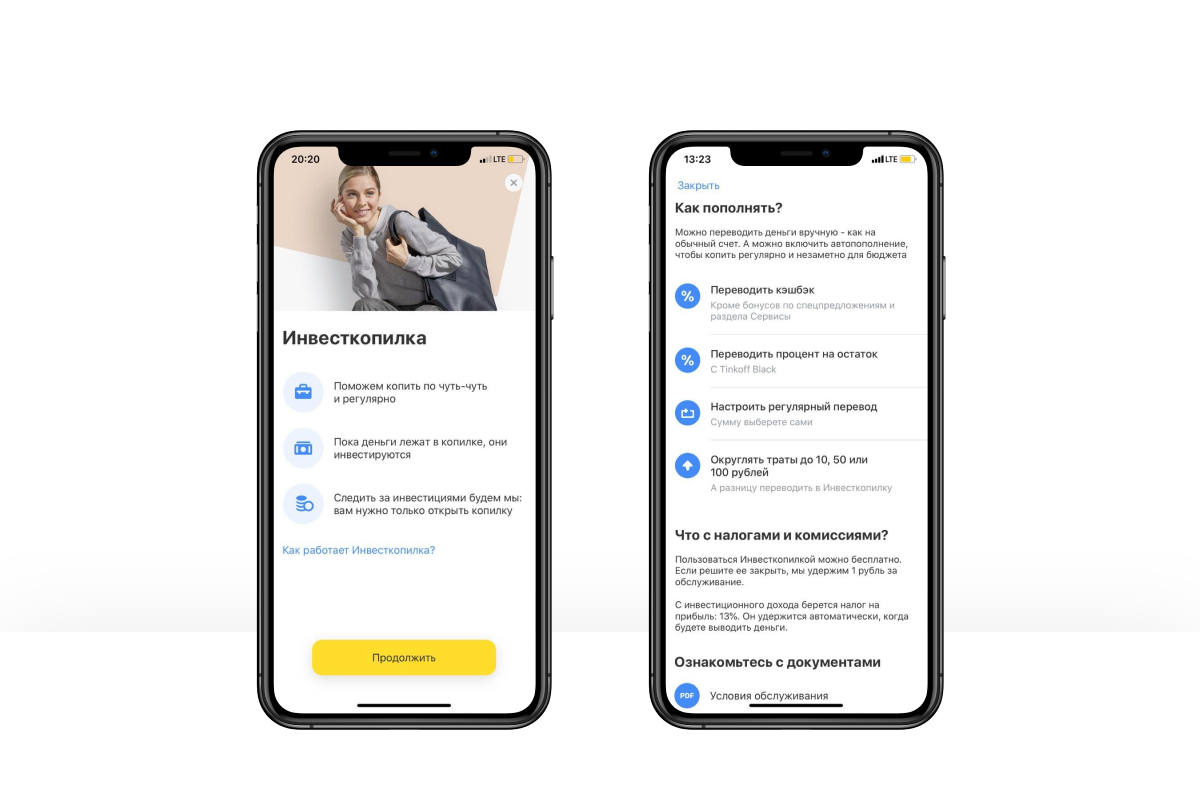

Хорошие практики интеграции обучающего контента в интерфейсы в российском финтехе показывает Тинькофф Банк. На экране подключения инвесткопилки в мобильном банке расположен раздел с инструкцией и описанием функциональности. Инструкцию легко читать благодаря тому, что текст оптимизирован под чтение с экрана смартфона, здесь соответствующая структура и типографика. Есть ссылка на документ в формате PDF с более подробными условиями обслуживания. Удобно, что раздел с инструкцией размещен перед экраном подключения функции, так как именно здесь у клиента могут возникнуть вопросы и сомнения.

Онбординг в функции инвесткопилки в интерфейсе мобильного банка Тинькофф Банка.

Программы снижения рисков для новичков и стратегии выхода снимут страх перед первыми инвестициями

Брокеры предлагают что-то купить, но не объясняют, когда это продавать. Клиенты вкладываются в ценную бумагу и не понимают, как с ней правильно поступить в дальнейшем, в какой момент продать. Также клиенты не знают, как себя вести в случаях, если требуется срочно вывести деньги из портфеля — какие бумаги ему можно продать в конкретном моменте, чтобы минимизировать потери и решить задачу.

Даже в тех случаях, когда инвестидея все-таки предлагается — например, вложиться в какую-то бумагу на год и заработать 50% — после приобретения бумаги стратегия инвестиции не поддерживается в сервисе, без плана действий клиент забывает изначальную идею покупки. В этом процессе приложение может поддерживать коммуникацию инвестидеи, подсказывать, что делать дальше и в какой момент выходить.

Также массовым клиентам остро не хватает программ, помогающих снизить риски первых неудачных инвестиций. Многие сначала хотят попробовать этот процесс прежде, чем вкладывать крупные суммы. Однако реализация концепции пробной покупки для массового клиента у российских брокеров встречается редко.

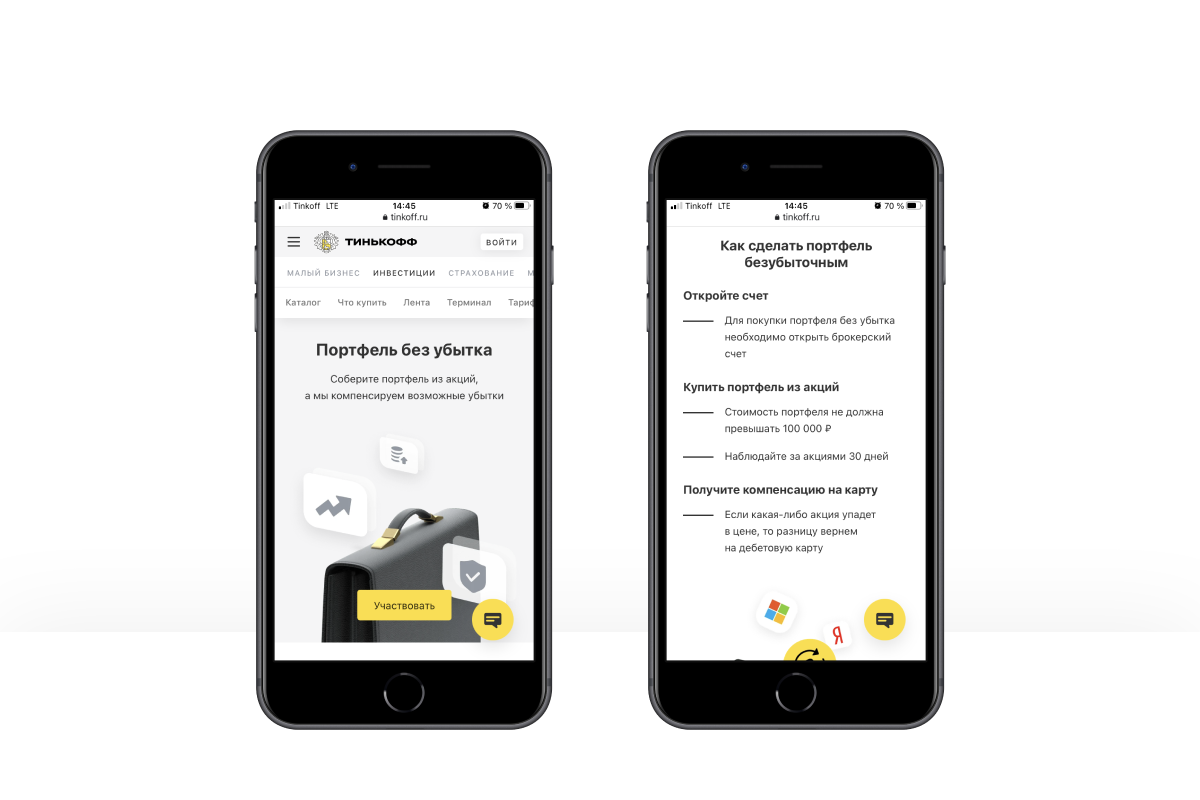

Хорошую практику вновь можно найти у Тинькофф Банка, который берет на себя риски клиента в первый месяц инвестиций: если он потерпел неудачу, и портфель не превышает 100 000 рублей, то брокер покрывает убытки. Так клиент избавляется от страха потерять вложения из-за первых неудачных шагов.

Тинькофф Банк предлагает компенсировать возможные убытки новичкам.

Клиенты будут чаще инвестировать через сервис, который учитывает их индивидуальные особенности

Сейчас российские брокеры плохо учитывают массовую модель клиентов, которые рассматривают инвестиции, как замену накопительным счетам и вкладам — это регулярные и небольшие пополнения в дни зарплат. Для таких клиентов брокеры не предлагают понятные механики инвестиций: докупать бумаги, которые уже есть в портфеле, или расширять портфель новыми акциями и продуктами.

Для подобных моделей клиентов западные необанки предлагают много вариантов микроинвестирования и регулярного пополнения портфеля — автоматическое инвестирование с округлений суммы покупок, перевод кэшбека в акции, автоматическое инвестирование с поступлений на счет.

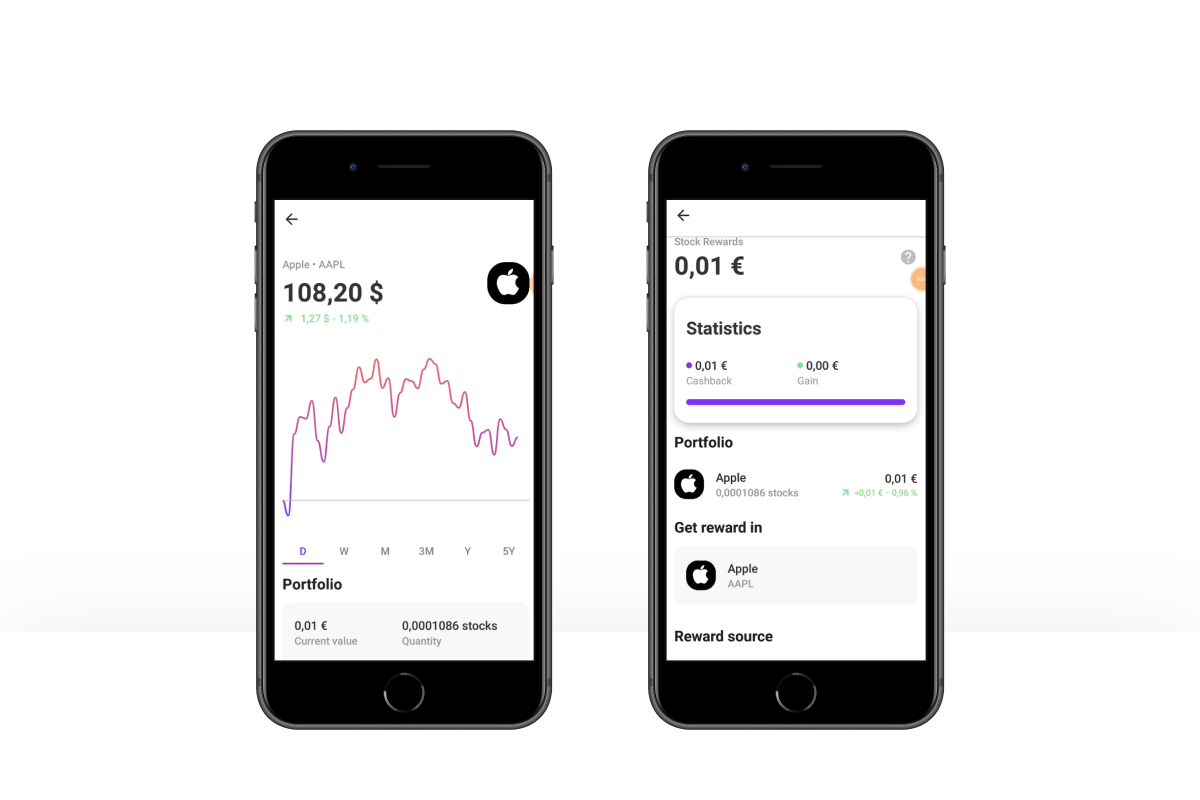

В пример можно привести немецкий необанк Vivid Money, который выплачивает кэшбек по карточным операциям в виде долей акций — с каждой транзакции кэшбек перечисляется в ценные бумаги, увеличивая портфель.

Начисление кэшбека в виде акций с покупок по карте в сервисе Vivid Money.

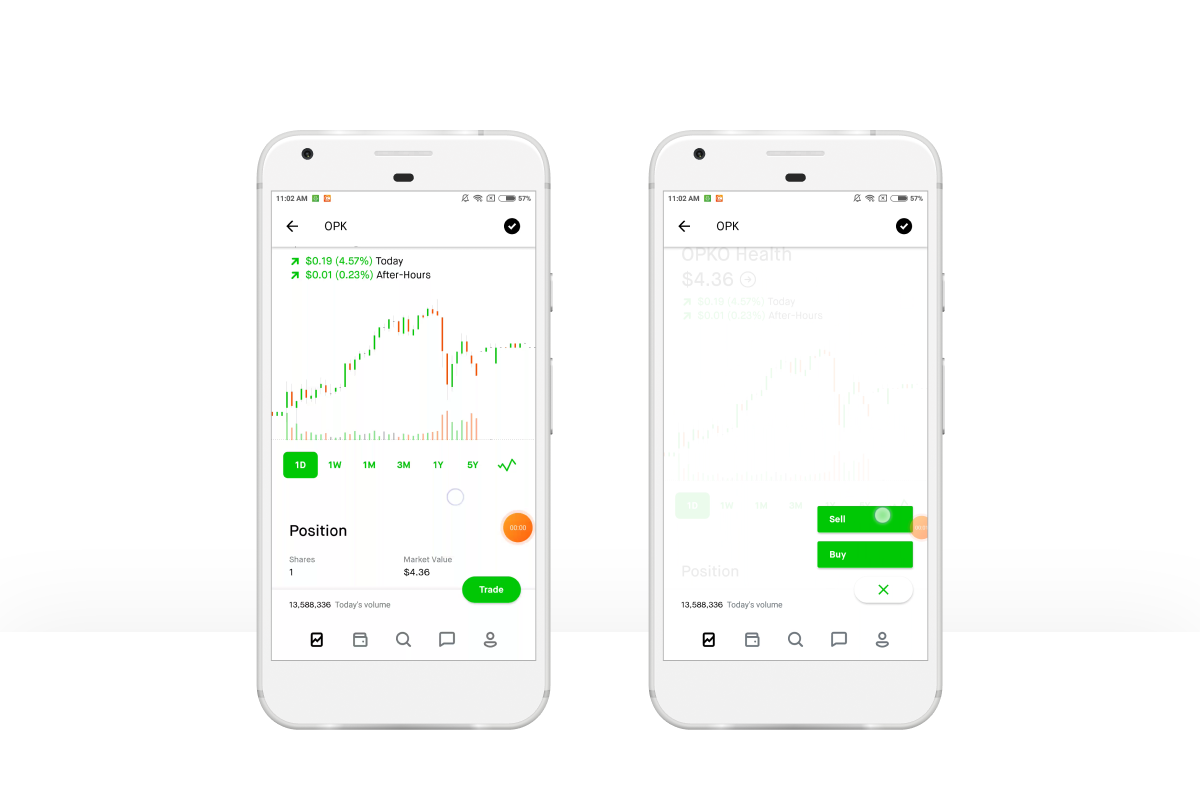

Другой способ снять рутину в процессах инвестирования — автоматизировать мелкие процедуры, которые постоянно отвлекают и могут вызывать фрустрацию у неподготовленных пользователей. Например, сервис Robinhood предлагает автоматически реинвестировать дивиденды или купоны. В момент, когда дивиденд падает на счет, он реинвестируется в ту бумагу, которую выберет клиент заранее — ему не надо каждый раз принимать решения и совершать действия.

Также в приложении Robinhood можно определить цены take profit / stop loss на автоматическую покупку или продажу любого актива или валюты. Эта функциональность будет полезна даже опытным инвесторам.

Сервис Robinhood предлагает заранее описать логику автоматической покупки и продажи актива.

Наличие готовых сценариев, учитывающих специфику задач разных задач инвесторов, поможет пользователям достигать своих целей и чувствовать себя увереннее в инвестициях.

В целом, если говорить о состоянии цифровых сервисов для инвестиций, можно отметить, что брокеры научились успешно увеличивать базу клиентов и расширять воронку продаж за счет новых каналов привлечения. Следующий большой шаг — научить клиентов получать пользу от сервисов, снижать страх перед инвестициями и стимулировать активность.

| Совсем скоро Markswebb анонсирует новую волну исследования цифровых сервисов для инвестиций Invest Tech Review 2020. Чтобы не пропустить анонс, следите за новостями в нашей группе на Facebook и Telegram-канале. |

По материалам доклада Алексея Скобелева для конференции InvestTech 2020.