Как быстро преодолеть разрыв в клиентском опыте между нативным приложением и интернет-банком в мобильном браузере?

интернет-банков в мобильном браузере

рейтинга цифрового опыта

В 2022 году приложения отдельных российских банков были удалены из App Store и Play Market и началась миграция пользователей в интернет-банки в мобильных браузерах.

Исследование поможет разобраться, как изменился цифровой клиентский опыт после перехода пользователей в браузер. Мы покажем, как российские банки устраняют функциональные и технические разрывы между нативными и веб-приложениями.

Запись митапа можно посмотреть по ссылке.

Чтобы не пропустить новые митапы и исследования, подпишитесь на телеграм-канал Markswebb.

Методика Mobile Web Banking Rank почти полностью воспроизводит методику Mobile Banking Rank с поправками на специфику канала.

Часть критериев удалили из методики. Одни технически нереализуемы — например, бесконтактная оплата Apple Pay: она недоступна после введения санкций. В других нет смысла — например, копирование данных из отдельных полей: это стандартная возможность браузера.

|

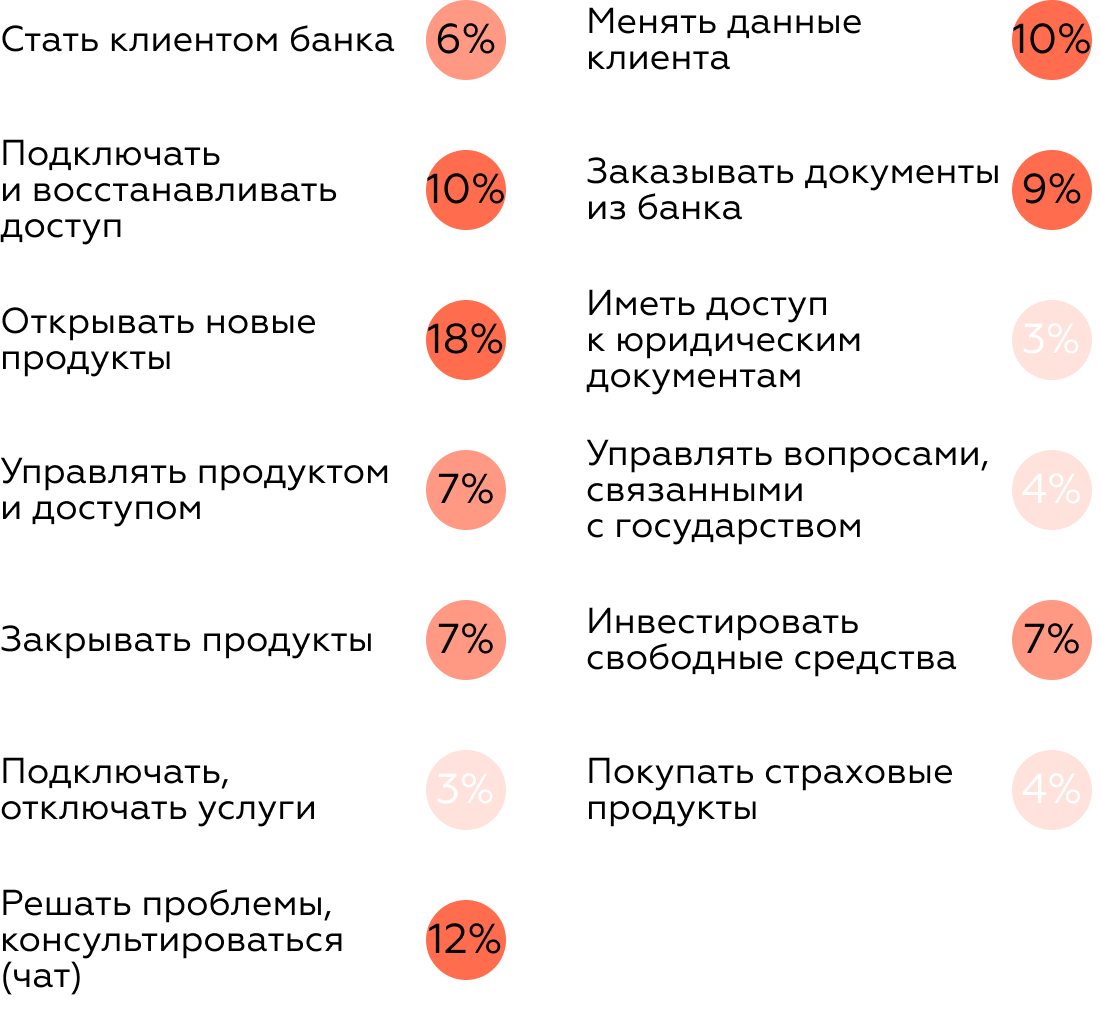

На диаграмме отражено распределение весов по блокам пользовательских задач. Веса блоков отражают важность задачи. |

в веб-приложениях

-

1-210 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Альфа-БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -7%Оценка по шкале от 0 до 100 баллов 80,9

-

10 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов ВТБРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 26%Оценка по шкале от 0 до 100 баллов 80,9

-

310 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов ПСБРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 0 %Оценка по шкале от 0 до 100 баллов 79

-

410 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов СберБанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -8%Оценка по шкале от 0 до 100 баллов 67,2

-

510 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Тинькофф БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -18%Оценка по шкале от 0 до 100 баллов 62,2

-

610 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Банк ОткрытиеРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -8%Оценка по шкале от 0 до 100 баллов 56,1

-

710 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Почта БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 10%Оценка по шкале от 0 до 100 баллов 54,6

-

810 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Райффайзен БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -17%Оценка по шкале от 0 до 100 баллов 54,5

-

910 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов СовкомбанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -41%Оценка по шкале от 0 до 100 баллов 36,3

-

1010 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов ГазпромбанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 8%Оценка по шкале от 0 до 100 баллов 34,3

-

1110 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов НовикомбанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -7%Оценка по шкале от 0 до 100 баллов 32,3

Итоговая оценка веб-приложения в рейтинге отражает уровень клиентского опыта в сервисе при решении задач, которые традиционно связаны с посещением офиса. Например, оформление новых финансовых продуктов и управление ими.

Цифра в процентах иллюстрирует разницу опыта, который клиент получает в веб-версии и в нативном приложении. Например, отставание на 25% значит, что четверть привычной функциональности будет недоступно пользователю при переходе из одного сервиса в другой.

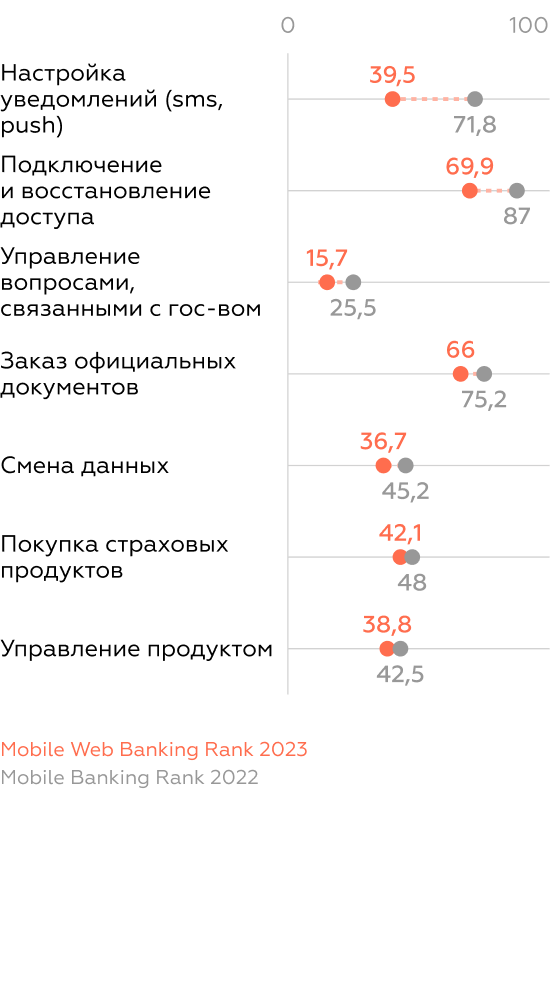

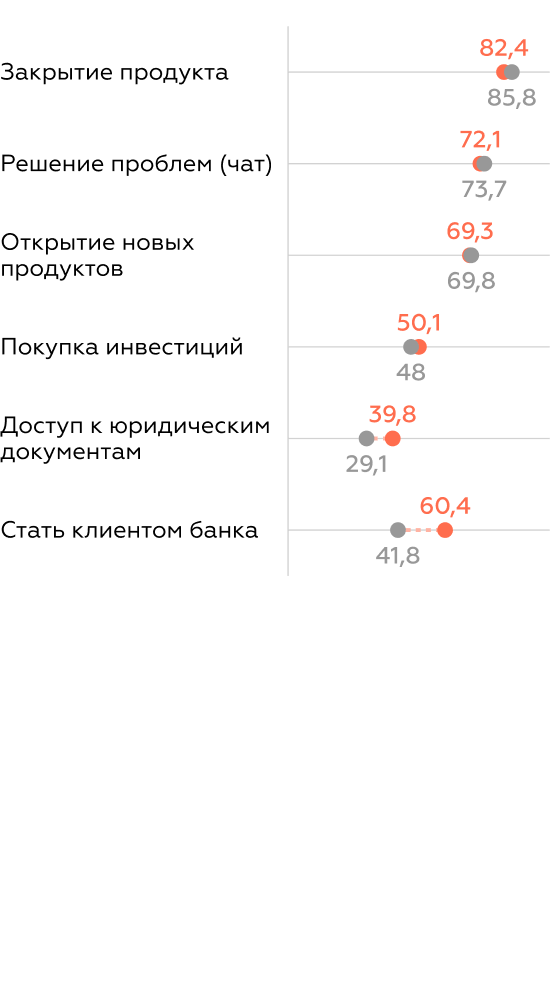

Диаграммы отражают разницу цифрового опыта в нативных и веб-приложениях при решении разных пользовательских задач.

Веб-версии заметно отстают в настройке уведомлений, подключении и восстановлении доступа, заказе документов, смене данных и покупке страховых продуктов.

-

Альфа-Банк

Делит 1-2 места с ВТБ. Обладает уникальными возможностями: подача заявлений на оспаривание карточной операции и на перевод пенсии с возможностью сразу открыть счет, оплата полиса ВЗР в форме покупки с выбранной карты/счета. Среди зон роста: онбординг, набор страховых полисов, улучшение открытия и закрытия брокерских счетов и ИИС.

-

ВТБ

Делит 1-2 места с Альфа-Банком. Функциональное развитие на 26% превосходит приложение: пользователи получают больше возможностей при переходе на веб-версию. Единственный, кто позволяет клиентам попасть в личный кабинет еще до оформления карты, совершать там базовые операции и заказать любой продукт. Среди зон роста: управление продуктами, закрытие счета, смена данных.

уникальные решения веб-версии

-

ПСБ

Наиболее полно и качественно в сравнении с остальными интернет-банками, в том числе с топ-2, решает задачи по смене данных, заказу справок, перевыпуску карт, управлению лимитом по кредитной карте.

В отдельных задачах предлагает уникальные решения, которых нет ни в одном обследованном интернет-банке: подтягивание личных данных из «Госуслуг» для неклиентов, выпуск пластика к дебетовой виртуальной карте, заказ обратного звонка от банка.

Зоны роста: переход к каталогу продуктов для новых клиентов, оформление рассрочки для совершенных операций, оформление самозанятости, ассортимент страховых полисов.

-

Тинькофф Банк

Позволяет выпустить виртуальную карту, пока заключается договор, выбрать дату доставки карты, разрешить доступ к своему счету другому клиенту банка и другое.

-

СберБанк

Дает возможность открыть индивидуальный пенсионный план, запросить кредитную историю, выбрать страховку по кредиту в процессе оформления, перевыпустить пластиковую карту в формате без пластика и другое.

-

Точки роста до топ-3

Управление лимитом по кредитной карте; смена данных; доступ к юридическим документам (договор КБО); подключение и отключение SMS- и Push-информирования.

которым не хватает удобства

-

Банк Открытие, Почта Банк и Райффайзен Банк

Качественно решают задачи, связанные с заказом официальных документов, оспариванием карточной операции, покупкой страховок и инвестиционных продуктов.

Точки роста до топ-5:

- Управление продуктами — ограничены возможности по перевыпуску карт, а также возможности расшарить доступ к своему счету.

- Получение доступов к договору КБО и договорам по продуктам.

- Инвестиции — информация по продуктам неполная, зачастую отсутствует возможность купить ПИФ или облигацию с нуля.

- Покупка страховки не всегда реализована удобно.

-

Совкомбанк, Газпромбанк и Новикомбанк

Функциональное отставание от нативных приложений в этой группе — 20%, а значит, при миграции в веб-версию пользователи столкнутся с ограничениями:

- Скромные возможности для оформления продуктов не клиентами банка, у клиентов они тоже ограничены.

- Меньше возможностей по управлению продуктами.

- Не во всех доступен чат.

- Не везде есть возможность оспорить операцию.

- Ограничен доступ к документам, справкам и выпискам, в смене персональных данных.

- Меньше возможностей начать инвестировать с нуля и купить страховой полис.

Daily Banking

В системе оценки веб-приложений для решения ежедневных задач учитывается не только экспертно рассчитанный вес (таблица справа), но и оценка пользователей. Она рассчитывается на основании юзабилити-тестирований, где пользователь решает популярные задачи: переводы по номеру телефона, поиск транзакции в истории, создание шаблона или поиск точки обслуживания.

Система учитывает не только затрачиваемое время и оценку удобства от пользователей, но и соотношение этих показателей со средними по рынку. Если сервис долго не меняется, а рынок идет вперед, сокращая время и шаги на выполнение задач, оценка со временем снижается.

по ежедневным задачам

-

110 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Альфа-БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -5%Оценка по шкале от 0 до 100 баллов 81

-

210 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов ВТБРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 21%Оценка по шкале от 0 до 100 баллов 74,8

-

310 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Тинькофф БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 1%Оценка по шкале от 0 до 100 баллов 72,1

-

410 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов ПСБРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -1%Оценка по шкале от 0 до 100 баллов 64,9

-

510 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Почта БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -8%Оценка по шкале от 0 до 100 баллов 58,9

-

610 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов СовкомбанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -19%Оценка по шкале от 0 до 100 баллов 58,5

-

710 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Банк ОткрытиеРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -9%Оценка по шкале от 0 до 100 баллов 58,3

-

810 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов СберБанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -7%Оценка по шкале от 0 до 100 баллов 58,2

-

910 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов Райффайзен БанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -5%Оценка по шкале от 0 до 100 баллов 51,7

-

1010 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов НовикомбанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -19%Оценка по шкале от 0 до 100 баллов 39,1

-

1110 универсальных розничных банков с наибольшим охватом пользователей мобильных приложений до санкций плюс три банка, которые участвовали по собственной инициативе. Два из них отказались от публикации результатов ГазпромбанкРазница оценки веб-версии и нативного приложения по методике Mobile Banking Rank 2022 -18%Оценка по шкале от 0 до 100 баллов 38,4

Итоговая оценка веб-приложения в рейтинге отражает уровень клиентского опыта в сервисе при ежедневном управлении деньгами. Например, это все переводы и платежи, работа с историей операций и поиск банкоматов.

Цифра в процентах иллюстрирует разницу опыта, который клиент получает в веб-версии и в нативном приложении. Например, отставание на 25% значит, что четверть привычной функциональности будет недоступно пользователю при переходе из одного сервиса в другой.

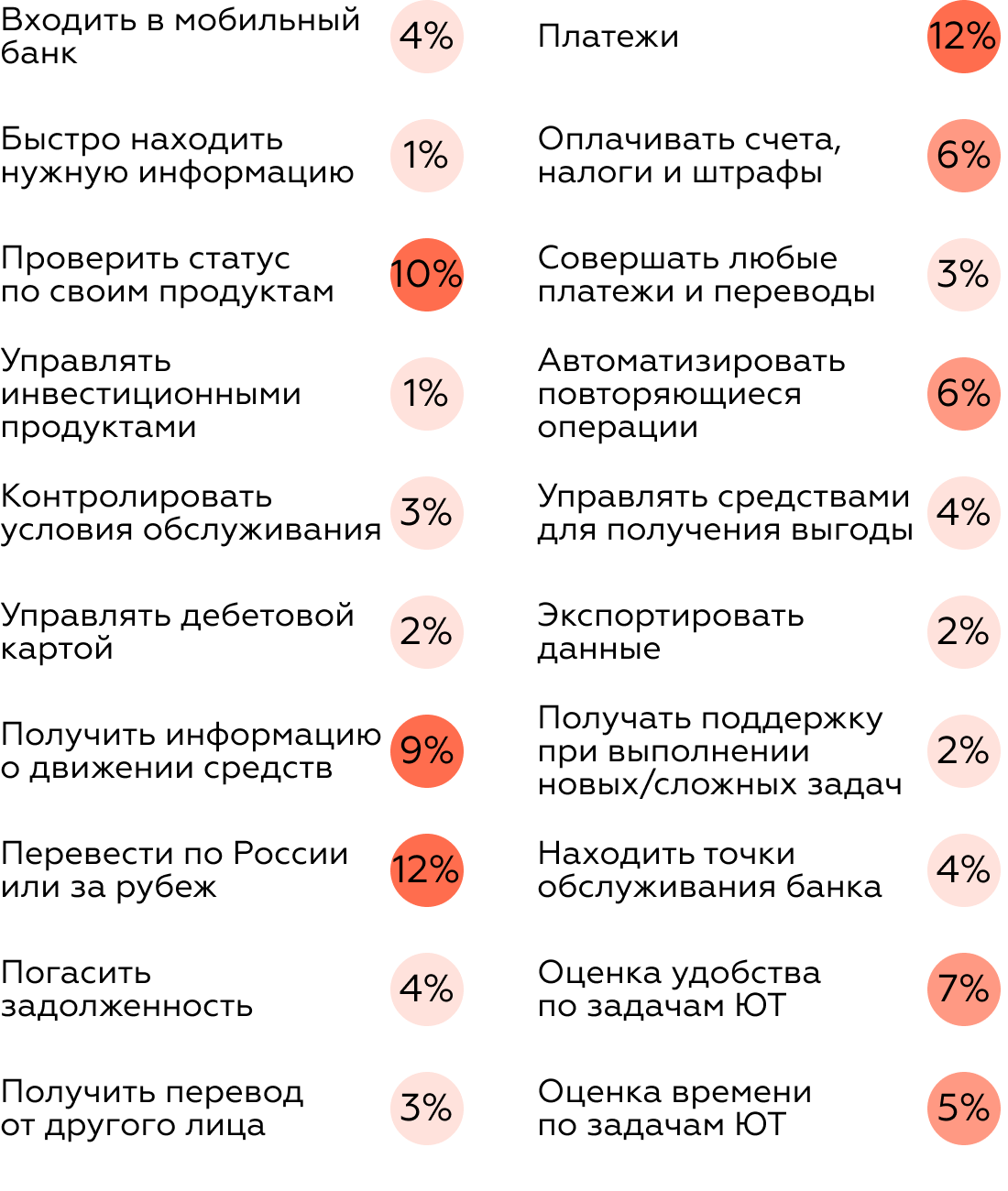

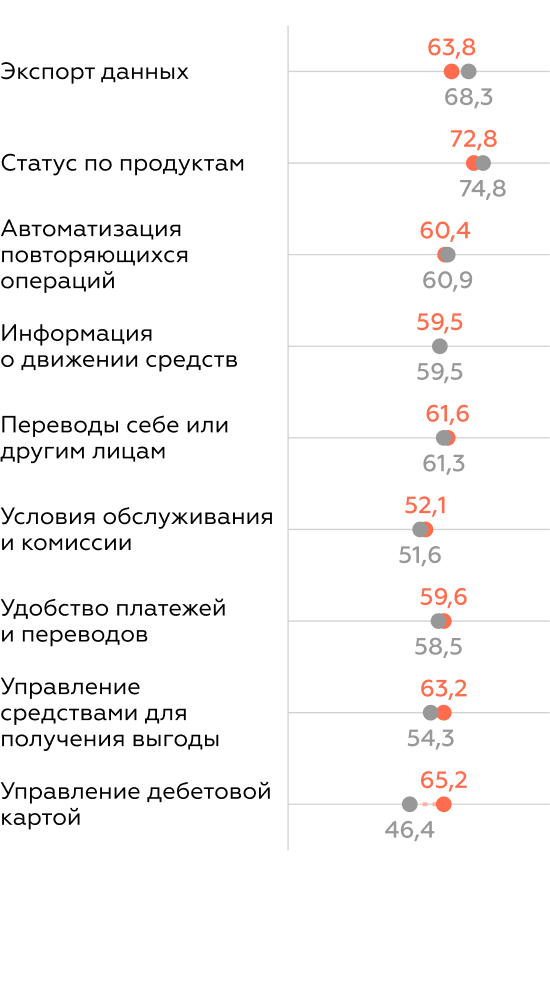

Диаграммы отражают разницу цифрового опыта в нативных и веб-приложениях при решении разных пользвоательских задач.

В ежедневном банкинге веб-версии заметно отстают в задачах, связанных с регулярным входом, онбодингом, погашением задолженности по кредитным продуктам, запросом денег, платежами и проверкой статуса по своим продуктам.

-

Альфа-Банк

Веб-приложение развивается консистентно и равномерно; нет задач, в которых наблюдались бы значимые разрывы с нативным приложением — в среднем разница всего 7%.

Только пользователи Альфа-Банка могут ознакомиться с информацией по комиссиям за платежи и переводы до ввода реквизитов и увидеть фото нарушения при оплате штрафа.

Зоны роста: полнота информации по инвестиционным продуктам, а также расширение возможностей по запросу перевода от другого клиента.

и удобные версии с быстрым входом

-

ВТБ

Поиск, «умеющий» находить точные соответствия, удобный процесс платежей и переводов; полнота информации по продуктам клиента. У веб-версии на 21% больше возможностей, чем у нативного приложения. Есть уникальные решения.

-

Тинькофф Банк

Полная и понятная информация по инвестпродуктам. Есть уникальные решения: возможность разделить сумму покупки и отправить ссылку на получение перевода другому клиенту.

-

ПСБ

Позволяет удобно гасить задолженности, информирует о предстоящих платежах, дает исчерпывающий онбординг и информацию по статусу инвестпродуктов. Есть уникальное решение: возможность выбрать номер из адресной книги при проведении переводов и платежей.

отстающие от нативных

-

Почта Банк, Совкомбанк, Банк Открытие, СберБанк и Райффайзен Банк

В веб-версиях этих банков полно представлена информация по действующим продуктам пользователей, они проактивно информируют клиентов о необходимости внести очередные платежи по кредитам и кредитным картам, удобно организованы платежи и переводы, есть возможности по автоматизации и упрощению операций, а также контроль за комиссиями и лимитами.

Зоны роста: сквозной поиск, удобство переводов по номеру телефона и карты, а также за рубеж, наличие сканера QR-кода, упрощенный регулярный вход через короткий код (у Совкомбанка).

-

Новикомбанк и Газпромбанк

Банки хуже информируют пользователей по имеющимся продуктам, у них нет формы входа по короткому коду, нет возможности подключить биометрический вход или сохранить пароль через связку ключей. Не так удобно, как у других, организованы переводы и платежи, нет оплаты по QR-коду, сквозного поиска и голосового помощника.

Пользовательский опыт неконсистентный: функциональное отставание от нативных приложений — 18%.

1. Наличие или отсутствие привычных возможностей

2. Навигация

- Переключение между разделами

- Расположение функций

- Длина и логика пути до нужной функции

- Названия разделов

- Инструменты поиска

3. Адаптация интерфейса

- Верстка страниц, форм и полей

- Скроллинг

- Жесты

- Размер и цвет шрифта

- Дизайн

- Наличие или отсутствие браузерной строки

- Наличие или отсутствие индикатора загрузки

4. Скорость работы

- Скорость загрузки при входе

- Скорость загрузки страниц

- Скорость обновления информации после операции

5. Техническая стабильность и безопасность

- Вылетает сервис или нет

- Наличие и частота сбоев в процессе операций

- Частота подтверждения операций кодом из SMS

vs. полный отчет

Вы находитесь на странице с публичными результатами исследования. Это всего лишь небольшая часть полного отчета — но и она полезна, чтобы понять, чьи веб-версии лидируют и за счет чего, каких решений не хватает пользователям и какие практики можно использовать у себя.

-

Рейтинги цифрового опыта

Оценка относительно конкурентов покажет, какие мобильные веб-приложения дают лучший опыт.

-

Оценка соответствия

Сравнение по бенчмарку покажет разницу в опыте между нативными и веб-приложениями.

-

Анализ разрывов

Точки роста, в которых веб-приложения отстают от нативных, в каких задачах, что мешает преодолеть разрывы и что пока нельзя перенести в браузеры.

-

60+ практик

Готовый материал для бэклога. Подскажет, как цифровые лидеры рынка решают проблемы веб-приложений, какие есть проблемы и их решения.

-

Конкурентная аналитика

Сравнительные таблицы по пользовательским задачам, где обнаружено отставание от приложений.

вашего сервиса

-

Что такое аудит

Это чек-ап интернет-банка по методике Mobile Web Banking Rank 2023, который поможет определить его сильные и слабые стороны. Составляем индивидуальный план развития для достижения целевого уровня.

-

Зачем нужен аудит

Понять, какое место на рынке занимает мобильное веб-приложение относительно конкурентов, насколько оно лучше или хуже решает задачи клиентов, что нужно делать, чтобы сократить отставание или укрепить лидерство.

-

Кому будет полезен аудит

Командам, перед которыми стоит задача оперативно понять текущий уровень развития веб-приложения, выстроить бэклог и сформировать базу референсов непосредственно под свой сервис.

-

Что такое консалтинг

Консалтинг всегда включает в качестве первого этапа персональный аудит, а далее наша команда вместе с вашей совместно работают над реализацией решений — начиная с проектирования макетов и заканчивая аудированием релизов на бою.

-

Зачем нужен консалтинг

Он помогает добиваться конкретных бизнес-целей: увеличения активности, конверсии, продаж и других.

-

Кому будет полезен консалтинг

Команде, которая хочет вывести интернет-банк на новый качественный уровень. Мы поделим с вами ответственность за результат: будем участвовать в формировании бэклога, проконтролируем внедрение решений и оценим влияние изменений на оценку по методике Mobile Web Banking Rank 2023.

-

Полный отчёт, аудит, консалтинг

Продакт-менеджеру или CPO финтех-сервиса: вы узнаете, какие неудобства веб-версий мешают достигать бизнес-метрик — снижения оттока, повышения активности, конверсии и продаж.

UI/UX-дизайнеру или бизнес-аналитику: изучение отчета о практиках конкурентов позволит предложить эффективные интерфейсные и сценарные решения.

Маркетологу: исследование содержит информацию о поведении клиентов и их предпочтениях — она поможет в создании маркетинговых стратегий и продвижении сервиса.

Создание реальных условий

В каждом банке выпускаем классическую дебетовую карту с базовым пакетом услуг и входим в интернет-банк через мобильный браузер. Исследование проводим на смартфонах под управлением iOS в браузере Safari.

Проводим тестовые офлайн-операции: зачисление средств, оплата в торговых точках. А также ряд операций через веб-версию интернет-банка: платежи за услуги, переводы, создание шаблонов и другие.

Таким образом, в каждом банке мы формируем среду, максимально приближенную к реальной.

Моделируем и проходим пользовательские сценарии

В кабинетном исследовании мы изучаем функциональность мобильных веб-приложений интернет-банков, доступную массовым клиентам до 5 июня 2023 года.

Эксперты изучают интерфейсы, описывают проблемы и особенности работы с веб-приложениями.

Отдельное внимание уделяется поиску решений для адаптации интернет-банка к мобильному браузеру. Например, доступность настройки информирования через Push, интеграция с календарем, камерой и микрофоном.

Над конкурентным анализом мы работаем схожим образом.

Проходим сценарии с респондентами

Каждый респондент выполняет по 6 заданий в трех интернет-банках в Safari, которыми он ранее не пользовался. Узнает баланс, ищет операцию в истории, оплачивает связь, ищет банкомат и переводит деньги — между своими счетами, в другой банк по номеру карты и номеру телефона через СБП.

Тестирование позволит узнать мнение пользователей и получить комплексное представление о качестве сервиса.

Ищем лучшие решения

Выбираем и фиксируем практики, которые помогают быстро и качественно адаптировать интернет-банк к работе с мобильным браузером. Описываем реальные кейсы адаптации.

На основании всех находок формируем чек-листы с группами критериев. Всем группам критериев назначаются веса, которые отражают важность задач пользователя, значимость той или иной функции интерфейса. Так формируется бенчмарк для оценки цифрового опыта в веб-приложениях интернет-банков.

-

Сравнительный анализ

По итогам исследования каждый банк получает оценки, которые рассчитываются как сумма выполненных критериев, умноженных на их веса.

Оценки веб-приложений дополнительно сравниваем с уровнем мобильных банков по методике Mobile Banking Rank 2022 и анализируем разницу.

-

Digital Office

Оцениваем качество и цифровизацию сложных задач, традиционно связанных с обращением в офис банка.

-

Daily Banking

Даем оценку удобства ежедневных задач, связанных с регулярными транзакциями и оперативным управлением личными финансами.