Как построить качественный цифровой сервис для крупных компаний с индивидуальными потребностями?

интернет-банков

и отдельные кабинеты банковских продуктов

рейтингов

эффективности корпоративных банковских продуктов

Digital Corporate Banking Rank 2022 — это вторая волна исследования цифровых банковских сервисов для крупного корпоративного бизнеса. Мы изучили потребности аудитории, составили портреты компаний и ролей пользователей, собрали базу знаний и лучших практик цифровизации продуктов и процессов.

Участие в исследовании мог принять любой банк, который обслуживает крупный бизнес с оборотом от 2 млрд рублей, имеет для этого цифровые сервисы, был готов продемонстрировать интерфейс для экспертной оценки и участвовать в глубинных интервью.

Результаты представлены 30 июня 2022 года. Посмотреть запись эфира

В 2020 году мы ожидали, что степень участия персональных менеджеров в цифровом сервисе будет снижаться, а офлайн-коммуникации станут полностью цифровыми — в формате выделенных чатов, прямых видеозвонков из интернет-банков и подбора индивидуальных условий в цифровом канале. Но этого не произошло.

Тренд цифровизации сохранился, но никак не повлиял на востребованность офлайн-общения с клиентскими менеджерами, валютными контролерами, операторами зарплатного проекта и другими. Для клиентов по-прежнему крайне важно лично решать принципиальные вопросы со знакомым менеджером.

Теперь задача цифрового сервиса — облегчить офлайн-коммуникации с менеджером с помощью цифровых решений:

- обмен электронными документами;

- открытие продуктов в кабинете по согласованным условиям;

- цифровая подпись договоров и справок;

- автоматизация частотных запросов: открытие депозитов и продление операционного дня.

На рынке создается синергия онлайн и офлайн обслуживания, усиливающая преимущества обоих: сохраняется индивидуальный подход и снижаются издержки через автоматизацию.

Перенос договоренностей в цифровой интерфейс

Лояльность и качество опыта снизятся, если в личном кабинете будут отображаться только стандартные условия по продуктам, несмотря на то, что клиент получил персональное предложение.

Договоренности по одним продуктам зачастую включают дополнительные условия по другим — ковенанты. Они должны иметь отражение в цифровом сервисе — иначе клиенту придётся постояннно обращаться к менеджеру в банке, чтобы контролировать соблюдение условий или задавать уточняющие вопросы.

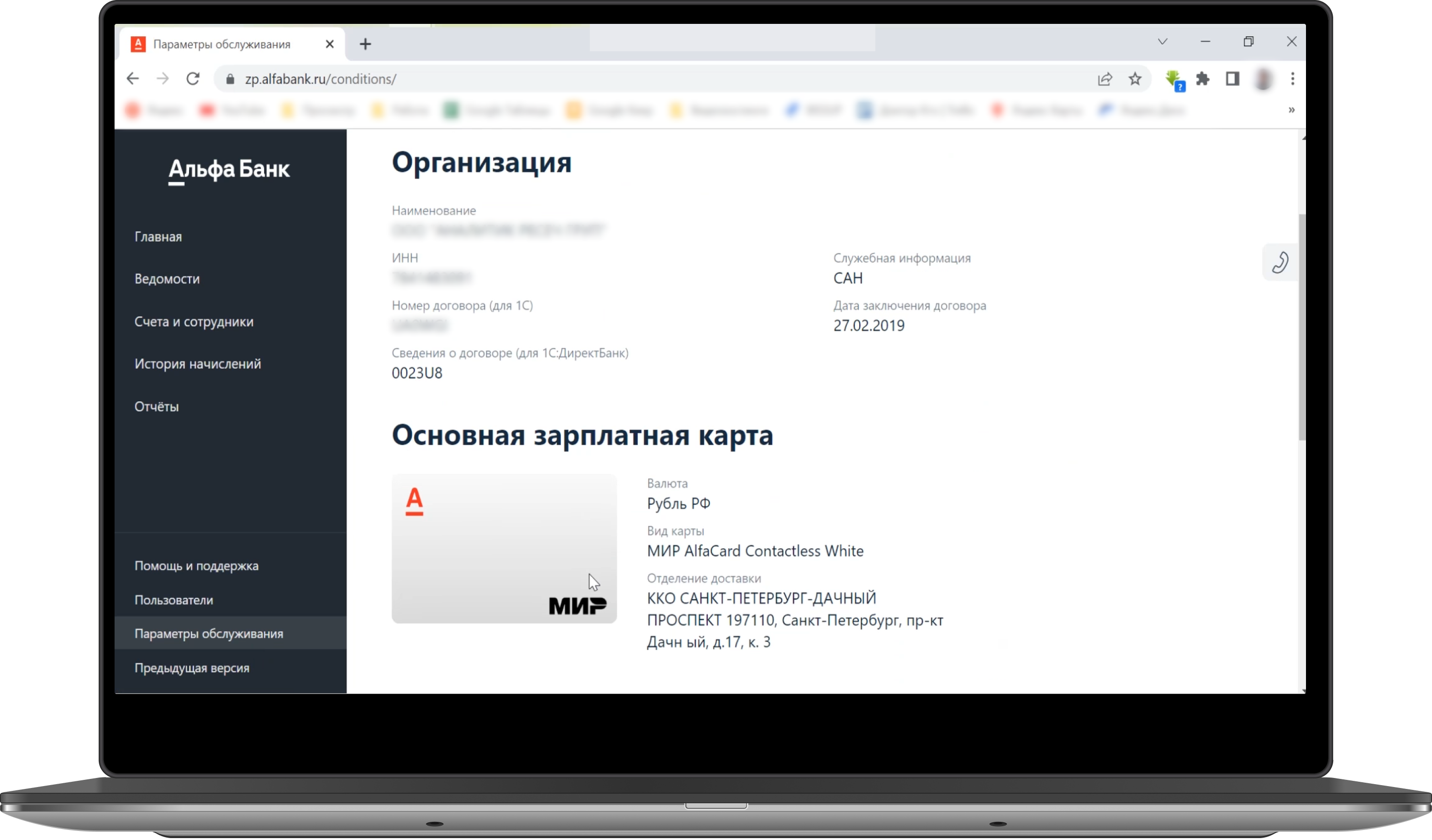

Интернет-банк Альфа-Банка адаптирован под работу с индивидуальными условиями: все договоренности с менеджером сразу же отображаются в интерфейсе.

Например, при переходе в раздел зарплатного проекта пользователь видит индивидуально согласованные условия именно для его компании. Они появляются там сразу же после подключения продукта через личного менеджера.

Цифровой сервис может снизить один из ключевых рисков в работе финансовых департаментов — срыв графика отправки и получения переводов. Пользователи воспринимают главный экран интернет-банка, как дашборд для критически важных уведомлений. А также хотят получать оперативную информацию по дополнительным каналам — прежде всего, электронной почте.

Сервис может своевременно уведомлять о критических событиях:

- риски блокировки: обновление данных, запросы от финансового мониторинга, технические работы;

- исходящие платежи в статусе «на подпись»;

- отклоненные платежи — отдельно с указанием причины; события валютного контроля.

Среди исследуемых банков пока нет примера главного экрана, готового работать со всеми видами уведомлений. Это общая точка роста в развитии интерфейсов.

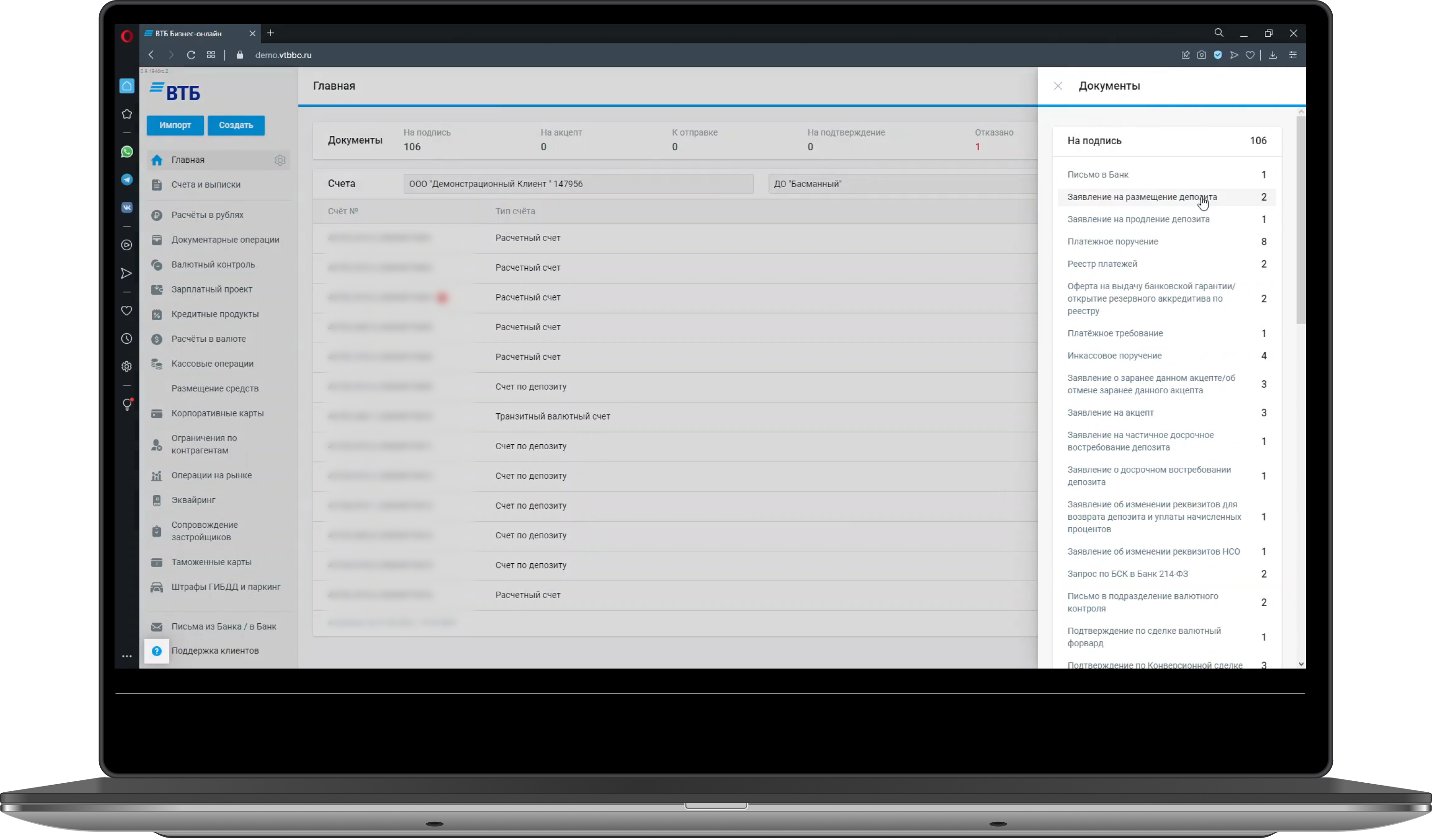

Как интернет-банк можно превратить в эффективный инструмент информирования, показывает практика ВТБ.

Основной экран занимают фактические остатки по всем счетам с возможностью быстрого перехода к выписке. Пользователь видит статусы платежных документов, может в один клик открыть все документы в статусе «на подпись» — платежные и неплатежные.

В верхней части экрана можно в один клик перейти к перечню уведомлений. Сами уведомления группируются по тегам — депозиты, выписка, валютный контроль.

В крупной компании может быть множество ролей с уникальными потребностями в функциях и интерфейсах. Также могут быть уникальные требования к безопасности: например, ограничение возможности подписанту развернуть зарплатный реестр и увидеть суммы выплат отдельным сотрудникам.

Создать максимально комфортную среду для каждой роли пользователей — это важная задача банка.

Как можно решить эту задачу:

1. Отдельные личные кабинеты под каждый класс задач. Это может быть личный кабинет ВЭД, зарплатного проекта, банковских гарантий, сопровождение контрактов и других продуктов. Главное требование — наличие единой авторизованной среды.

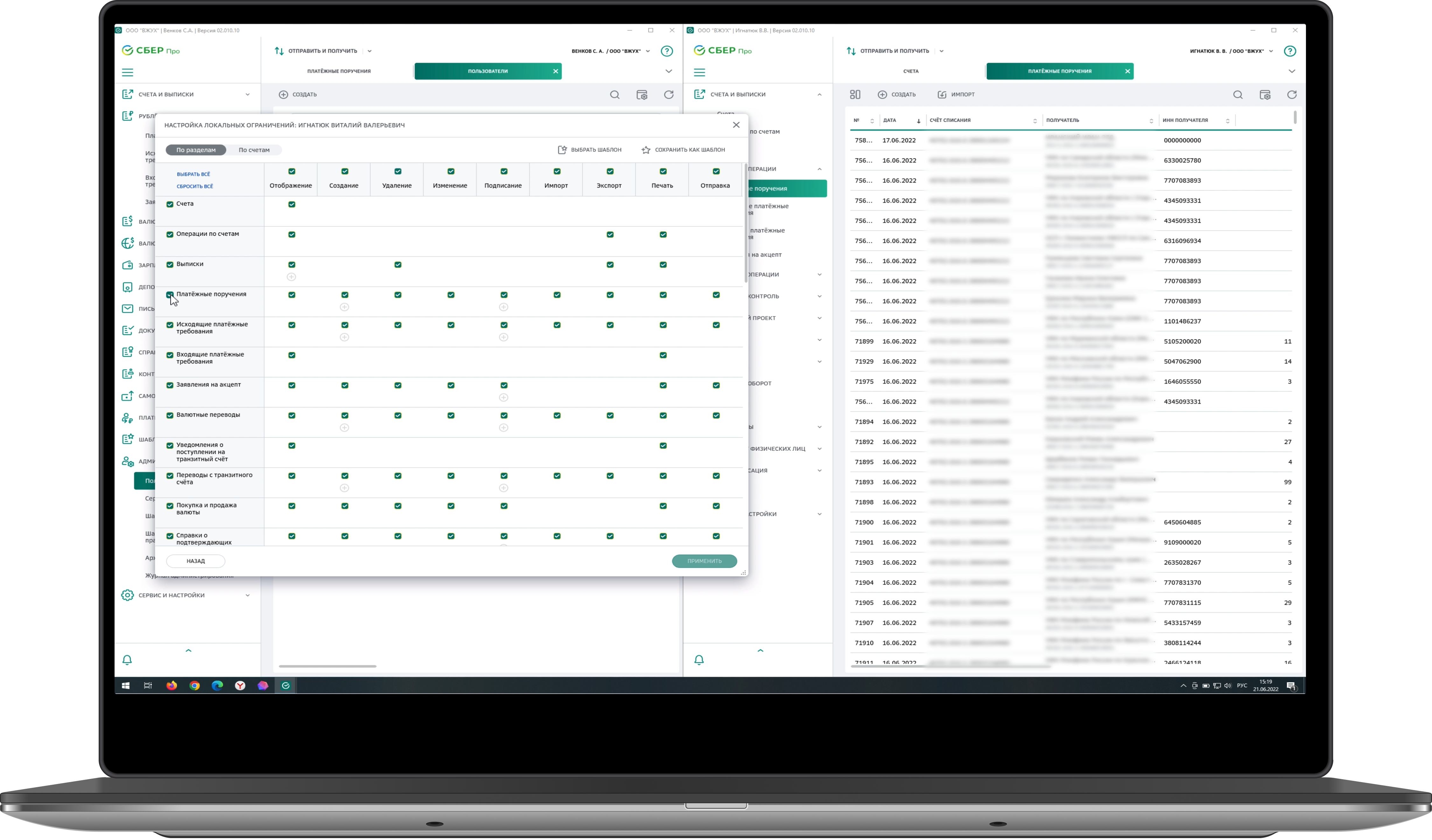

2. Гибкая ролевая модель в сервисе. Настройка доступов и полномочий подразумевает наличие матрицы ролей. Ключевое требование — возможность менять настройки, назначать права и отслеживать действия пользователей в системе.

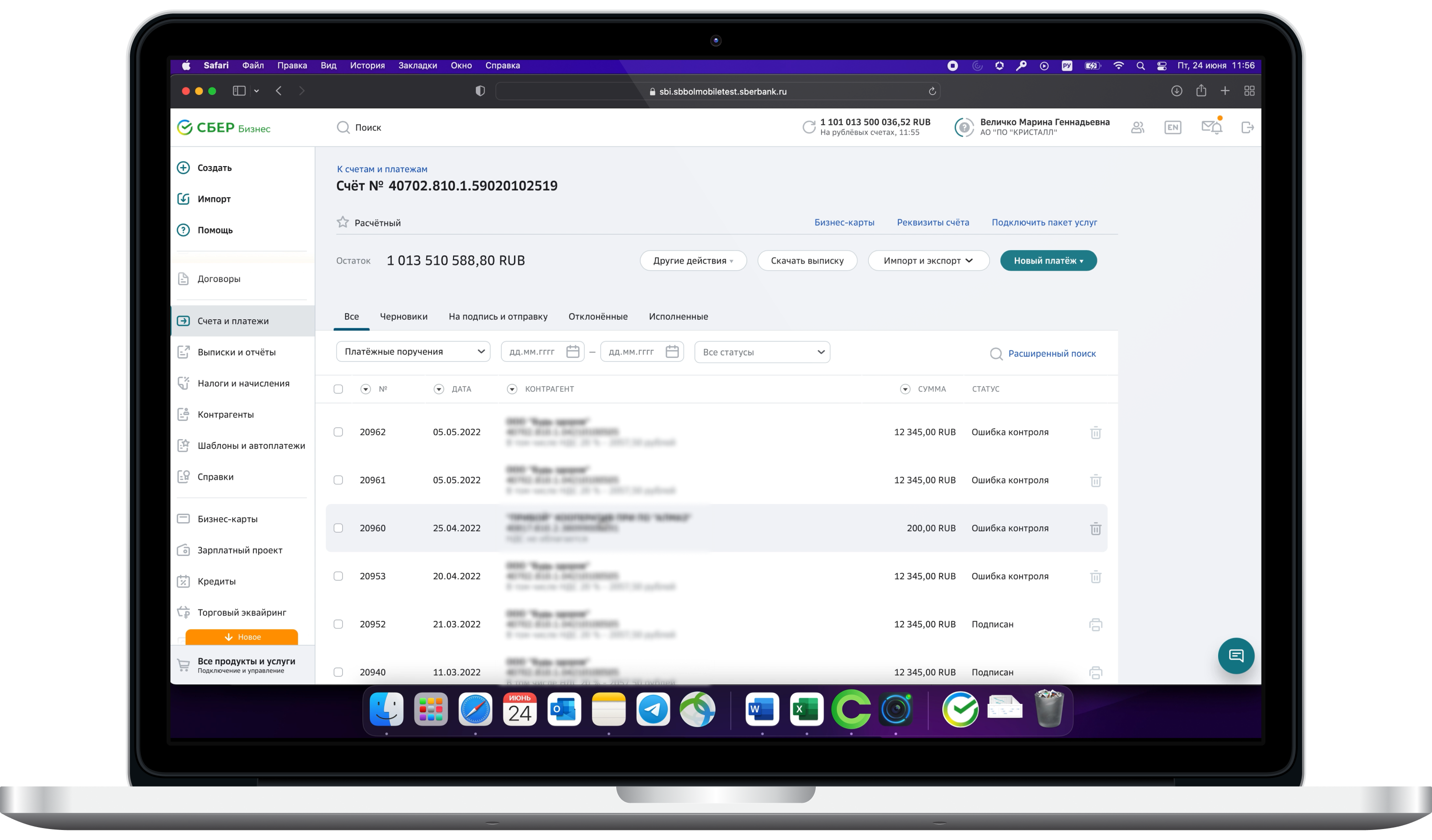

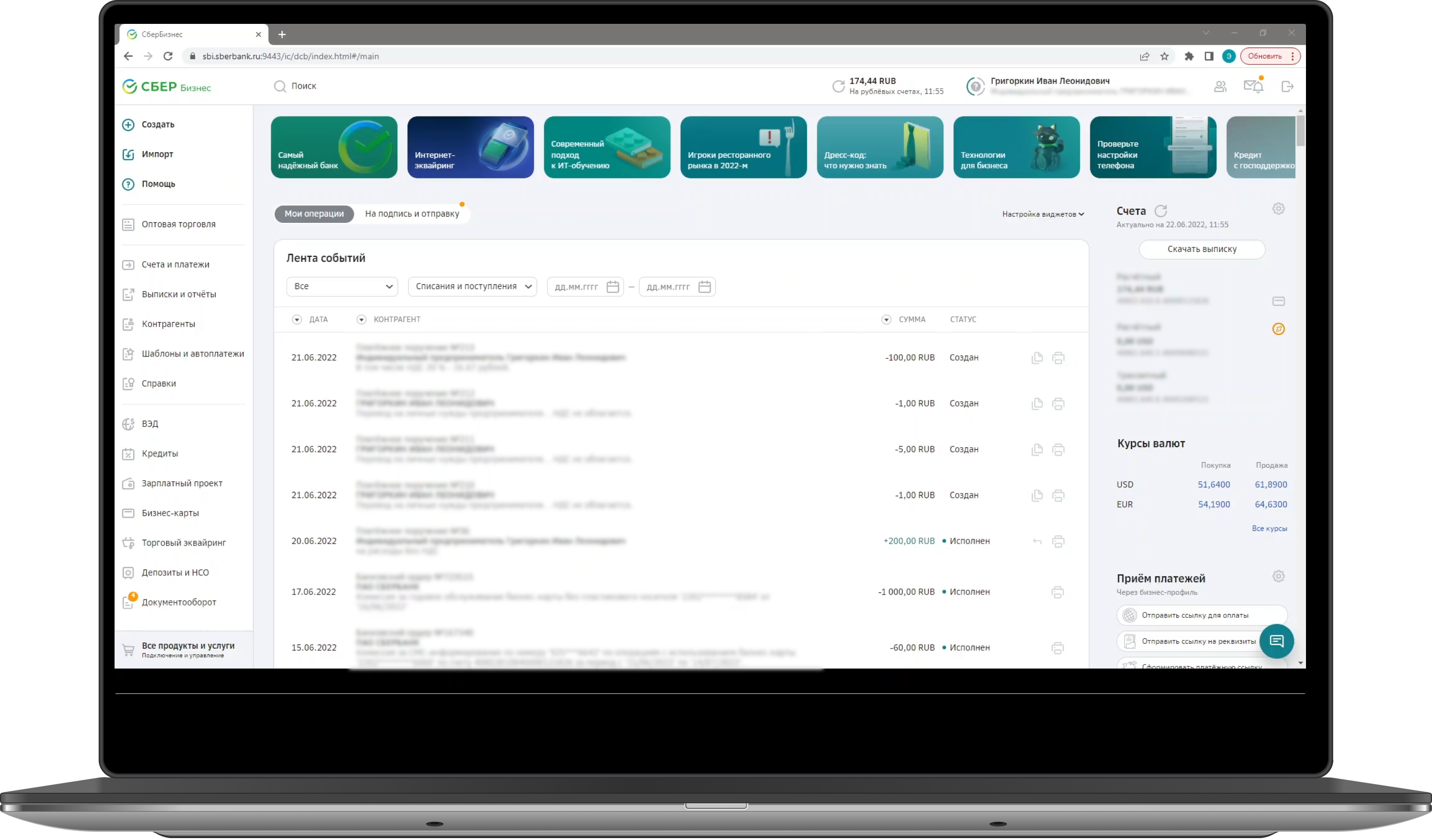

На рынке есть кейсы, когда одновременно используются и личные кабинеты и гибкие ролевые системы. Хороший пример такой практики показывает СберБанк.

Аналогичные решения есть в личных кабинетах ВТБ и Альфа-Банка. У остальных участников исследования подобные настройки вводятся в формате переписки через внутренний почтовый клиент, либо ограничиваются только правом выдачи доступа с подписью и без.

Крупный бизнес работает сразу с несколькими банками, и пользователи используют разные личные кабинеты. Для банков критически важно уметь интегрировать свои сервисы в привычные корпоративные интерфейсы.

В этой нише мы видим две тенденции:

1. Расширение интеграционных возможностей с популярными ERP-системами.

2. Упрощение интеграции: переход от Host-to-Host к открытому API.

Создание омниканальной среды в корпоративном банкинге стало ключевым направлением развития цифрового сервиса в ближайшем будущем.

Доступность банковских продуктов

к интеграции через API

Пользователям банковского сопровождения контракта необходимо отслеживать процесс в режиме реального времени. Потребности в информации могут отличаться в зависимости от роли в процессе.

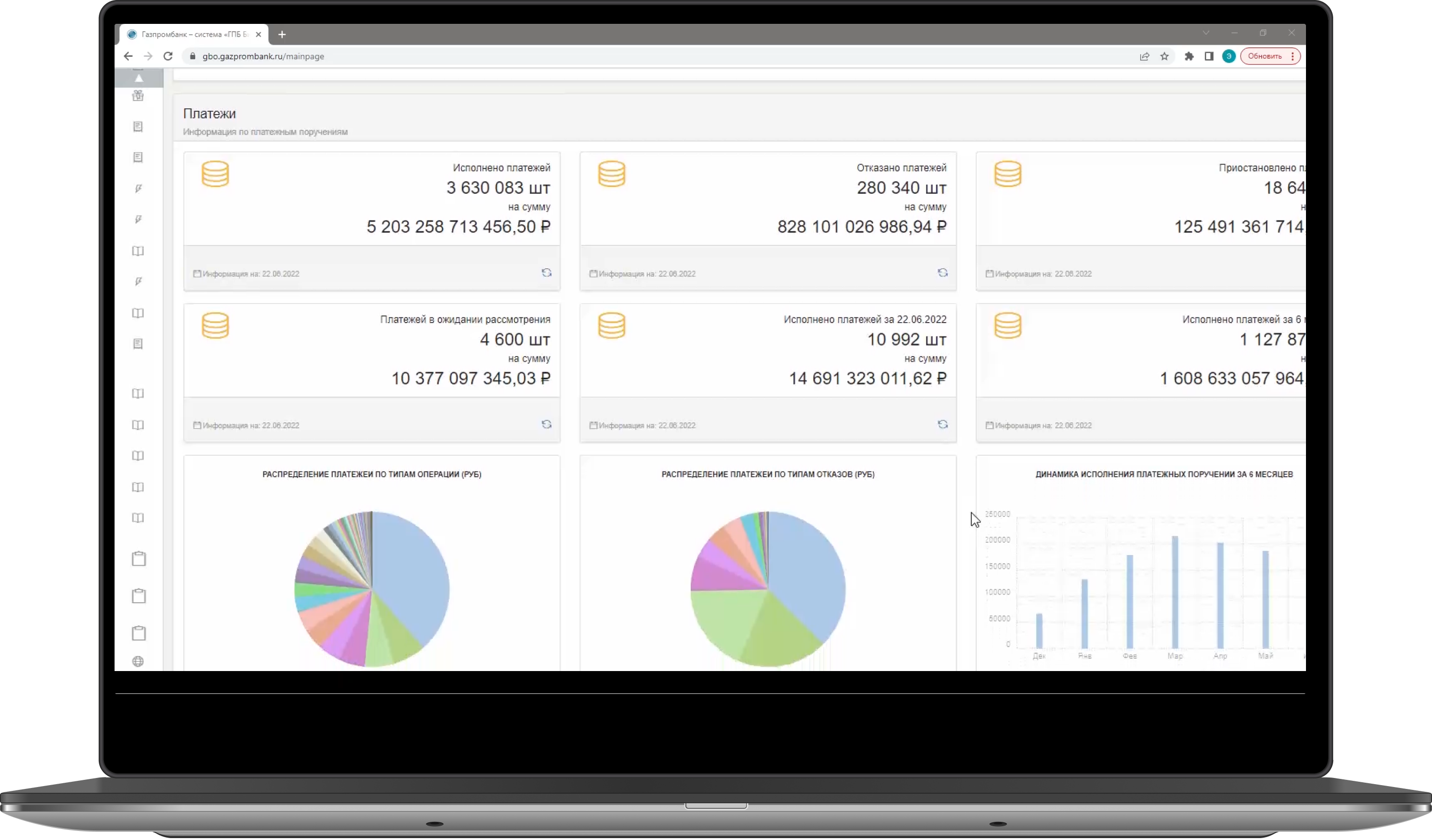

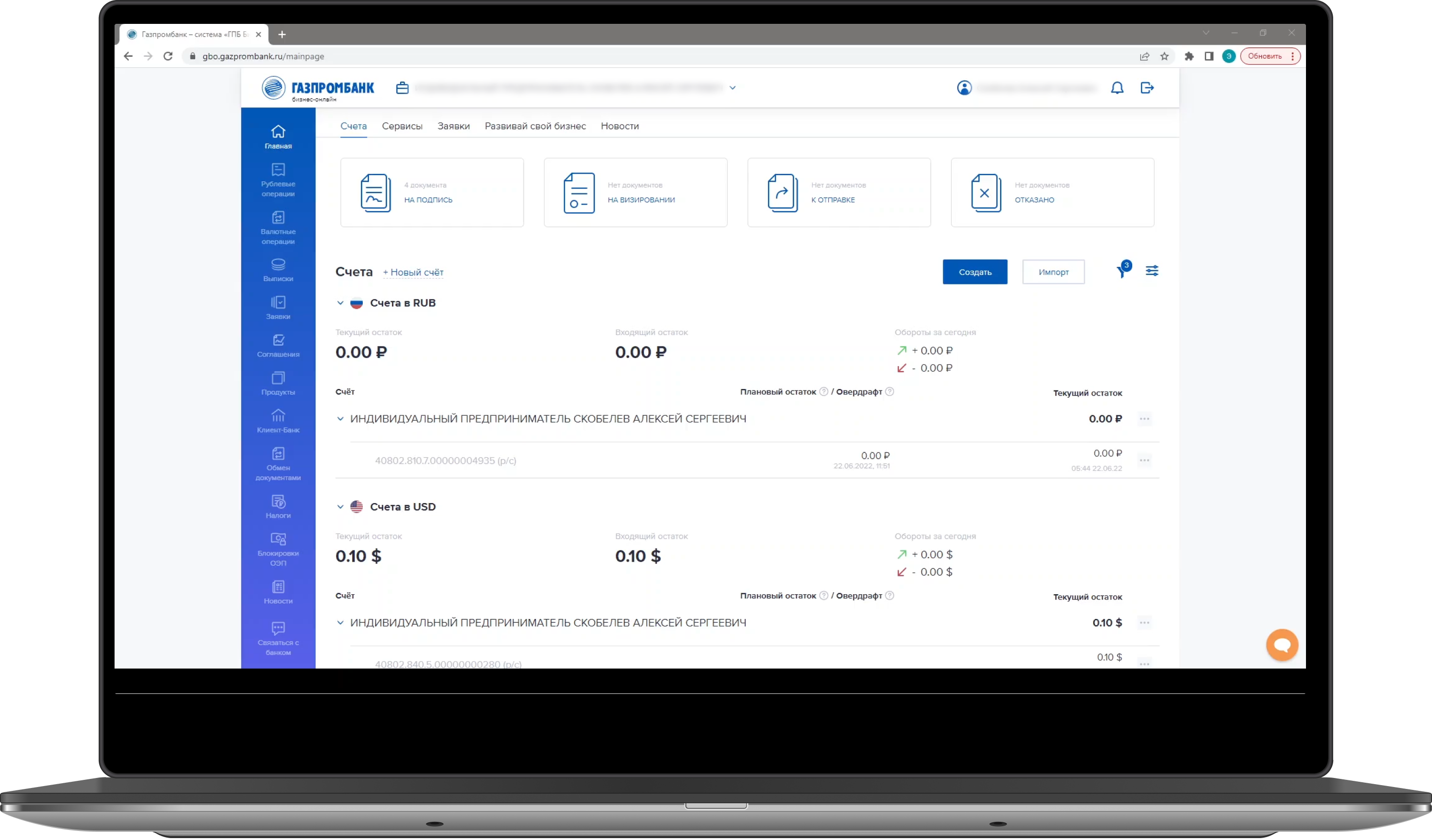

В Газпромбанке наиболее функциональный цифровой продукт для банковского сопровождения контрактов. Есть раздел интерактивной отчетности, где видны все результаты. Можно перейти к «юбке коопераций» — структуре кооперации по контракту. Так формируется полная картина того, как распределяются и расходуются деньги.

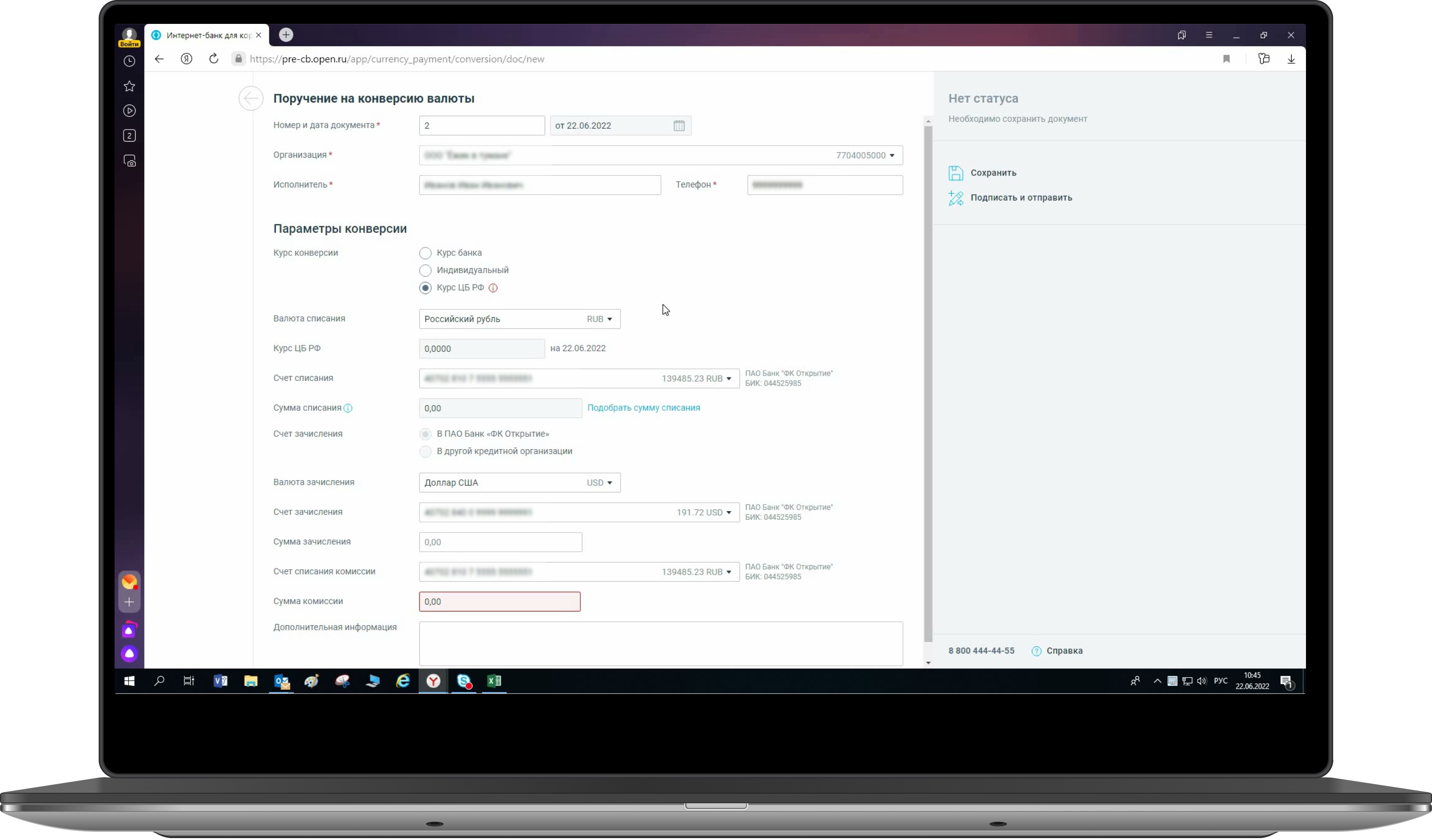

Возможности конвертации стали обязательными в сервисе для крупного бизнеса. В качестве примера можно привести Банк Открытие, который предлагает единую форму конвертации для покупки и продажи, доступ к сделкам по разным типам курсов, сессиям торгового стриминга, ордерным сделкам и инструментам хеджирования.

Есть ряд инструментов, повышающих удобство: возможность указать счет в другом банке для списания или зачисления, указание комиссии в процессе сделки, отдельный терминал для профессиональной торговли.

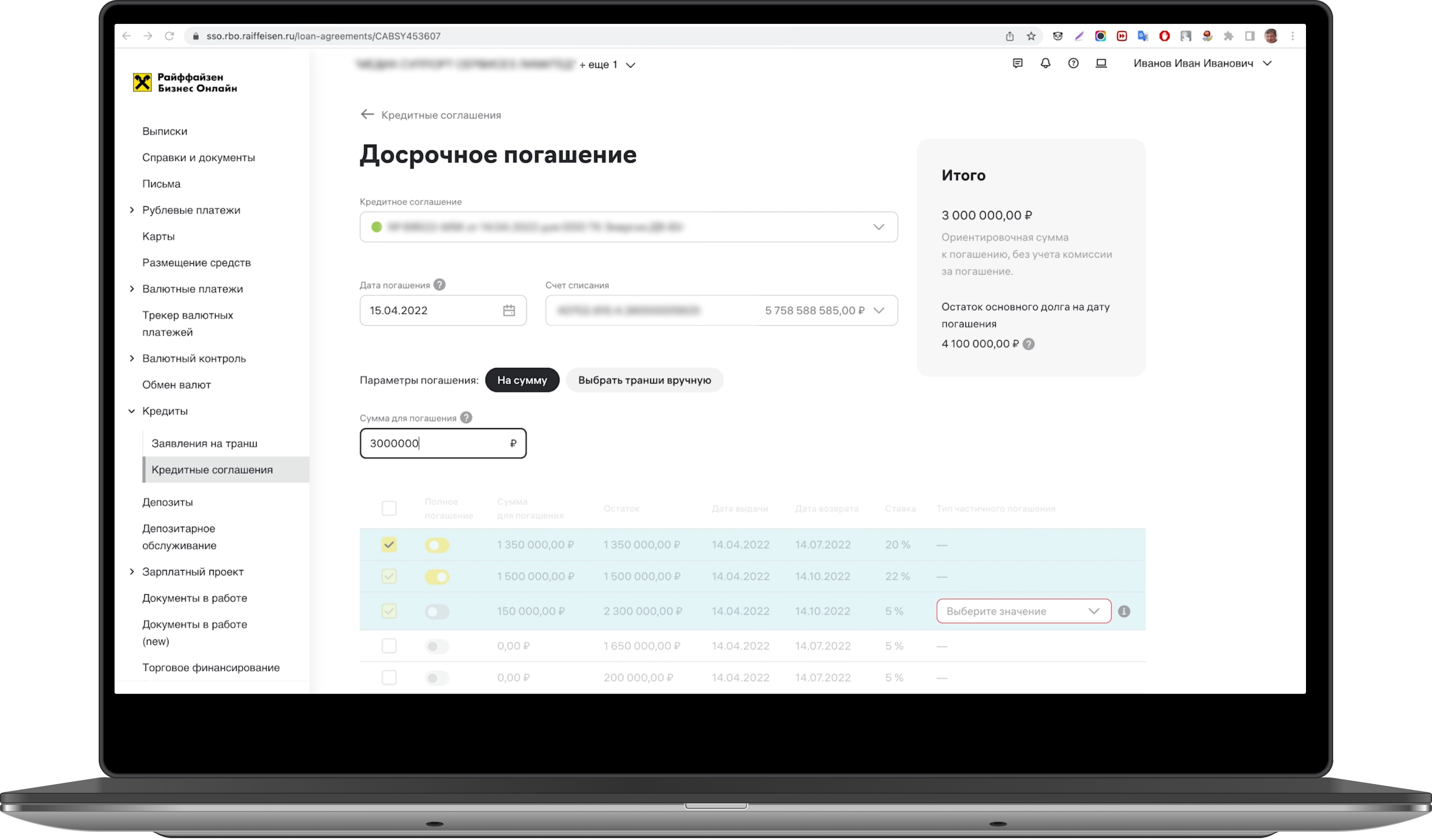

Лучшую реализацию погашения в рамках кредитной линии предлагает Райффайзен Банк. В специальном разделе работы с кредитами пользователю доступно два типа погашения:

- Ввод произвольной суммы, которая автоматически будет распределена между самыми ранними траншами.

- Погашение по отдельному траншу.

Для каждого способа возможно полное и частичное досрочное погашение.

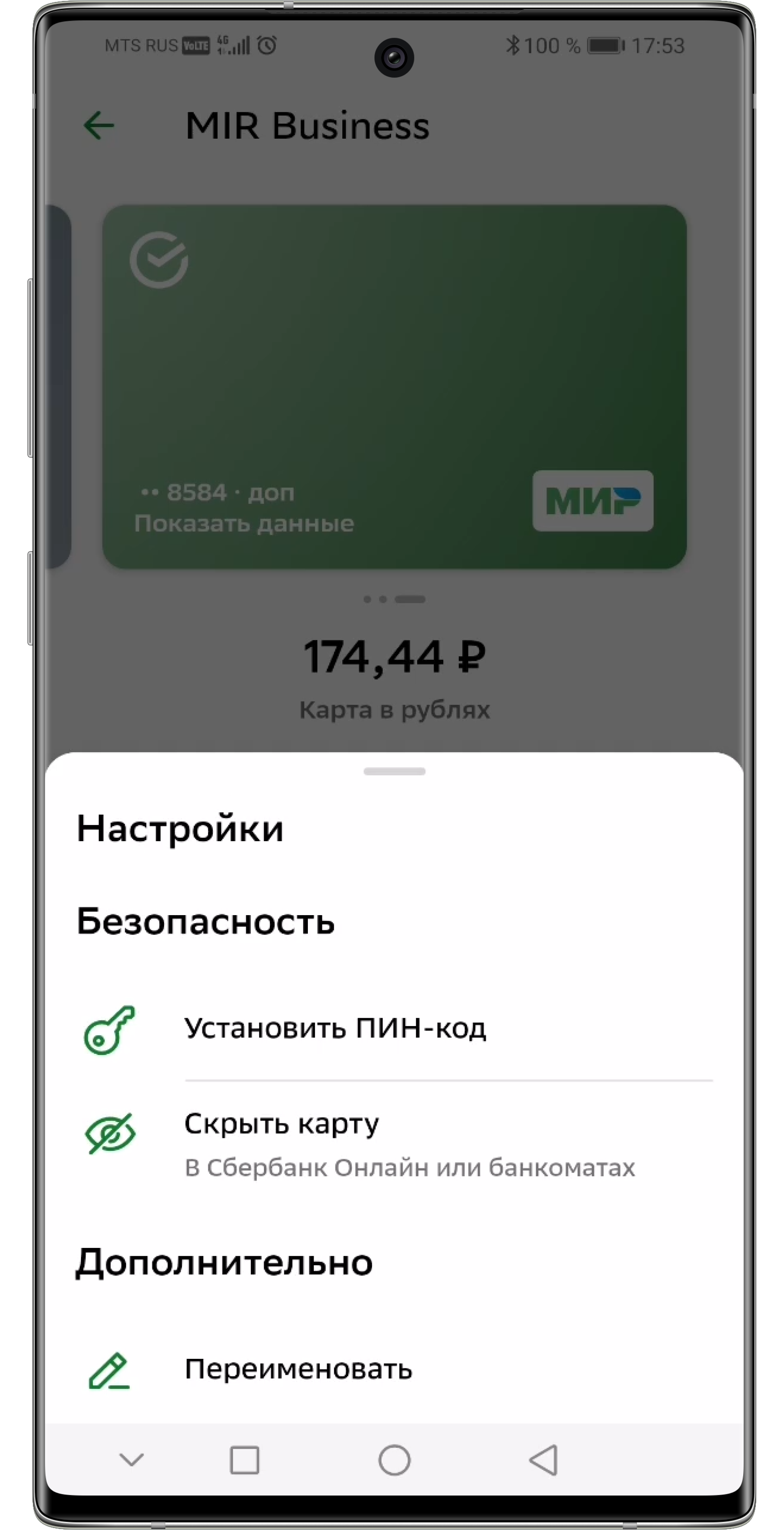

Пользователям карт сложно контролировать расходы и уровень лимитов, приходится регулярно обращаться в бухгалтерию. Полноценный сервис управления картой для держателя — это еще одна точка роста для рынка.

Приложение может стать удобным инструментом контроля расходов, а банк получает нового клиента. Важно выстроить удобный процесс онбординга и показать, что корпоративный банк удобен для личных задач пользователя.

СберБанк показывает пример управления корпоративной картой в приложении. Клиент видит продукт среди своих карт, контролирует расходы в привычном интерфейсе, может блокировать и перевыпускать карту.

Операционисты называют работу с депозитами и неснижаемыми остатками одной из своих ключевых задач. И она решается в интерфейсе интернет-банка, несмотря на возможность интеграции продуктов в учетные системы.

Банк может облегчить клиенту контроль, разместив краткую информацию по условиям в интерфейсе интернет-банка с привязкой к экранам продуктов. Если информация о НСО размещена в карточке расчетного счета, хорошей практикой будет разместить там же гиперссылку на описание условий.

Кэш пулинг и онлайн-формирование сводной выписки со счетов группы компаний особенно востребованы в холдингах. Они остро нуждаются в консолидации счетов в разных банках.

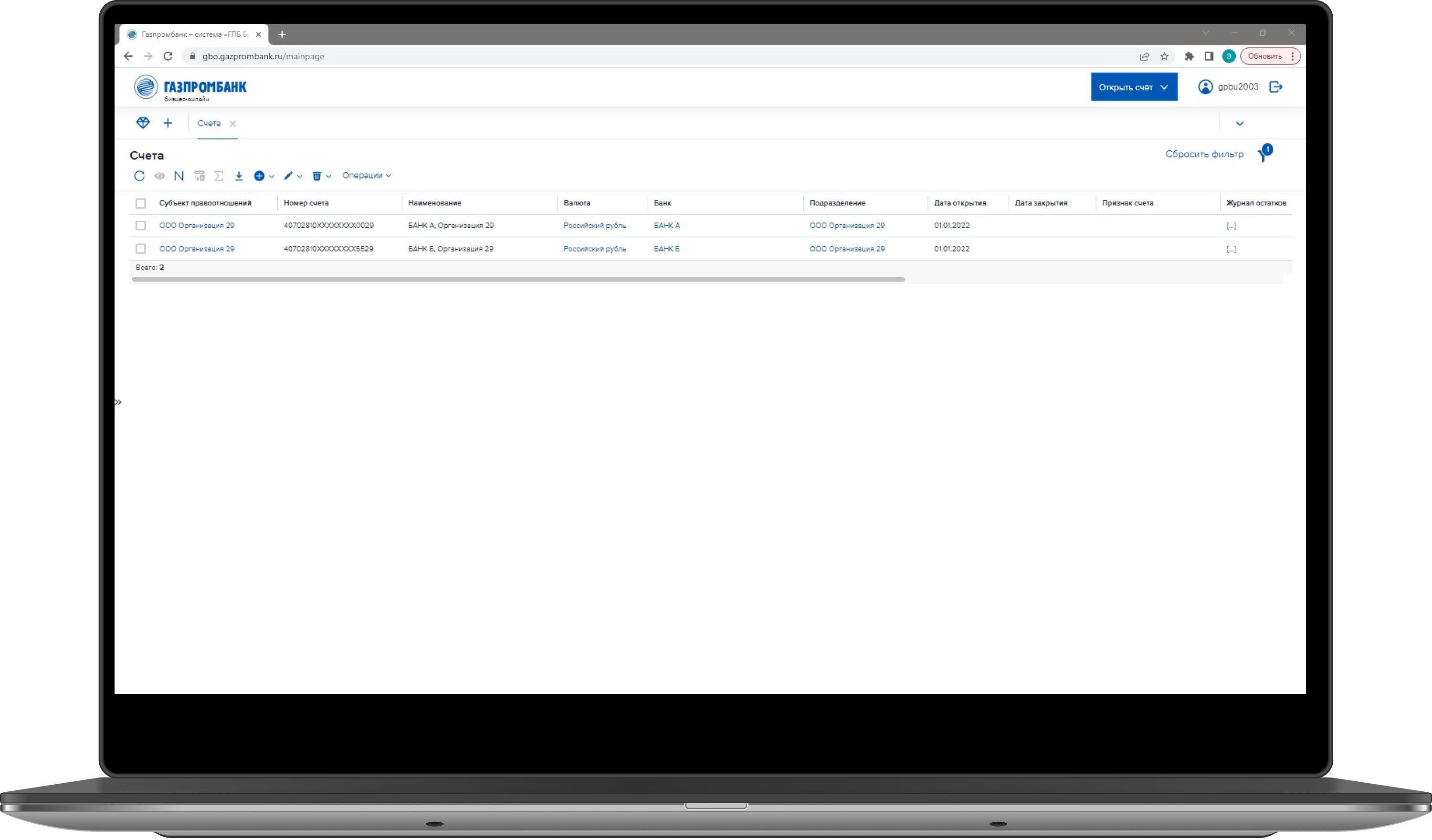

Задачу межбанковского контроля решает Газпромбанк. При подготовке классической выписки доступен широкий набор параметров. Можно выбрать одну, несколько организаций или сразу все. Видны конкретные счета или полный список. Доступны удобные форматы выгрузки выписки и разные типы подготовки. Можно подготовить документы платежных поручений.

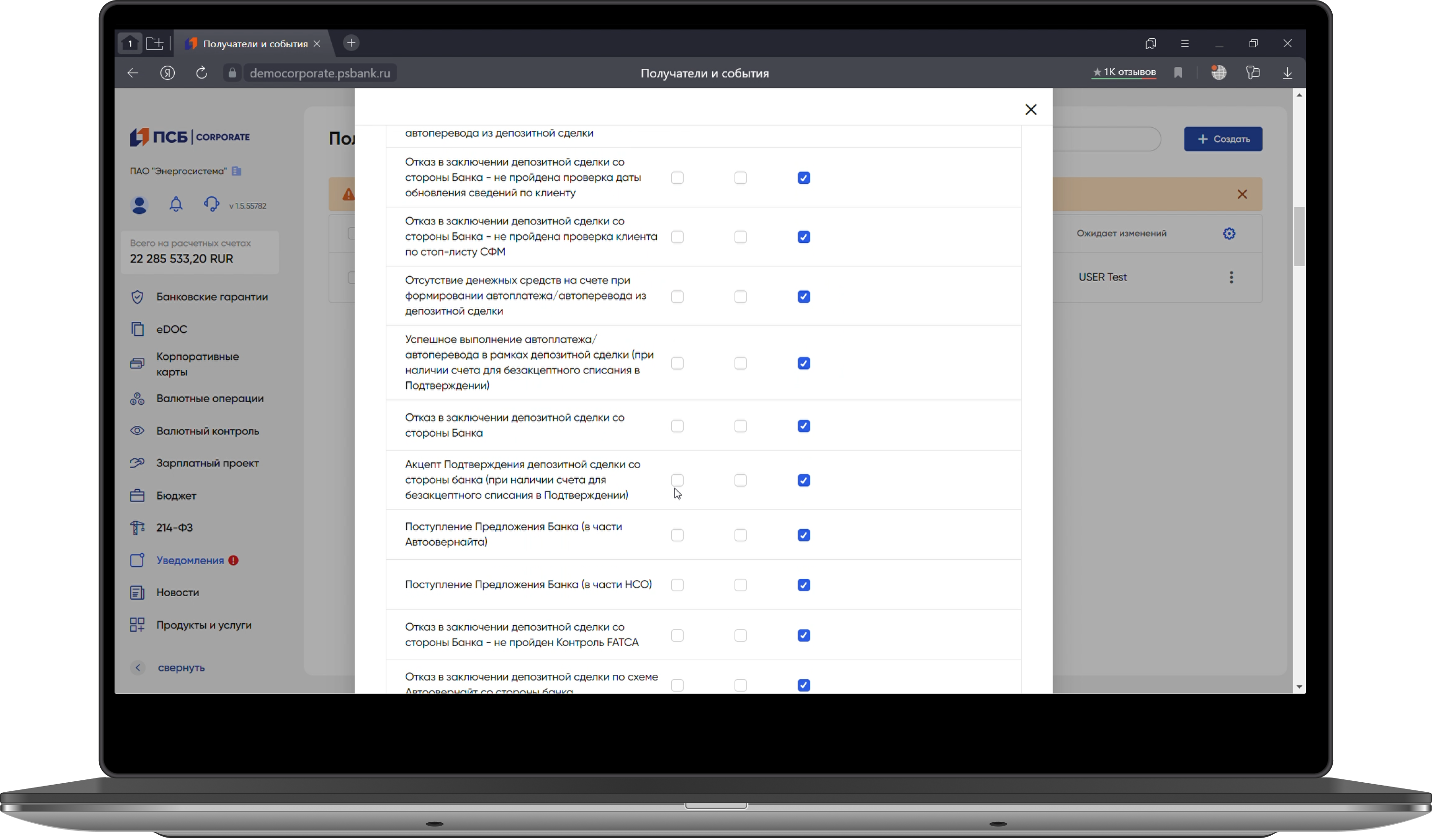

Согласно нашим опросам, почтовый клиент постоянно открыт на рабочем компьютере вместе с личным кабинетом. Очень важно, чтобы сервис позволял настраивать е-mail-уведомления на разные адреса, выбирать пакеты под каждый, указывать типы сообщений (события валютного контроля, статусы, входящие платежи и так далее).

В личном кабинете ПСБ доступна настройка более ста типов уведомлений с выбором каналов их доставки. Для удобства поиска предусмотрен рубрикатор и фильтры.

Оценка в рейтинге формируется из суммы весов блоков и показывает, насколько полно и удобно цифровая экосистема банка решает задачи крупного бизнеса.

На вес каждого блока влияет количество критериев, дающее больший вес в сумме, а также значимость критериев для пользователя. Значимость определялась по трем факторам:

- насколько данная функция или свойство необходимы клиенту в цифровой среде;

- объем типов бизнеса и пользователей, использующих функцию;

- как часто функция используется.

Все веса в сумме дают 100 рейтинговых баллов. Наиболее важный для оценки блок — расчеты в рублях. Он содержит больше всего критериев, а продукты в блоке наиболее значимы для крупного бизнеса.

1. СберБанк 2. Альфа-Банк 3. Газпромбанк

В публичном рейтинге мы публикуем только топ-3 банков. Всего в списке списке исследования 7 банков, которые были отобраны по трем параметрам:

1. Топ-5 цифровых лидеров 2020 по версии Markswebb Digital Corporate Banking Rank 2020.

2. Лидеры рейтинга banki.ru по объему средств предприятий и организаций за декабрь 2021.

3. Банк сам готов принять участие в исследовании: демонстрировать интерфейсы, рассказывать о своих продуктах и услугах.

Весь рейтинг доступен в полном отчете.

Ключевое преимущество СберБанка не в уникальных решениях, а в комплексном подходе к цифровизации. Во всех блоках клиентских задач банк — в группе лидеров.

- Лидер по качеству управления ВЭД и валютным контролем, корпоративными картами, инструментами расчетов в рублях.

- Наиболее полные возможности интеграции продуктов.

- Широкие возможности управления инкассацией в цифровой среде.

- Цифровые инструменты для расчета таможенных платежей и взносов.

Банк активно переиспользует для обслуживания корпораций лучшие UX-практики сервисов для малого бизнеса.

- Лидер по качеству управления зарплатным проектом, кредитными продуктами и настройками системы.

- Прозрачность условий и процесса подключения продуктов.

- Гибкая ролевая модель и настройки доступов.

- Единовременный импорт до 65 тыс. платежей в одном реестре.

Банк создает широкий набор сервисов и личных кабинетов, связанных единой авторизацией.

- Лидер по качеству управления финансами холдингов, банковского сопровождения контрактов и размещения средств.

- Мультибанковские инструменты для управления счетами группы компаний.

- Интерактивная отчетность и инфографика для заказчика банковского сопровождения контрактов.

- Онлайн-согласование ставки по депозиту.

30+ экспертов банков

Мы общались с представителями банков: с лидерами направлений, продуктовыми командами, сотрудниками, отвечающими за развитие корпоративных цифровых сервисов.

В ходе интервью обсудили произошедшие за два года изменения в цифровых сервисах для крупного бизнеса и тренды их развития.

10+ реальных пользователей цифровых сервисов

В интервью приняли участие как линейные пользователи цифровых сервисов для крупного бизнеса (операционисты, бухгалтера, ВЭД специалисты, менеджеры), так и руководители: финансовые директора, главные казначеи, финансовые контролеры.

Полученная информация помогла лучше понять задачи пользователей и потребности в их оптимизации.

95 клиентских задач и 573 критериев оценки

Все знания, собранные в ходе проекта, систематизировали в чек-листе. Он охватывает все банковские продукты, необходимые крупному корпоративному бизнесу.

Составили базу лучших практик, определим наиболее распространенные реализации, найдем сценарии, которые еще не реализованы в диджитал-среде. По этим критериям после сбора данных оценили все интернет-банки.

Полезный инструмент конкурентного анализа

Метрика эффективности цифровых сервисов банков для корпоративных клиентов наглядно отражает конкурентную ситуацию на рынке: отстают сервисы банка от конкурентов или опережают их, насколько соответствуют потребностям пользователей в плане функциональности и удобства, нужно ли ускорить их развитие, чтобы достойно конкурировать за клиента.

Ближайшие изменения в цифровом обслуживании крупного бизнеса

Будут ли выделенные сервисы для отдельных задач корпоративного клиента объединяться в рамках единого интерфейса интернет-банка? Дадут ли банки корпоративному клиенту больше инструментов для самостоятельного решения задач (управление правами и доступами пользователей, заказ продуктов, настройка пулинга и другие)? Какие шаги будут предприниматься для диджитализации индивидуального подхода к клиенту? Будет ли уделяться больше внимания удобству инструментов работы пользователя при развитии интерфейсов для корпоративного клиента?

130+ реализаций разных задач клиентов

База лучших практик поможет задать планку качества, получить новые идеи по оптимизации пользовательского опыта и проверить гипотезы о том, какой должна быть лучшая реализация. Можно ли говорить о заимствовании лучших практик из банковских интерфейсов для малого бизнеса? Есть ли применение в сервисах для корпоративного бизнеса таких новейших технологий, как подпись по отпечатку пальца в мобильном приложении?

Полное понимание клиента: кто он и какие задачи решает

По результатам интервью с представителями крупного бизнеса и экспертами банков мы описали основные роли пользователей и их ключевые задачи. На них можно ориентироваться, чтобы сделать работу клиентов более удобной и эффективной, ничего не упустить и реализовать онлайн-банкинг, который будет полностью соответствовать потребностям пользователей.

PDF, 300+ страниц

Полный отчет включает обзор рынка корпоративного банкинга, интерпретацию всех восьми рейтингов, базу лучших практик и типичных недостатков — это контекст для стратегии развития собственного сервиса. Чтобы разобраться, как улучшить корпоративный банкинг до уровня лидеров и получить индивидуальные рекомендации, нужен аудит или консалтинг.

Все продукты предоставляются на коммерческой основе.