Как с помощью UX снизить риски для держателей кредитных карт

Востребованность кредитных карт в России постоянно растет, сами банки повышают долю продаж через цифровые каналы и развивают удобство их использования. Кредитка по сравнению с дебетовой картой — специфический продукт, связанный с рядом условий. Потому банку важно, чтобы держатели карт правильно распоряжались их возможностями, не подвергая себя финансовым рискам. И в этой задаче помогает грамотно спроектированный UX в мобильном банке.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналЛетом 2021 года по заказу крупной платежной системы мы провели исследование опыта пользователей кредитных карт в цифровых каналах:

- заказали кредитки в 22 российских и зарубежных банках,

- изучили реализацию ключевых пользовательских сценариев,

- описали лучшие функции кредитных карт в мобильных и интернет-банках.

Из более 300 найденных практик мы выбрали четыре примера, показывающих, как с помощью UX можно научить держателей кредитных карт правильно пользоваться продуктом и мотивировать чаще совершать покупки: объяснить специфику продукта, напомнить об обязательных платежах, снизить тревогу пользователей и вовремя перевести средства на кредитку.

|

Какие функции в приложении помогают снизить риски по кредитным картам |

Об исследовании

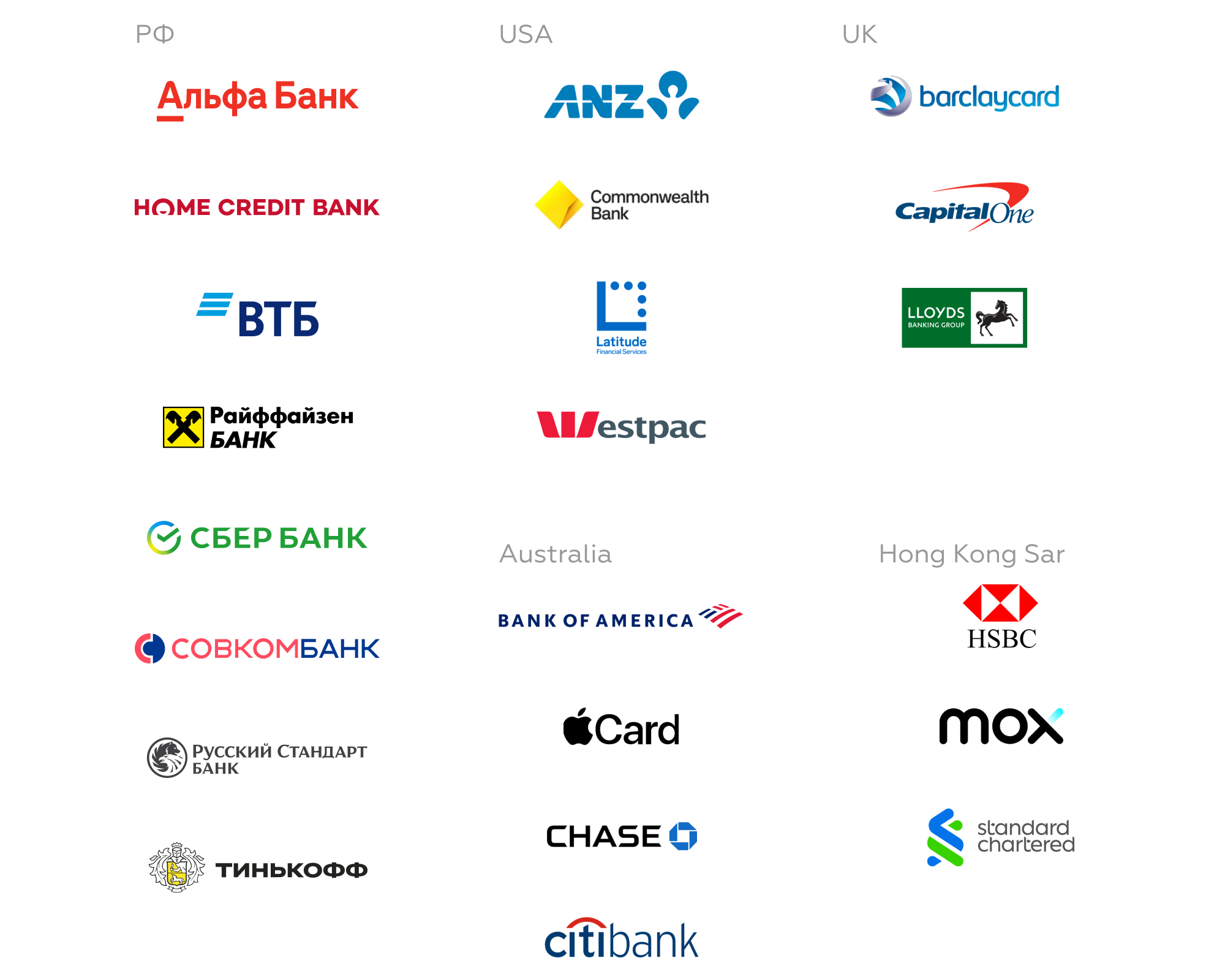

В фокус исследователей попали 22 банков: 8 российских мы выбрали из лидеров рейтинга Mobile Banking Rank 2020, а 14 зарубежных участников предложил заказчик исследования на основании собственной экспертизы. Изучались цифровые каналы — мобильное приложение и интернет-банк.

Исследованные мобильные банки

В каждом российском банке мы сами открыли кредитную карту, совершили по ней транзакции, изучили представление продукта в интерфейсе, основные и дополнительные функции, провели платежи, погасили задолженность. В зарубежных банках то же самое выполняли для нас агенты, записывали скринкасты, фиксировали все сообщения от банков.

Исследование охватило базовый путь пользователя кредитной карты: от приобретения продукта до полного погашения задолженности.

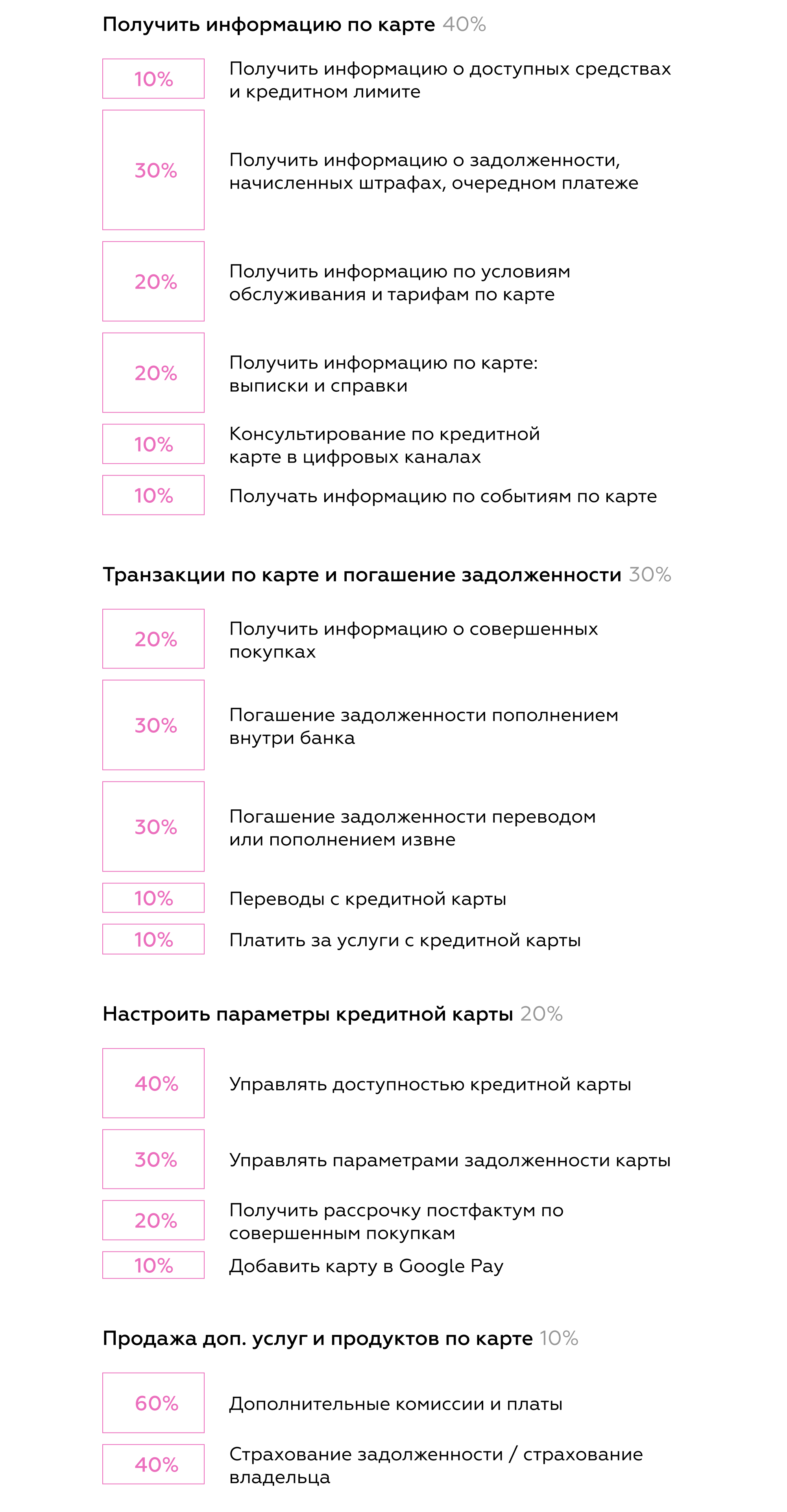

Пользовательские задачи, попавшие в периметр исследования.

Для отбора лучших практик использовали несколько критериев: практика должна быть уникальной на рынке, упрощать и ускорять решение задачи пользователя, быть максимально цифровой — помогать решать задачу в интерфейсе, без привлечения менеджера банка.

По этим критериям исследователи описали более 300 лучших практик, формирующих идеальный опыт пользователя кредитной карты. Результаты исследования заказчик передал своим банкам-партнерам, которые смогли сравнить собственные цифровые сервисы на соответствие рыночным трендам и пополнить свои бэклоги.

Качественный онбординг помогает лучше разобраться в работе кредитной карты

Часть рисков держателей кредитных карт связано с тем, что пользователи не до конца понимают, как функционирует продукт. Они могут использовать кредитку неправильно, снимать наличные с большой комиссией, не понимать, как начисляются проценты, что такое минимальный платёж — все это критично для долгосрочного взаимодействия банка и клиента.

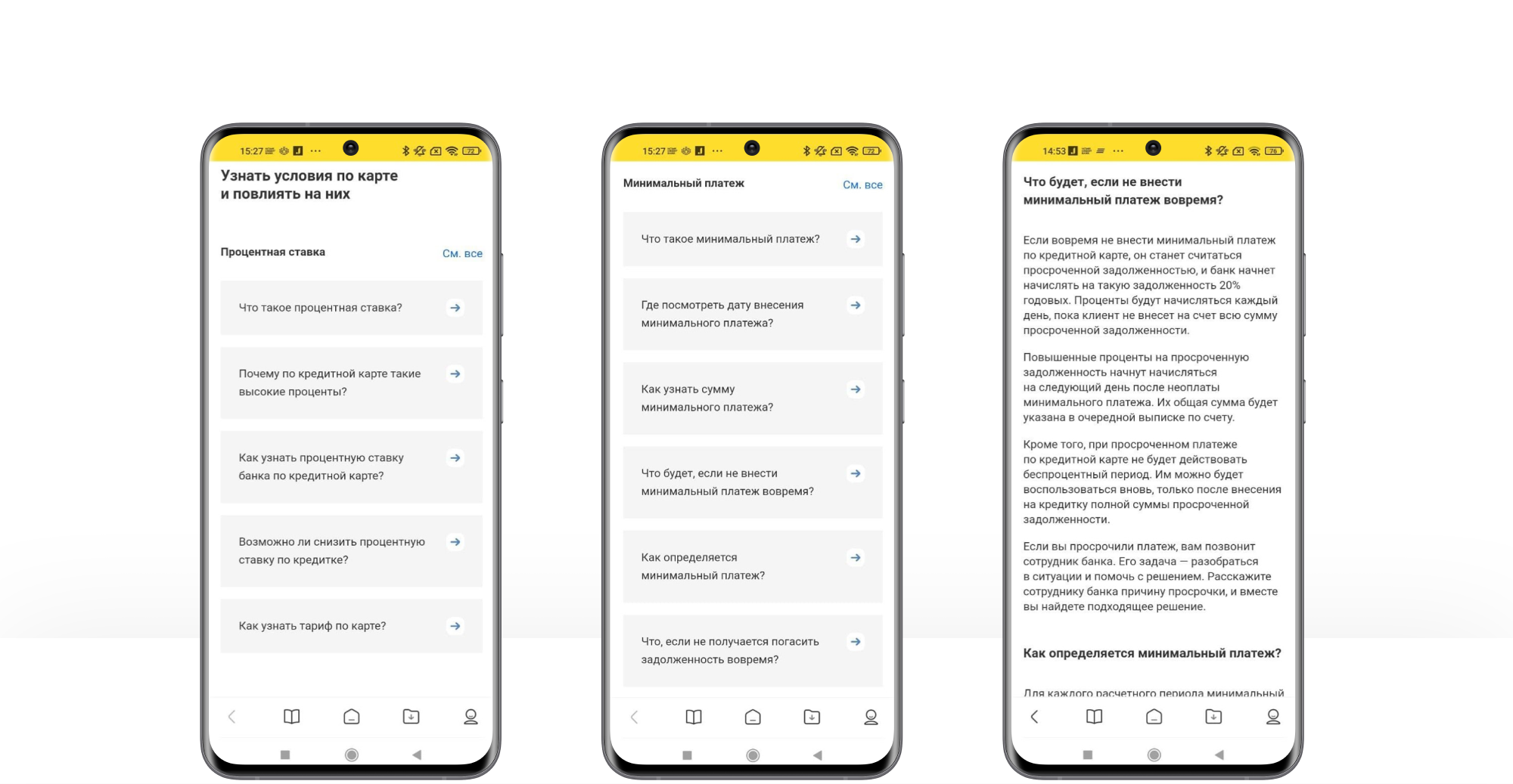

Такие риски можно снять с помощью механик онбординга и понятных справочных материалов в приложении. Так делает Тинькофф Банк, в мобильном приложении которого есть доступ к гиду-помощнику по продукту. Через поисковую строку можно ввести вопрос и узнать об условиях и функциях кредитной карты. Например, в гиде «Минимальный платеж» банк рассказывает, что будет, если не внести платеж, как поступить клиенту, если не получается погасить задолженность вовремя и так далее.

Гид Тинькофф Банка по работе с кредитной картой

СберБанк для этой же задачи использует встроенное обучающее видео, в котором доступно объясняются ключевые детали использования продукта. Для мобильных пользователей видео будет удобнее и доступнее для понимания, чем чтение с экрана смартфона.

Обучающее видео СберБанка

Такие материалы позволяют повысить финансовую грамотность держателей карт, стимулировать правильное использование продукта и сократить расходы на клиентскую поддержку.

Визуализация сроков платежей помогает планировать работу с кредитными средствами

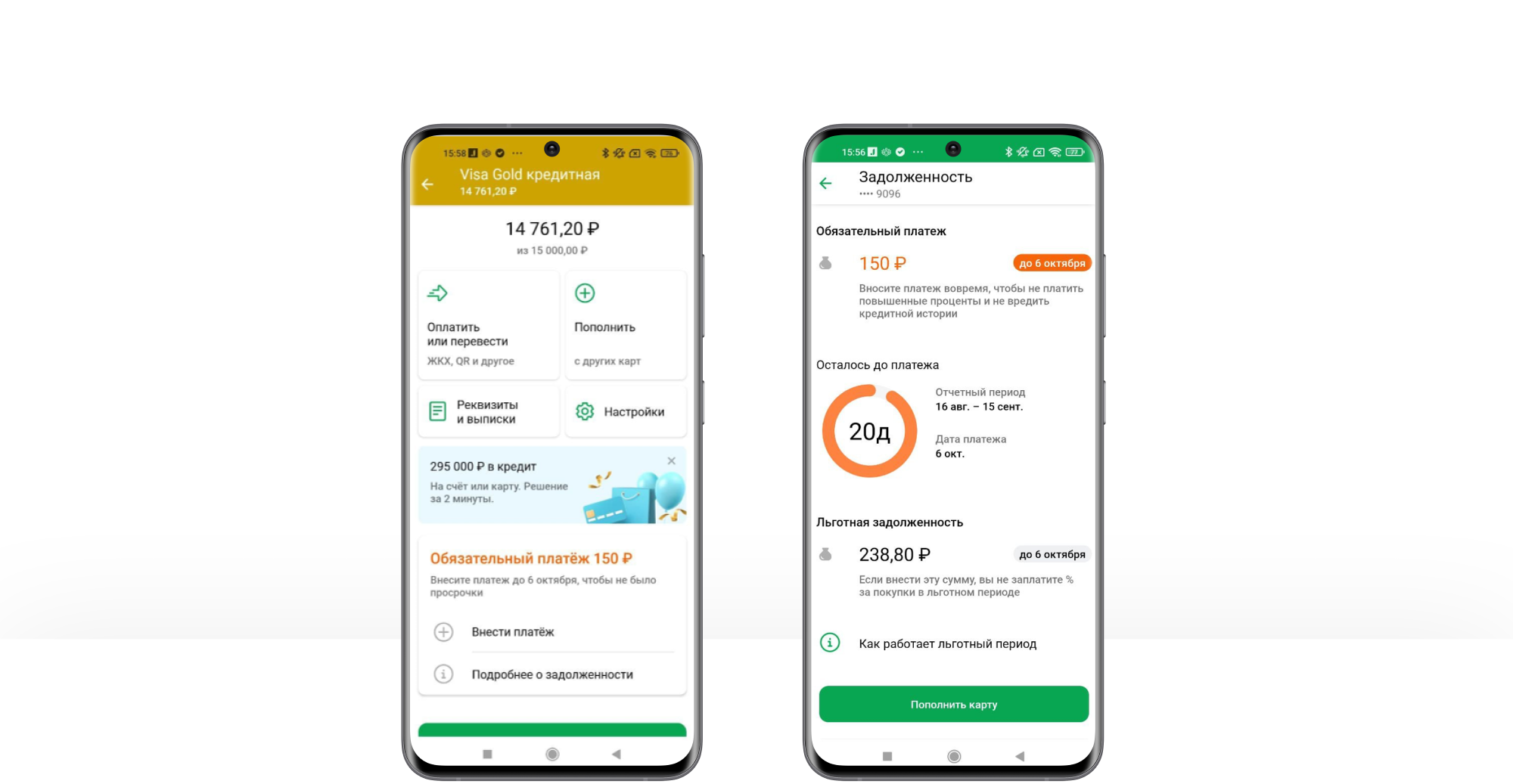

Интерфейс приложения помогает поддерживать осознанное использование кредитной карты: многие банки выносят на главную страницу напоминание о предстоящем платеже по карте, указывают его срок и размер. С каждым входом в мобильный банк клиент видит напоминание и планирует свои расходы так, чтобы не допустить просрочки.

Лучшие решения для подобных напоминаний — цветовые акценты на сообщениях о предстоящих погашениях, простейшая визуализация сроков в виде шкалы, диаграммы или обратного отсчета.

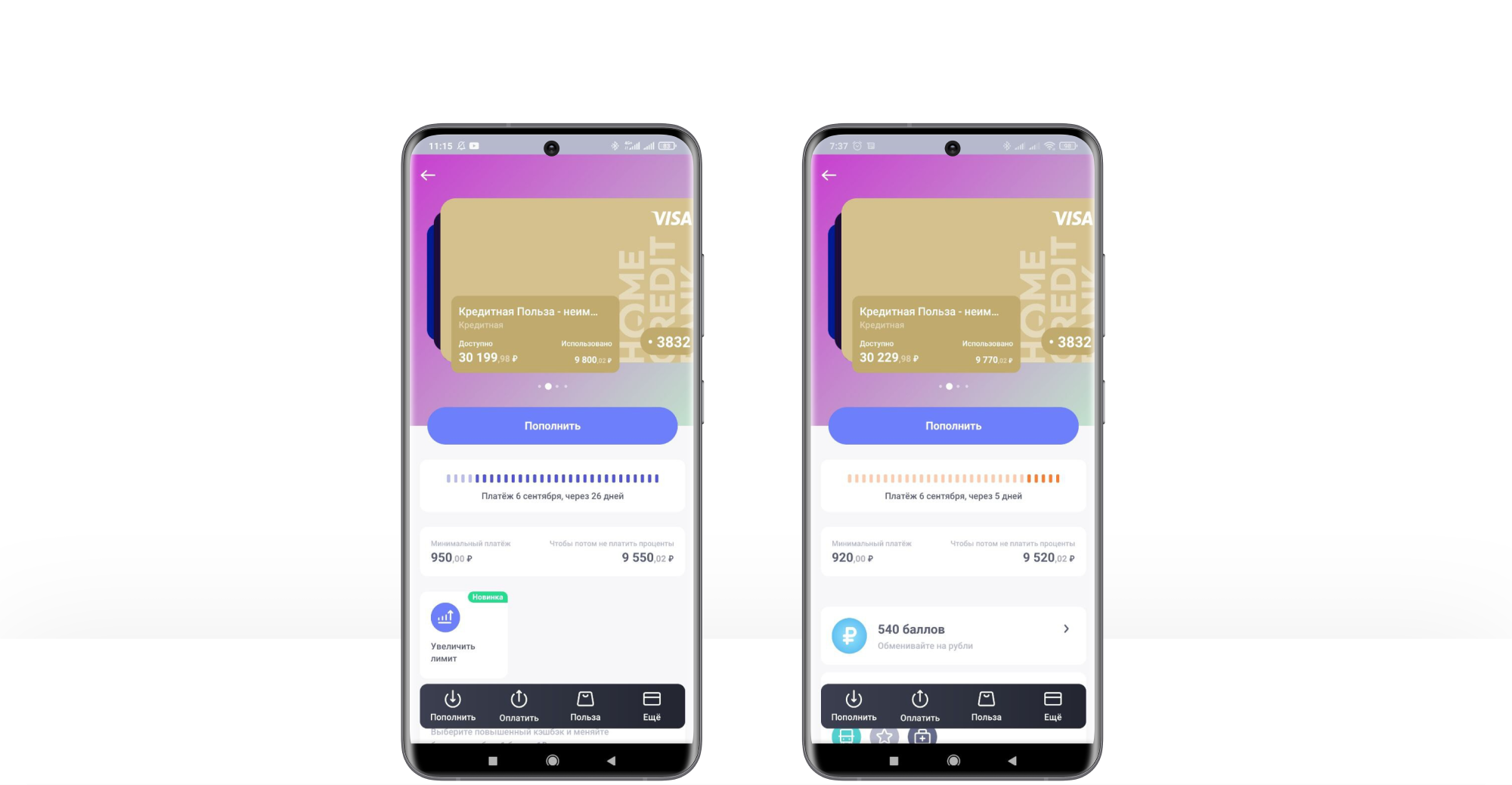

Например, Банк Хоум Кредит показывает срок до платежа в виде прогресс-бара на главной странице. По мере приближения срока изменяется цвет шкалы на красный — это понятный визуальный сигнал для пользователя. А в приложении СберБанка для визуализации используется круговая диаграмма.

Напоминания о платежах в Банке Хоум Кредит и СберБанке

Это заметное и легко считываемое решение, которое выделяется в интерфейсе, пробивает «замыленность» взгляда пользователя. Тап на визуализацию приводит в форму платежа, что позволяет без лишних действий быстро пополнить карту и избежать просрочек.

Автоматическое пополнение карт снижает риск просрочки платежей

Минимальный платеж по карте по разным причинам может пропустить даже ответственный пользователь. Банки и здесь стараются подстраховать клиентов с помощью различных автопополнений: со своего счета, с внешних карт и других источников.

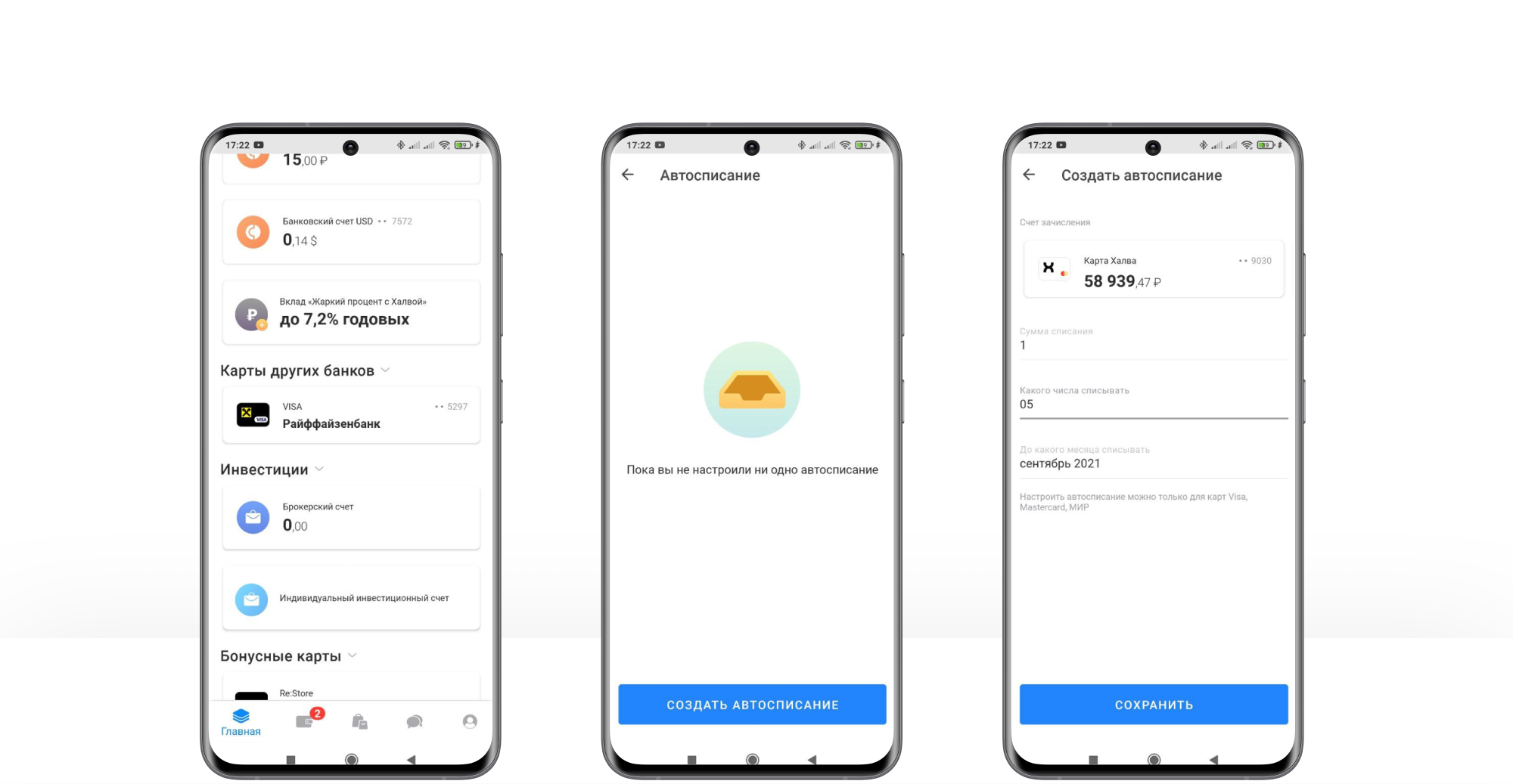

Так в приложении Банка Русский Стандарт можно сохранить шаблон пополнения с карты другого банка в форме перевода. В Альфа-Банке клиент может создать шаблон на экране успеха сразу после проведения операции. А пользователям Совкомбанка доступно автосписание с привязанной карты стороннего банка на экране карты. Клиент указывает сумму и дату регулярного списания, а также месяц окончания списаний — и после этого клиенту не нужно переживать о дате очередного платежа и просрочках.

Настройка автосписаний в Совкомбанке

У сохранённых автосписаний есть отдельный интерфейс, где пользователи могут посмотреть информацию о платежах, отредактировать реквизиты перевода, сроки, объем списаний или удалить опцию. Это дает возможность настроить автосписание сразу с нескольких карт разных банков пропорционально и так обеспечить своевременный платеж, распределив сумму комфортно для клиента.

Настройка кредитного лимита дает гибкий контроль над расходами

Удобный контроль над продуктом в цифровом канале — важная часть пользовательского комфорта, помогающая клиентам чаще пользоваться картой, не выходя за рамки ограничений. Среди важных функций можно выделить возможность настроить удобную дату погашения минимального платежа, повышать и понижать кредитный лимит, а также получать кредитные каникулы без обращения к менеджеру.

Управление кредитным лимитом позволяет клиентам не только увеличить объем заемных средств при необходимости, но и сделать шаг в обратную сторону — уменьшить сумму. Эта возможность создает чувство безопасности для держателя кредитной карты: он не потратит денег больше, чем может себе позволить, и обезопасит себя от крупных списаний из-за действий мошенников.

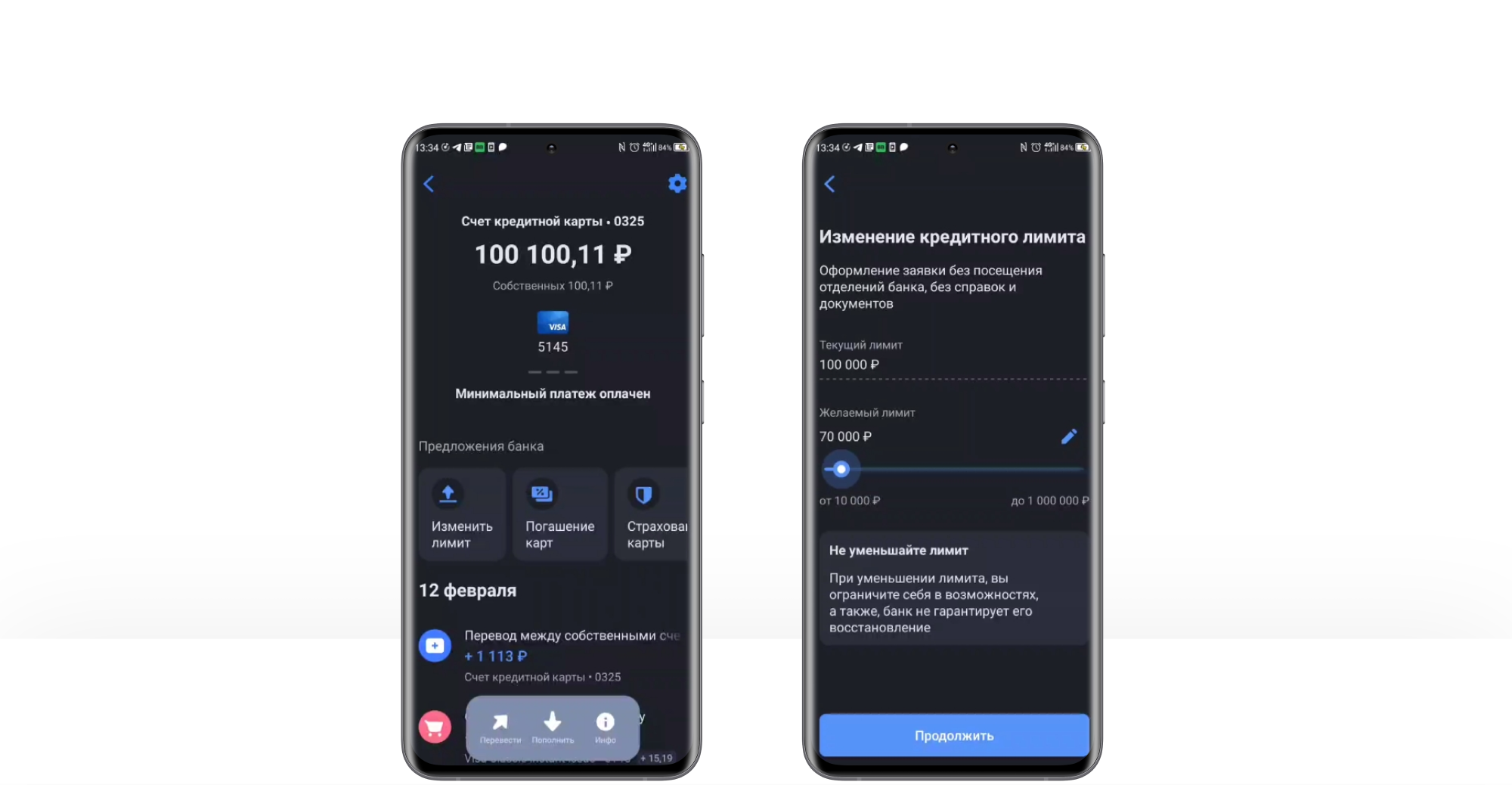

В приложении ВТБ мы нашли один из самых понятных и удобных способов отправить заявку на изменение лимита: все происходит на одном экране, пользователь сам вводит нужную сумму и практически сразу получает результат.

Изменение кредитного лимита в приложении ВТБ

Увеличение или уменьшение лимита по кредитной карте в приложении даст больше контроля над продуктом, снизит тревоги пользователя и риски для самого банка.

Это всего четыре наиболее ярких способа обезопасить пользователей от неправильного использования кредиток. Наибольшего эффекта можно добиться, если прорабатывать UX держателей карт в целом: понятный и удобный продукт, доступные и прозрачные условия, полноценный цифровой опыт, контроль и гибкие настройки карты — все это не просто помогает укрепить лояльность клиента, но повысить осознанность потребления и финансовую грамотность. А это в свою очередь становится самым эффективным способом снижения рисков для банка.

Как Markswebb находит лучшие практики

Мы помогаем клиентам выбирать эффективные и апробированные решения, реализованные компаниями в разных индустриях и странах.

Подробнее