Как в 10 раз увеличить продажи корпоративной карты за счет лучшего клиентского опыта

В 2019 году агентство Markswebb помогало крупному универсальному банку разработать новый карточный продукт для бизнеса. Прежняя бизнес-карта не устраивала банк по показателям активации и доступным цифровым функциям. Новый продукт должен был учесть уже существующий опыт команды и объединить лучшие практики рынка.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналРоль Markswebb заключалась в составлении CJM, поиске барьеров в клиентском опыте и изучении прототипов новых интерфейсов. На основе полученных инсайтов и лучших практик рынка исследователи предложили решения, которые легли в основу новой цифровой карты для предпринимателей и помогли улучшить сервис.

В итоге использование продукта было автоматизировано end-to-end — от дистанционного открытия цифровой карты до выпуска дополнительных пластиковых карт-компаньонов. Уже к осени 2020 года, через год после старта проекта, продажи новых корпоративных карт выросли в 10 раз.

|

Как мы помогли разработать новый карточный продукт |

Улучшения в клиентском пути: больше информации о продукте, нет лишних этапов, дистанционная активация

Проект начался с изучения CJM открытия карт. Требовалось разобраться, как лидеры рынка выстраивают процесс, соответствует ли клиентский путь в банке общему уровню качества, какие барьеры есть в процессе и как их устранить.

|

В качестве ориентиров выбрали четыре банка-лидера в сегменте услуг для малого и среднего бизнеса. Исследование проводили методом тайного покупателя: в каждом банке заказывали карту через интернет-банк и приложение, проверяли все варианты заказа, фиксировали шаги и составляли CJM. Так мы получили полное представление об опыте клиента, его задачах и барьерах на пути, лучших практиках лидеров рынка. |

|||

|

|

На основе CJM исследователи составили универсальный бенчмарк для оценки процесса. Метрика учитывала общий тайминг получения карты, стоимость услуги, количество контактов с банком, вариативность каналов для заявки и способов получения. Отдельно обращали внимание, как банки оптимизируют процесс — например, выпускают ли карту по умолчанию при открытии расчетного счета. Все это использовали для описания идеальной CJM открытия бизнес-карты.

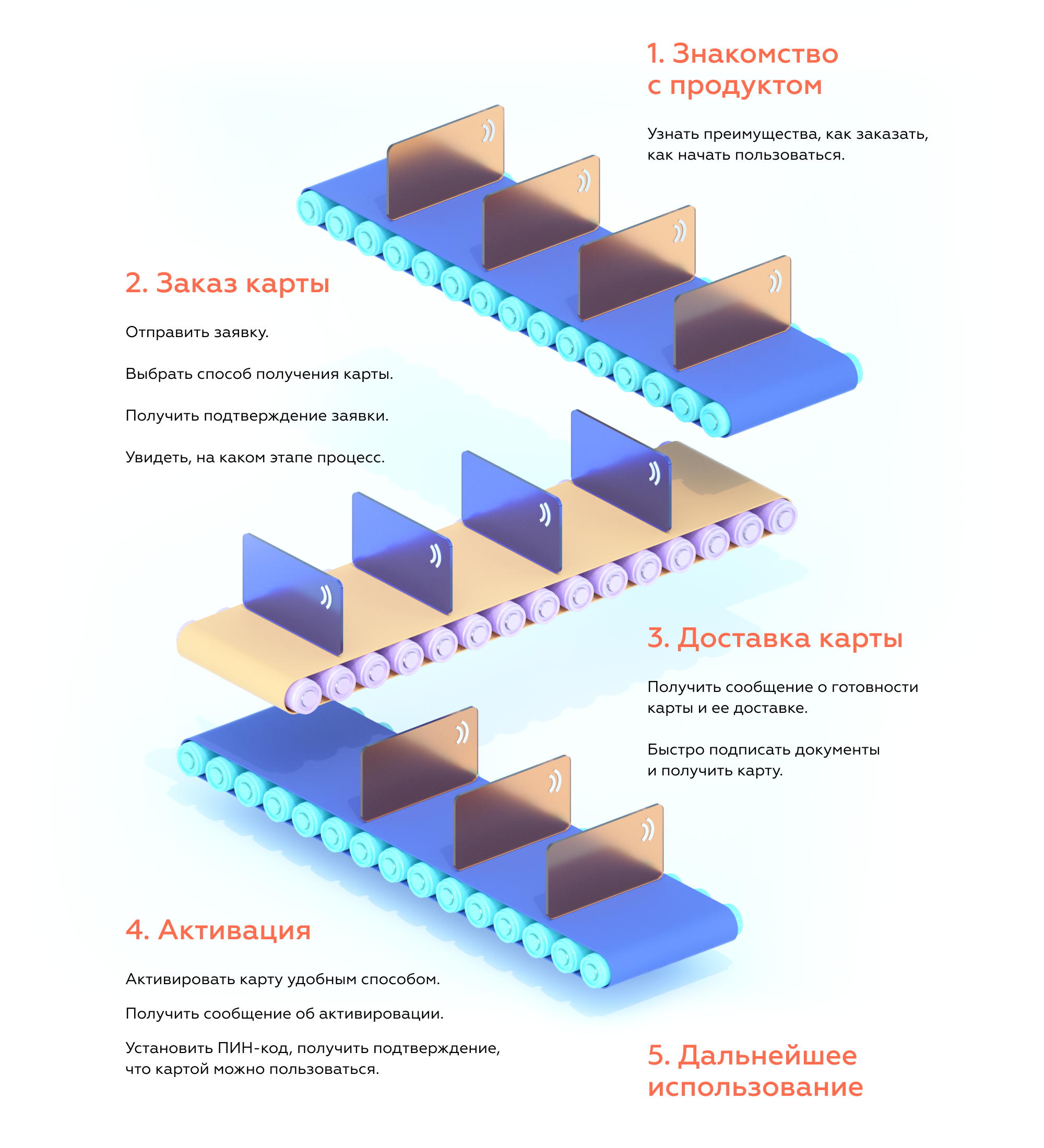

Идеальный опыт получения корпоративной карты: этапы и описание задач клиента. Посмотреть полную CJM можно в PDF (~1 mb).

Сравнение идеального пути с CJM банка-заказчика показало, что хорошее впечатление от бесплатного выпуска и простого онлайн-заказа может быть испорчено в последующих коммуникациях —

из-за долгого ожидания доставки и активации карты. Что предложили улучшить:

- Разместить информацию о карточном продукте и этапах заказа в личном кабинете и на витрине продукта. В начале пути клиенту не хватало прозрачной информации о продукте и этапах выпуска, появлялось желание лишний раз обратиться к менеджеру за помощью.

Для клиента это более сложный путь получения продукта, для банка — повышенная нагрузка на менеджеров и поддержку. Понятное описание должно упростить заказ: пользователям будет легче найти карту, оценить преимущества и понять, что необходимо сделать на каждом этапе выпуска.

- Изменить этап открытия специального карточного счета — сделать его параллельным или вовсе убрать из процесса. В начале 2020 года клиент банка мог заказать корпоративную карту только после открытия специального карточного счета. Исследователи предложили не выделять процедуру в отдельный этап и автоматически открывать специальный карточный счет вместе с расчетным.

Эта рекомендация помогла оптимизировать клиентский путь: банк совместил открытие карты и счета — можно сразу приступить к заявке на выпуск карты, клиент даже не замечает процедуры открытия карточного счета.

- Улучшить удобство заявки и предложить доставку курьером. Банк принимал заявки на выпуск карты в приложении и интернет-банке, но саму форму можно было сделать удобнее.

В итоге команда банка разработала более удобную форму заявки с автозаполнением и добавила возможность выбрать способ доставки. Это повысило конверсию заявок на ранних этапах процесса: теперь клиент быстро проходит этап оформления, не потеряв интерес к карте.

- Внедрить дистанционную активацию карты. Чтобы активировать карту, предпринимателю приходилось искать банкомат — это важный барьер перед непосредственным использованием продукта. С помощью дистанционной активации в цифровом канале предприниматель сможет раньше совершать транзакции, а значит, сохранит мотивацию пользоваться бизнес-картой.

Вопрос с активацией карты команда банка решила по-своему: в цифровых каналах теперь в приоритете открывается цифровая карта, которая активна сразу. Физические карты-компаньоны доставляют курьеры так же в активированном состоянии. Таким образом, этап активации проходит для клиента практически незаметно.

Новые функции в цифровых каналах: информация о карте, управление продуктом, дополнительные возможности

На следующем этапе проекта требовалось определить, какие возможности управления корпоративными картами должны быть в цифровых каналах: что востребовано здесь и сейчас, а что дает дополнительную ценность.

Для поиска лучших практик вновь обследовали цифровые продукты банков-лидеров. В каждом канале исследователи проходили конкретные пользовательские сценарии, например, «выпуск дополнительной карты» или «назначение лимита». Параллельно формировали пул свойств для оценки полноты управления корпоративной картой. С его помощью оценили действующие сервисы и прототипы новых интерфейсов интернет-банка и выработали рекомендации, помогающие разработчикам расставить приоритеты.

|

В процессе поиска лучших практик мы сразу отказались от использования готовых чек-листов из волновых исследований мобильных и интернет-банков. Это сильно упростило бы подбор референсов, но ограничило понимание актуальности функций. Выход за пределы стандартной методики помог сформулировать больше критериев оценки, понять роль разных функций в создании клиентского опыта. |

|||

|

|

Как улучшить интерфейс карты в мобильном и интернет-банке

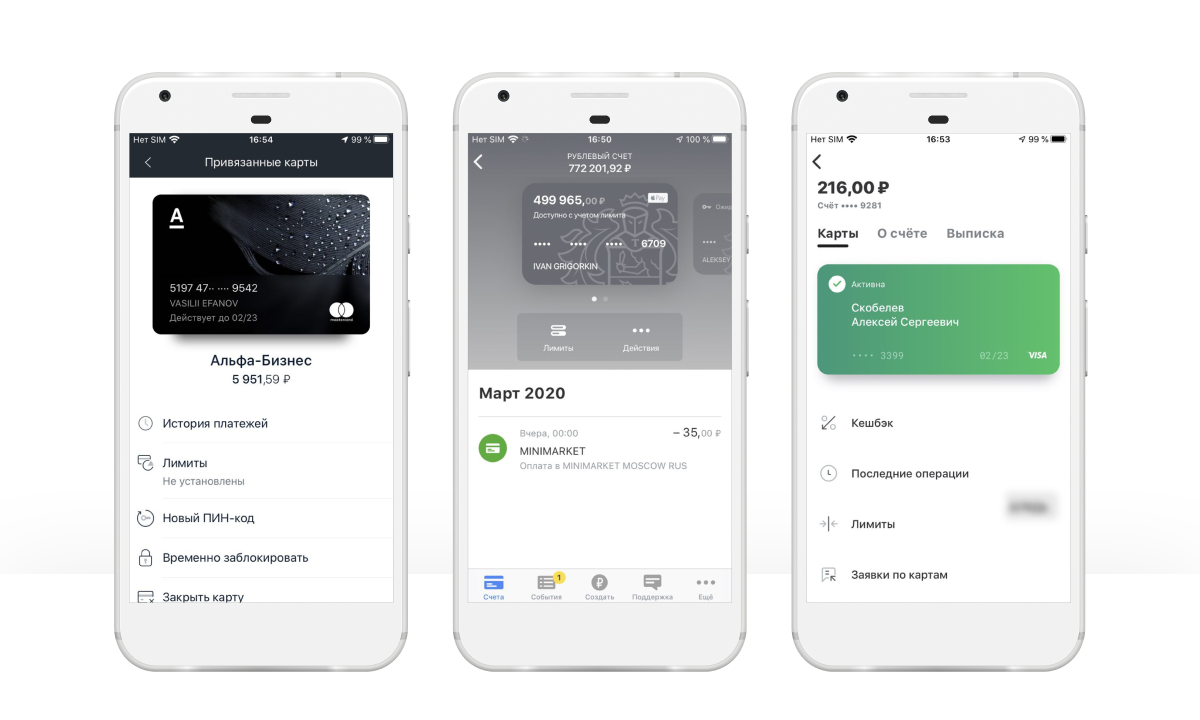

В мобильном и интернет-банке клиенты легко находили раздел с корпоративной картой и разбирались в основных параметрах. Но в интерфейсе не были учтены редкие пользовательские сценарии, детальная проработка которых могла повысить качество клиентского опыта.

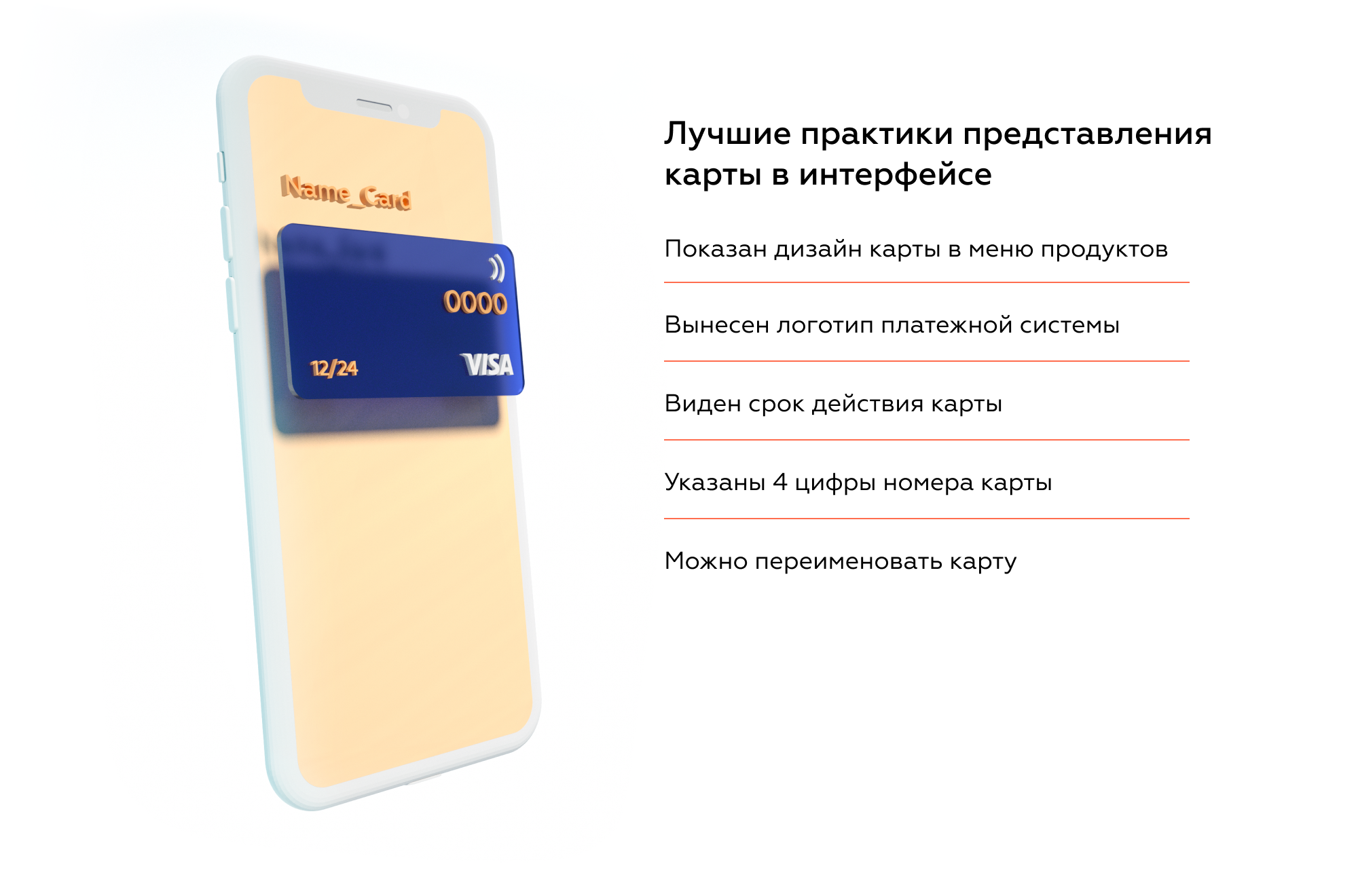

Например, если компания выпускает сразу несколько карт для разных сотрудников, пользователям нужна возможность быстро найти продукт, разобраться, какая карта активна, когда истекает срок ее действия, — и сразу заказать перевыпуск. Как банк может помочь:

- В интернет-банке дать возможность переименовать карту и добавить понятную информацию о ее статусе на экран выбора продукта.

- В мобильный банк добавить изображение карты, чтобы пользователю было проще найти ее в списке продуктов, а также дать возможность произвольно ее назвать.

В приложениях Альфа-Банка, Тинькофф Банка и Сбербанка легко найти и идентифицировать корпоративную карту.

Как улучшить опыт управления бизнес-картой в мобильном и интернет-банке

Значительная часть обязательных функций по управлению и настройке продукта уже была реализована в цифровых каналах заказчика. В некоторых решениях банк опережал других лидеров — например, предлагал более удобное пополнение карты. Тем не менее, в цифровых каналах не хватало нескольких важных функций, связанных с историей операций и управлением продуктом.

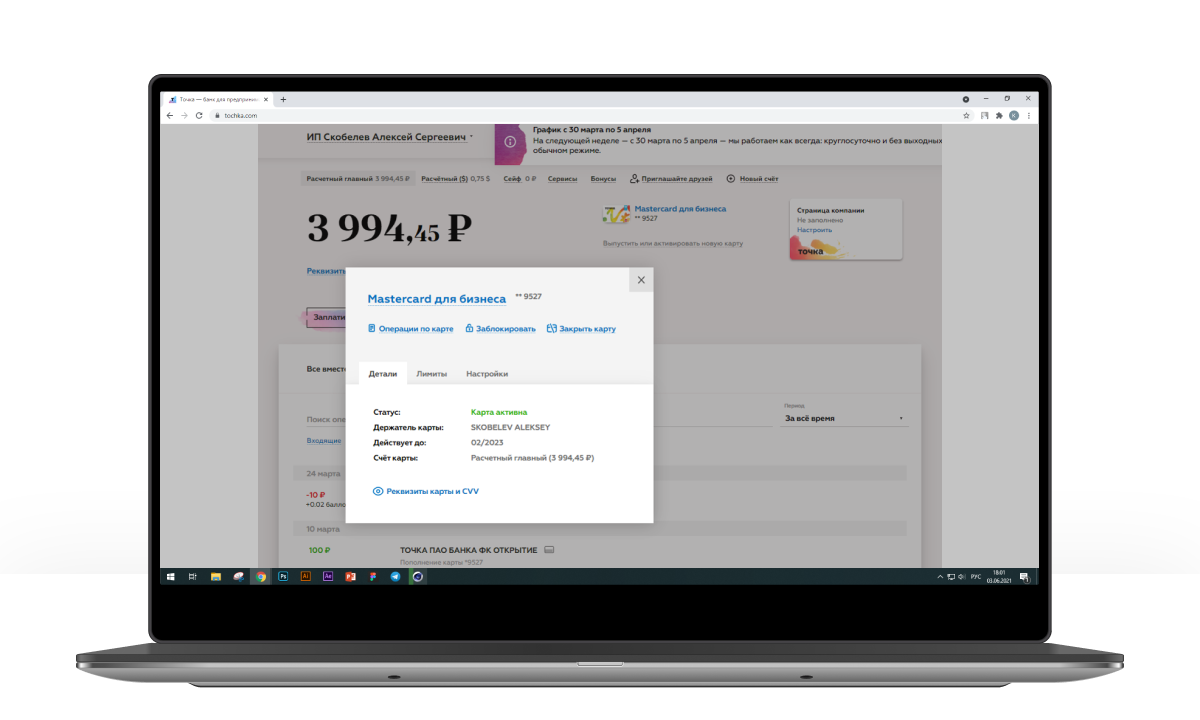

- В интернет-банке не хватало форм заявок на закрытие и блокировку карты, смены PIN-кода и настроек SMS-информирования.

- Улучшить опыт в мобильном банке должно помочь удобное управление лимитами на расходные операции и снятие наличных.

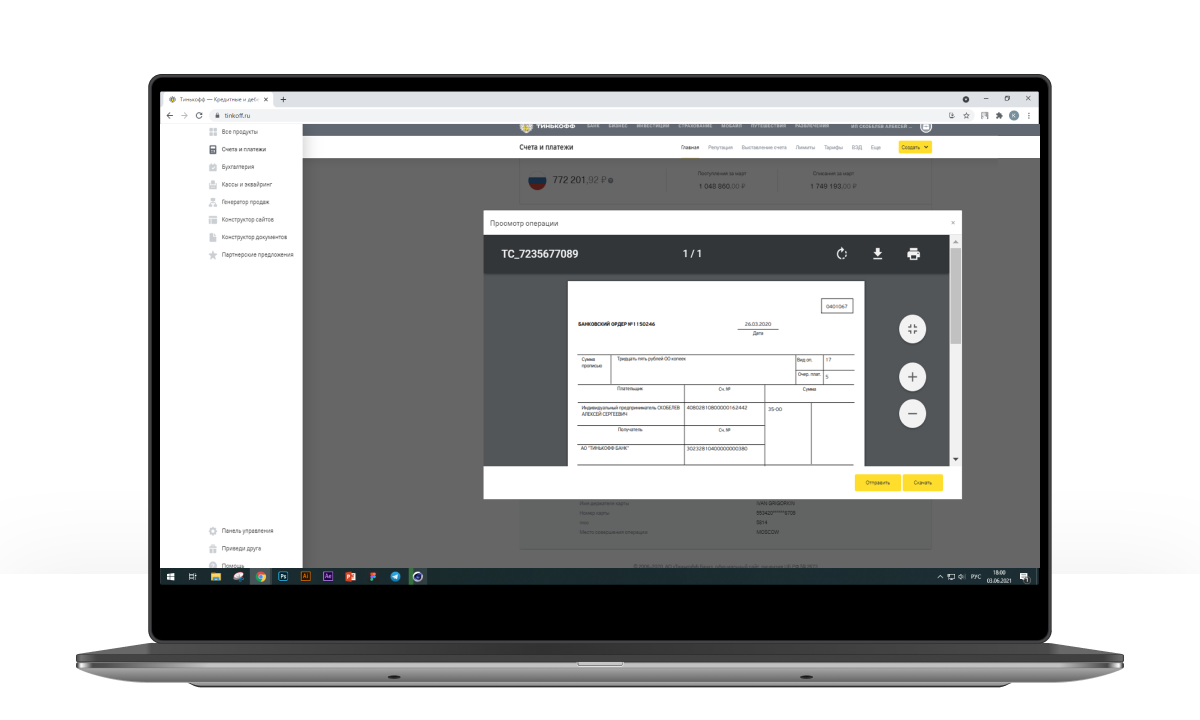

- В обоих каналах требовалось дополнить историю операций: добавить информацию о времени и статусе транзакции, реализовать удобный предпросмотр квитанции по операции и ее выгрузку в PDF-формате.

Точка Банк показывает реквизиты корпоративной карты в интернет-банке для онлайн-платежей. Запрос подтверждается через SMS.

Как создать дополнительную ценность использования корпоративной карты

Чтобы добиться лидерства на рынке и повысить активность пользователей в приложении, важно создать дополнительную ценность клиентам — именно это создает конкурентные преимущества сервиса. Исследователи Markswebb предложили добавить в бэклог формирование авансовых отчетов по корпоративной карте, изменение назначения платежа, настройку типов расходов и предоставление реквизитов карты в личном кабинете. Эти возможности позволят предпринимателям использовать карточный продукт полностью в цифровом виде и совершать платежи без привязки к физическому носителю.

Интернет-банк Тинькофф предлагает скачать квитанцию в PDF. Она удобнее, чем HTML-страница: просто переслать и отправить на печать.

Реализация всех рекомендаций помогла в продукте помогла банку предложить b2b-клиентам максимально конкурентный карточный продукт, дающий лучший пользовательский опыт предпринимателям.

Результат — удобная бизнес-карта с быстрой доставкой и активацией

Инсайты исследования помогли продуктовой команде сформировать основной вектор развития продукта — это полноценная digital-карта для бизнеса, сочетающая лучшие практики дистанционных сервисов с возможностью выпустить дополнительные пластиковые карты для сотрудников. Одним из основных преимуществ продукта стало удобство и срок выпуска — заказать карту можно в приложении и уже через минуту начать пользоваться.

Рост качества сервиса сказался на продажах: к концу 2020 года количество выпущенных карт выросло в 10 раз: сегодня уже более 30 000 b2b-клиентов банка используют продукт для командировочных расходов, оплаты ГСМ и хозяйственных расчетов.

Проект повлиял и на публичные рейтинги банка-заказчика. Результаты волновых исследований Business Mobile Banking Rank и Business Internet Banking Rank за 2019-2020 показали, что уровень выполнения критериев по корпоративным картам в мобильном банке вырос в два раза, а в интернет-банке — в 5 раз.

Как Markswebb помогает создавать сервисы

Узнайте, как мы определяем интегральную метрику качества цифрового продукта и формируем план действий по ее достижению.

Подробнее