В одной лодке: как на рынках соседних стран искать практики для развития бизнес-банкинга

В прошлом году команда развития цифровых каналов для юридических лиц Альфа-Банка Беларусь обратилась в Markswebb. Клиент хотел сравнить уровень развития своего мобильного приложения для бизнеса с сервисами российских банков, выявить слабые и сильные стороны и получить рекомендации для дальнейшего развития.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на канал

|

Поскольку мы позиционируем себя как лучший цифровой банк на рынке Беларуси, всегда смотрим на лучший цифровой опыт коллег не только у себя, но и в целом в СНГ и Европе. Для начала решили сравниться с российскими банками. Нашими ориентирами всегда были российский Альфа-Банк, Тинькофф Банк, Точка, Делобанк, Модульбанк — лидеры, которые по отчетам Markswebb всегда себя проявляли. |

|||

|

Александр Долгий, |

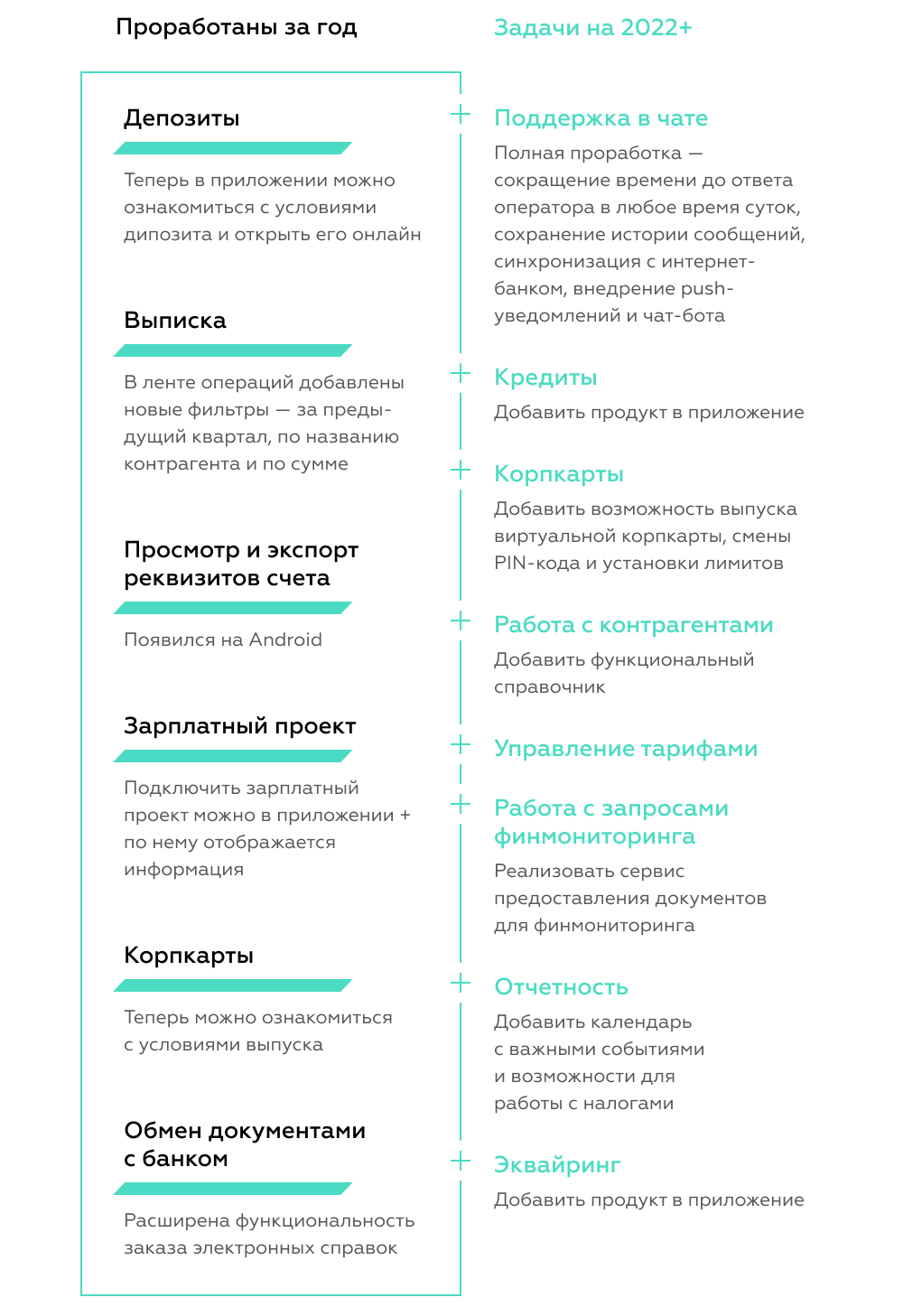

Исследователи Markswebb разобрались в специфике белорусского рынка, адаптировали методику волнового исследования рынка банков для бизнеса Business Mobile Banking Rank, определили конкурентную позицию клиента с помощью рейтинга и собрали примеры лучших реализаций — они стали референсами для бэклога. Всего мы предложили 51 задачу — как за год улучшился сервис и в каких блоках остался запас рекомендаций на будущее, показали графикой.

В процессе исследования мы выяснили, что крупнейшим игрокам российского рынка тоже есть чему поучиться у зарубежных коллег. В кейсе покажем лучшие практики лидеров диджитал-банкинга России и Беларуси.

Как специфика страны влияет на UX мобильного банка

Мы сравнили качество UX мобильного сервиса Альфа-Банка Беларусь с цифровыми лидерами бизнес-банкинга на российском рынке. Чтобы исключить влияние специфики страны на итоговую оценку, мы адаптировали методику инициативного исследования Business Mobile Banking Rank — на старте проекта уточнили особенности законодательства и регулирования отрасли, различия в финансовых продуктах, собрали информацию о потребностях малого и среднего белорусского бизнеса.

Мы выяснили, что мобильное приложение белорусских коллег развивается неравномерно относительно аналогичных российских финансовых сервисов. Банки Беларуси по-другому приоритизируют задачи из-за специфики рынка и запросов клиентов.

|

По части функциональности есть отставание, другая развита лучше, чем у нас. Например, в Беларуси очень высокий спрос на валютные операции из-за торговых связей с соседними странами — коллеги делают ставку на пользовательский опыт в мобильном приложении, чтобы решить вопросы валютного контроля можно было «на бегу». В российских банках большая часть возможностей, связанных с валютой, реализована в интернет-банках и требует доступа к компьютеру. |

|||

|

Анастасия Диденко, |

Работа с госзакупками, наоборот, не актуальна для бизнес-банкинга Беларуси. В республике нет аналогичного российскому процесса и единой, стандартизированной точки входа наподобие портала ЕИС. В связи с этим нет и соответствующей функциональности в финансовых сервисах.

Переработав методику, мы обследовали мобильное приложения заказчика по 100+ пользовательским сценариям — экспертно по чек-листу и с помощью респондентов в формате юзабилити-тестов. Мы оценили качество клиентского опыта для ИП без сотрудников и руководителя компании малого или среднего бизнеса.

Делимся несколькими инсайтами и примерами реализаций, универсально полезными для мобильного бизнес-банкинга независимо от страны присутствия.

Подключение эквайринга — точка роста для мобильных банков обоих рынков

На момент исследования в мобильном приложении Альфа-Банка Беларусь отсутствовала возможность подключения и работы с рядом финансовых продуктов. В частности — эквайрингом, депозитом и кредитом. Мы посоветовали создать удобную витрину по примеру российских сервисов — многие дают возможность перейти к списку доступных продуктов прямо с главного экрана.

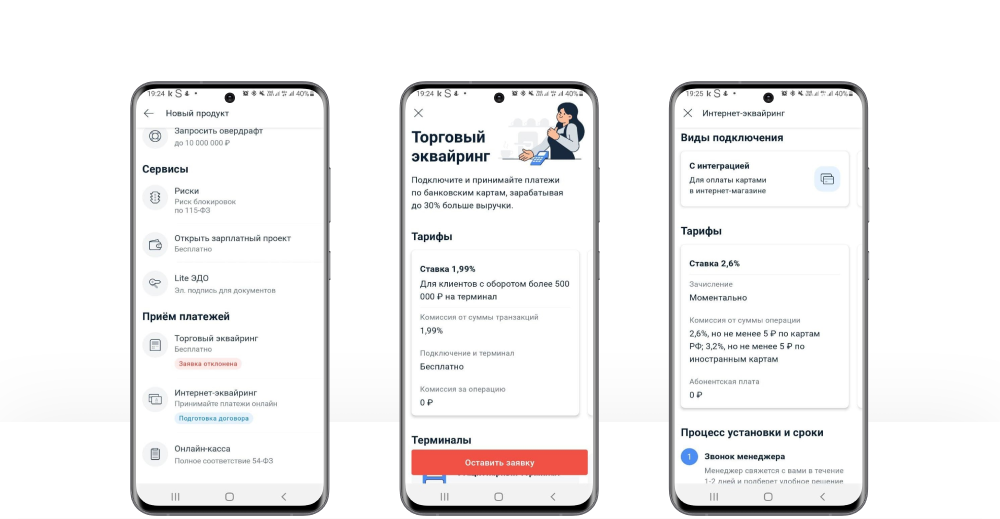

Заявка на торговый и интернет-эквайринг в большинстве банков представлена в виде формы заказа обратного звонка. Такой формат взаимодействия не учитывает потребность пользователя получить максимум информации до подключения, иметь возможность самостоятельно выбрать подходящий вариант и отслеживать статус поданной заявки.

В качестве референса мы предложили реализацию российского Альфа-Банка, так как она позволяет решить все задачи в одном месте. Перейти к заявке на торговый или интернет-эквайринг можно из витрины продуктов в мобильном приложении, есть актуальная информация по условиям подключения и использования. Отслеживать статус заявки помогают цветные теги: например, «Заявка отклонена» или «Подготовка договора».

Цифровые продажи кредитов и депозитов: важен персональный подход

Депозит привлекателен для бизнеса как инструмент самоограничения, который помогает не тратить деньги, если необходимо сохранить их до определенной даты. Кредит помогает привлечь дополнительное финансирование — например, чтобы преодолеть финансовые проблемы, закрыть кассовый разрыв, либо масштабировать бизнес. Для предпринимателей это часто возникающие вопросы, а для банка — возможность заработать и укрепить лояльность клиентов.

Возможности подобрать подходящий вариант кредита или депозита, подать заявку и удобно работать с ним в дальнейшем, широко представлены в мобильных сервисах российских банков. Однако для белорусских коллег это одна из основных точек роста.

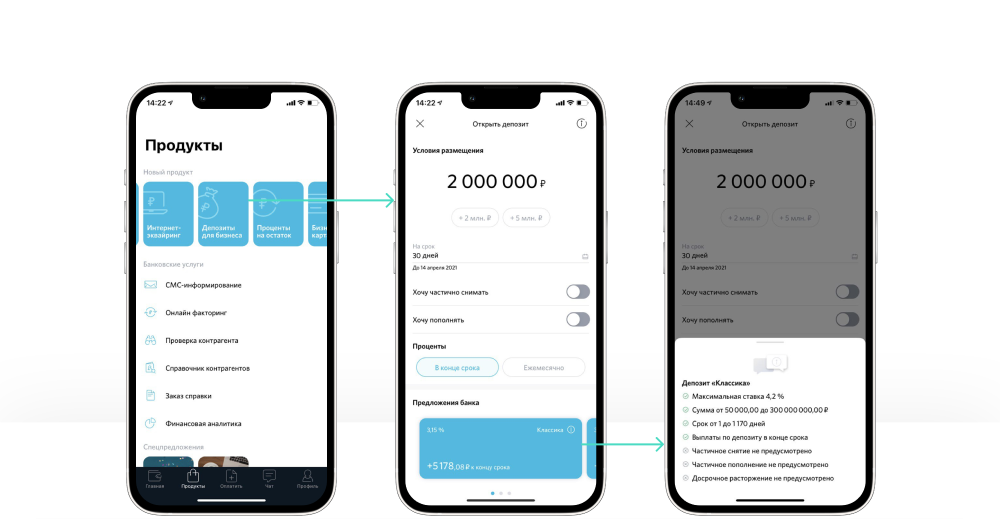

Мы предложили в пример реализацию Банка Открытие — она дает возможность открыть депозит через раздел «Продукты». Внутри есть калькулятор расчета условий, в котором клиент может сразу включать или выключать дополнительные опции: частичное снятие, пополнение, периодичность перечисления процентов. После нажатия на кнопку «Открыть депозит» можно проверить выбранные условия, а затем перейти к подтверждению заявки кодом из SMS.

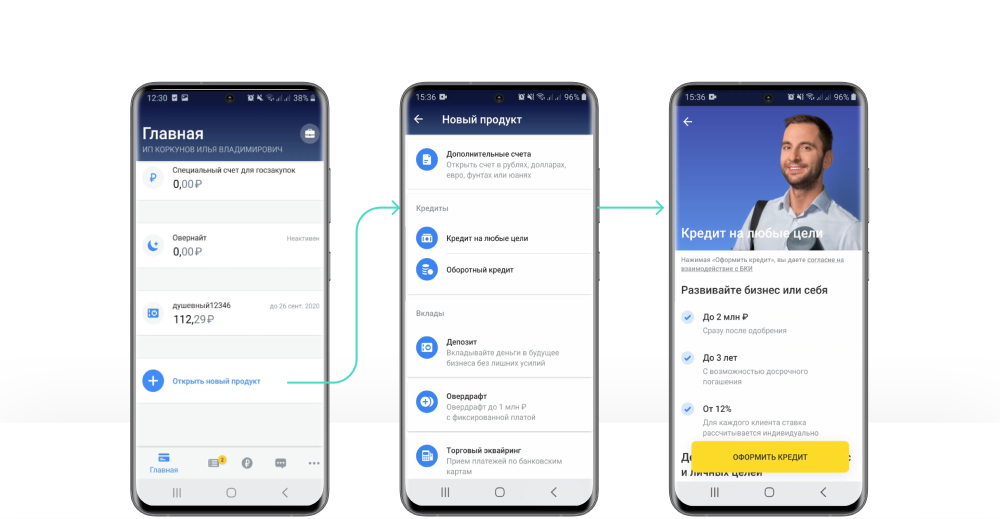

Один из лучших примеров реализации кредита — приложение Тинькофф Бизнес. Ссылка на витрину продуктов также размещена на главном экране, а важной особенностью работы с продуктом является то, что список кредитных предложений персонализирован — клиент видит только то, что банк готов предложить лично ему.

Полноценные инструменты для работы с контрагентами выделяют банк на фоне других

«Контрагент» — одна из ключевых сущностей в повседневной рутине предпринимателя. Полный набор инструментов для взаимодействия с ними — важная часть современного мобильного банка для бизнеса. При этом даже у лидеров справочник контрагентов зачастую представлен только как вспомогательный инструмент для заполнения полей в документах.

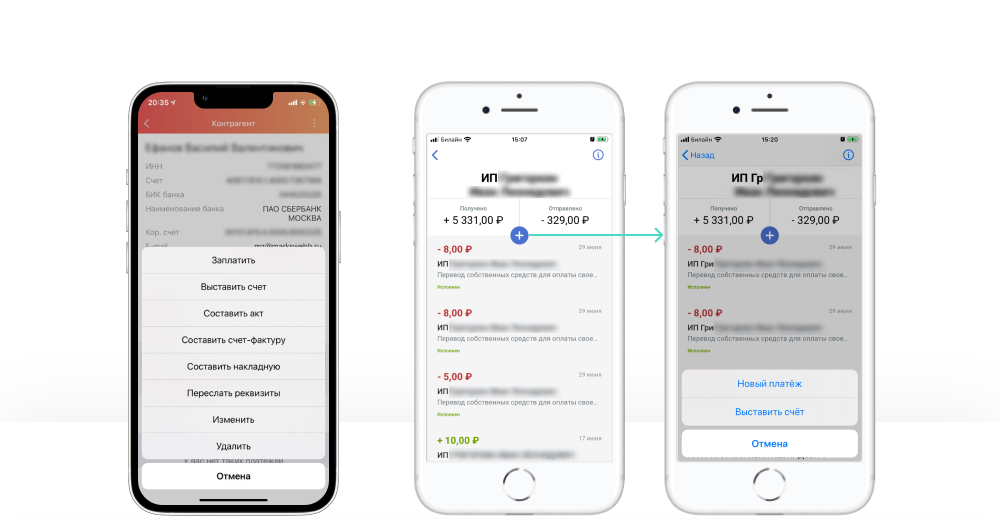

Помимо базового набора информации клиентам нужна история операций, статистика по оборотам и возможность создавать платежи, выставлять счета, формировать документы. Наиболее функциональные реализации мы нашли у ДелоБанка и Модульбанка. Все необходимое есть прямо в карточке контрагента, а перечень дополнительных опций можно вызвать через кебаб-меню или кнопку «+».

Банк может снизить стресс от взаимодействия с финмониторингом

Если у финмониторинга возникают вопросы к бизнесу, обычно предприниматель вынужден тратить время на посещение отделения банка, чтобы получить необходимые документы. Банк может облегчить стресс, упростив процесс.

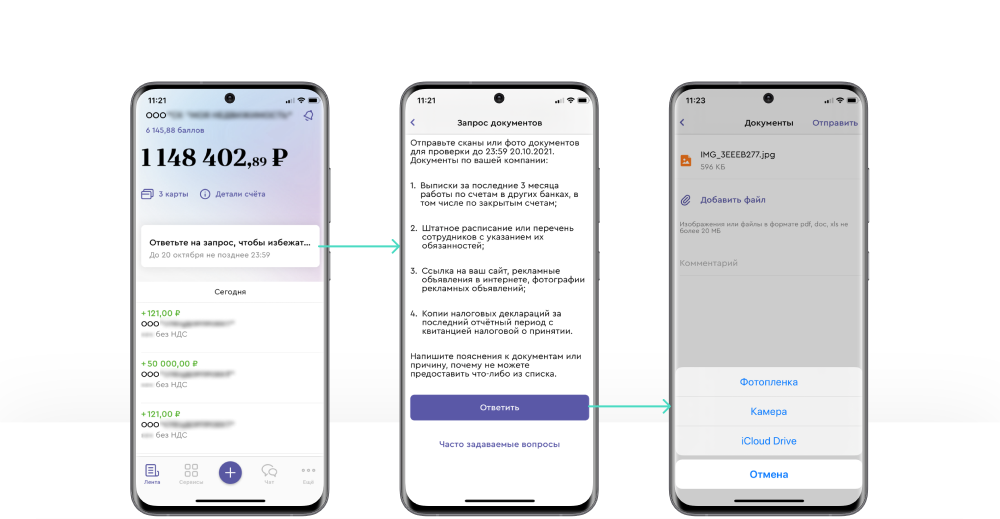

Например, Точка уведомляет предпринимателя о проблеме через кликабельный баннер на главном экране приложения. По клику клиент переходит на страницу с подробностями запроса и перечнем необходимых документов. Здесь же можно загрузить их через специальную форму, которая принимает как фото с телефона, так и форматы doc, pdf и xls.

О результатах проверки Точка рассказывает через баннер на главном экране мобильного банка. В подробностях к сообщению появляются рекомендации для избежания повторного возникновения проблемы. Это же сообщение дублируется в чат.

Поддержка в чате должна занимать минимум времени

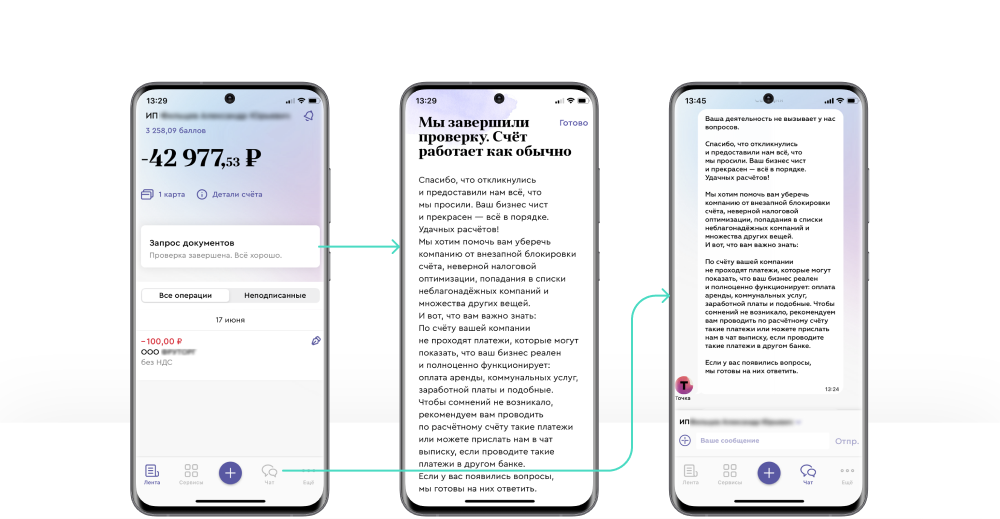

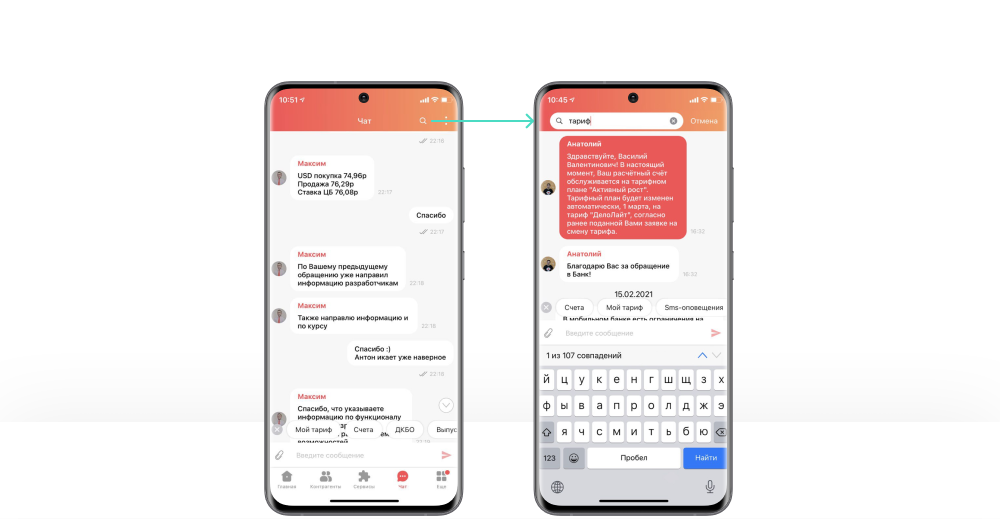

Онлайн-чат дает возможность задать вопрос и вернуться к ответу позднее, не тратя время на ожидание ответа оператора горячей линии. На российском рынке самый функциональный и удобный чат в мобильном банке для предпринимателей сделал ДелоБанк.

Чат доступен из любого раздела в один тап, среднее время получения ответа составляет 2 минуты, здесь же сохраняется история переписки, которая синхронизируется между интернет-банком и мобильным банком. Дополнительно реализована форма полнотекстового поиска по истории сообщений, чтобы пользователь не потерял важный для него контент.

Валютный контроль и операции — точка роста российских мобильных банков

Расширение возможностей для работы с валютой — точка роста для российского мобильного бизнес-банкинга. В «Альфа-Бизнес Мобайл BY» мы нашли полноценную форму отправки платежа в иностранной валюте. Максимум, что можно сделать в приложениях российских банков — это подписать ранее созданный валютный платеж.

|

Валютное законодательство в РБ несколько проще, чем аналогичное в РФ, поэтому нам удалось уместить в мобильный банкинг форму создания валютных документов, а также документов для валютного контроля. На скриншотах показано заполнение полей на перевод с покупкой валюты — оно близко к максимальному. На практике клиентам обычно приходится заполнять меньше. |

|||

|

Александр Долгий, |

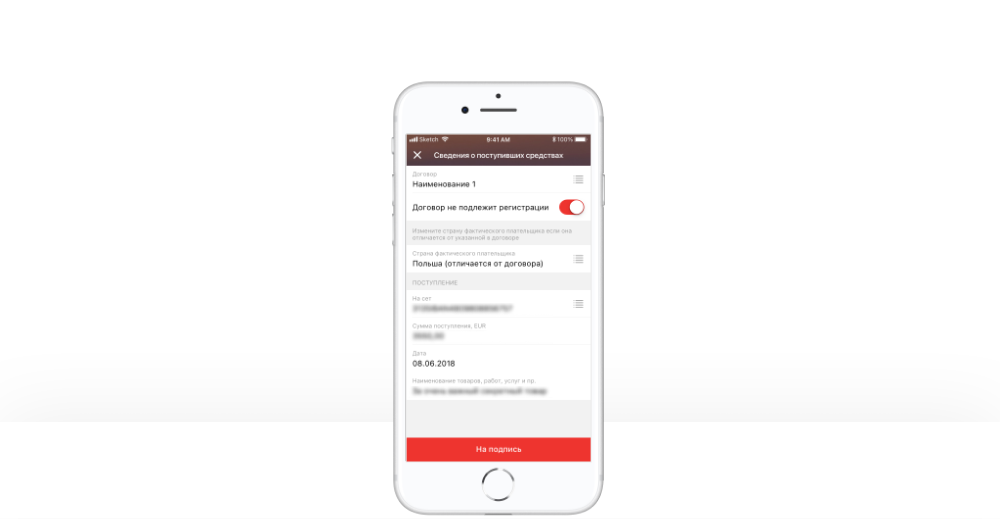

Если компания получает деньги за свои услуги в иностранной валюте, ей необходимо в течение 10 дней предоставить документы, подтверждающие легальность сделки. Альфа-Банк Беларусь также реализовал для клиентов возможность сделать это прямо из мобильного приложения. В разделе «Сведения о поступивших средствах» нужно указать договор, счет, сумму, дату поступления и вид работ.

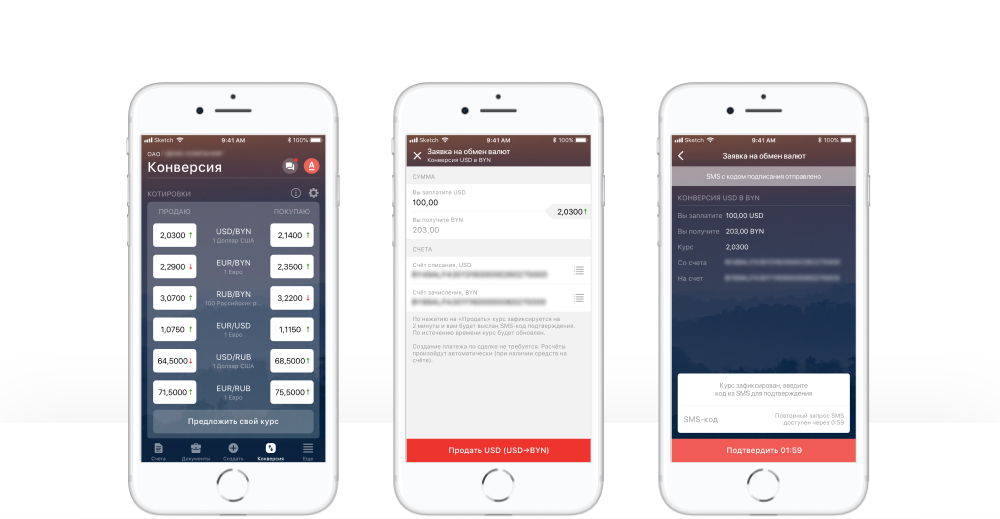

Еще одно полезное преимущество «Альфа-Бизнес Мобайл BY» — возможность обменять валюту по биржевому курсу. Похожая функциональность была лишь у небольшого количества российских банков на момент исследования. В приложении белорусских коллег курс показан с учетом маржи банка, котировки обновляются каждые 3 секунды, а заявка исполняется мгновенно.

Итог

Исследование помогло клиенту выявить новые точки роста, пересмотреть приоритизацию внутри существующего бэклога и начать проработку. Часть рекомендаций оказались уникальны — например, задачи развивать онлайн-чат не было в ближайших планах команды Альфа-Банка Беларусь, а после UX-аудита она стала одной из основных. В крупных блоках мы помогли с декомпозицией — например, проекты по кредитам и депозитам уже были запланированы в общих чертах, а аудит помог выделить и приоритизировать конкретные задачи.

|

Сейчас у нас сменился вектор развития в связи с ситуацией и санкционными рисками — но мы успели реализовать порядка 16 рекомендаций из отчета. Обратная связь от клиентов положительная. Когда мы проектировали какое-то решение, мы показывали прототип группе клиентов и спрашивали, насколько это понятно, ставили задачи, следили за выполнением. Внедряли после того, как понимали, что это действительно будет удобно. |

|||

|

Александр Долгий, |

Результаты новой волны Business Mobile Banking Rank 2022 будут опубликованы уже в мае. Подробности на странице исследования.

Как Markswebb помогает создавать сервисы

Узнайте, как мы определяем интегральную метрику качества цифрового продукта и формируем план действий по ее достижению.

Подробнее