Как сделать мобильные банки основным средством платежей и переводов

В Markswebb есть аналитическая группа, которая специализируется на зарубежных рынках: исследователи получают доступ к мобильным банкам и финтех-сервисам и ищут в них лучшие практики для российского рынка. О некоторых решениях из-за рубежа и практиках российских цифровых лидеров мы рассказали на ключевом финтех-событии Азербайджана — FINTEX SUMMIT 2022. В секции «Будущее платежей» вместе с представителями банков и финтех-компаний СНГ выступил руководитель группы — Михаил Козис. Публикуем основные тезисы выступления.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналВ России мобильный банкинг очень активно развивался последние пять лет — в это инвестировали все крупнейшие банки, и всё равно есть заметное расслоение функциональных возможностей, уровня пользовательского опыта и далеко не полное проникновение в клиентскую базу. Любой банк заинтересован в том, чтобы максимум клиентов использовали мобильный банк, а в идеале решали все свои платежные задачи в сервисе.

На примере России мы видим четыре основных направления, над которыми нужно работать, чтобы повысить эффективность транзакционного бизнеса:

- Максимум возможностей для платежей и переводов, чтобы клиент мог выполнить любую задачу в сервисе. Важно быть не ниже критического минимума набора функций и создать такое восприятие сервиса, чтобы клиент был точно уверен, что он выполнит свою платежную задачу в этом сервисе.

- Позитивный клиентский опыт. Как минимум — платежные операции совершаются быстро и понятно, как максимум — появляется дополнительная ценность за счет решения определенной жизненной ситуации.

- Вовлечение и онбординг. Эти механики помогают повысить активность пользователей через информирование о новых функциях, помощь в выполнении операций, снятие барьеров.

- Работа с оттоком клиентов за счет механик удержания и поддержания активности. Один из инструментов — геймификация.

Закрыть все потребности клиентов и не проиграть конкурентам

Мы в Markswebb помогаем банкам приоритизировать бэклог через бенчмарк конкурентов. Например, в России пользователь ожидает увидеть в приложении различные типы переводов в другой банк, оплату ЖКУ, налогов и штрафов ГИБДД через запрос задолженности, переводы и оплату по QR-коду, широкие возможности автоматизации платежей: шаблоны, подписки, платежи по расписанию. Без этих возможностей люди не будут воспринимать мобильный банк как полноценный сервис для управления деньгами.

Конкурентное преимущество дают оплата покупки по QR-коду через СБП, оплата телефонии, интернета и ТВ через запрос задолженности, сквозной поиск. Это тоже частотные задачи, но в цифровых сервисах пока распространены слабо, поэтому их можно использовать, чтобы привлечь внимание клиентов и привязать их к своему сервису.

Статус технологического лидера на рынке и вау-эффект от возможностей приложения создают зарубежные переводы по номеру телефона, запрос на перевод и разделение чека, Touch ID / Face ID для подтверждения операций, рассрочка на совершенную операцию.

В Азербайджане распределение может быть другим — это зависит от конкурентного ландшафта мобильных банков в стране.

Упрощать интерфейсы и формы, думая о контексте и задачах пользователя

Любая платежная задача должна решаться понятно, быстро и легко. Базовые вещи — меньшее количество шагов при выполнении действия, важная информация в нужном месте (например, о комиссиях, лимитах и сроках зачисления в процессе совершения перевода).

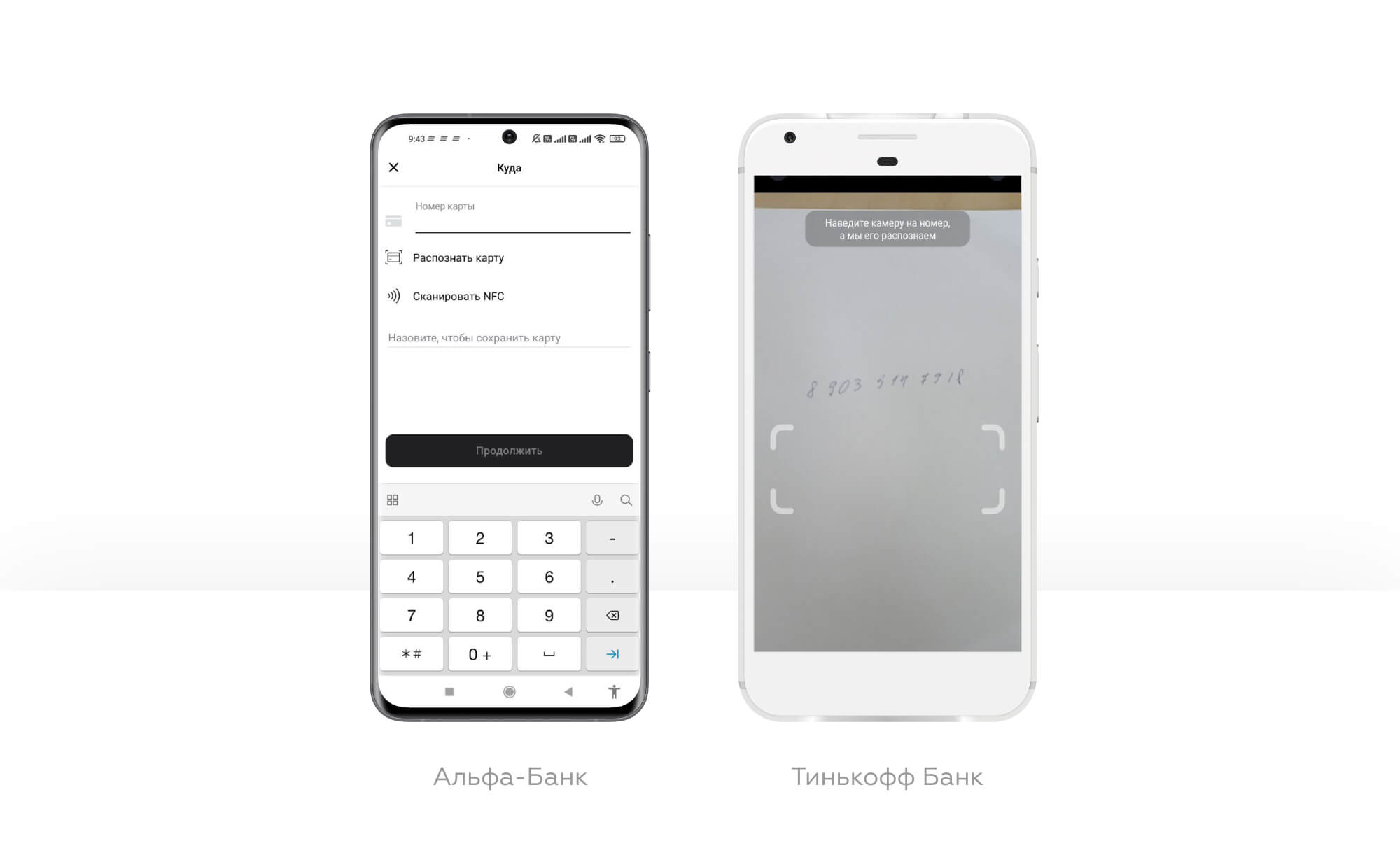

Можно использовать возможности смартфона для упрощения совершения операции. Например, считывать номер карты камерой или через NFC: эти цифры обычно никто не помнит наизусть. Упрощение потенциально можно развивать бесконечно, важно быть в тренде и смотреть, что уже есть у конкурентов, чтобы не отставать. Яркий пример с российского рынка — считывать номер телефона при переводе по этому идентификатору. Казалось бы, и так простая форма, становится ещё проще.

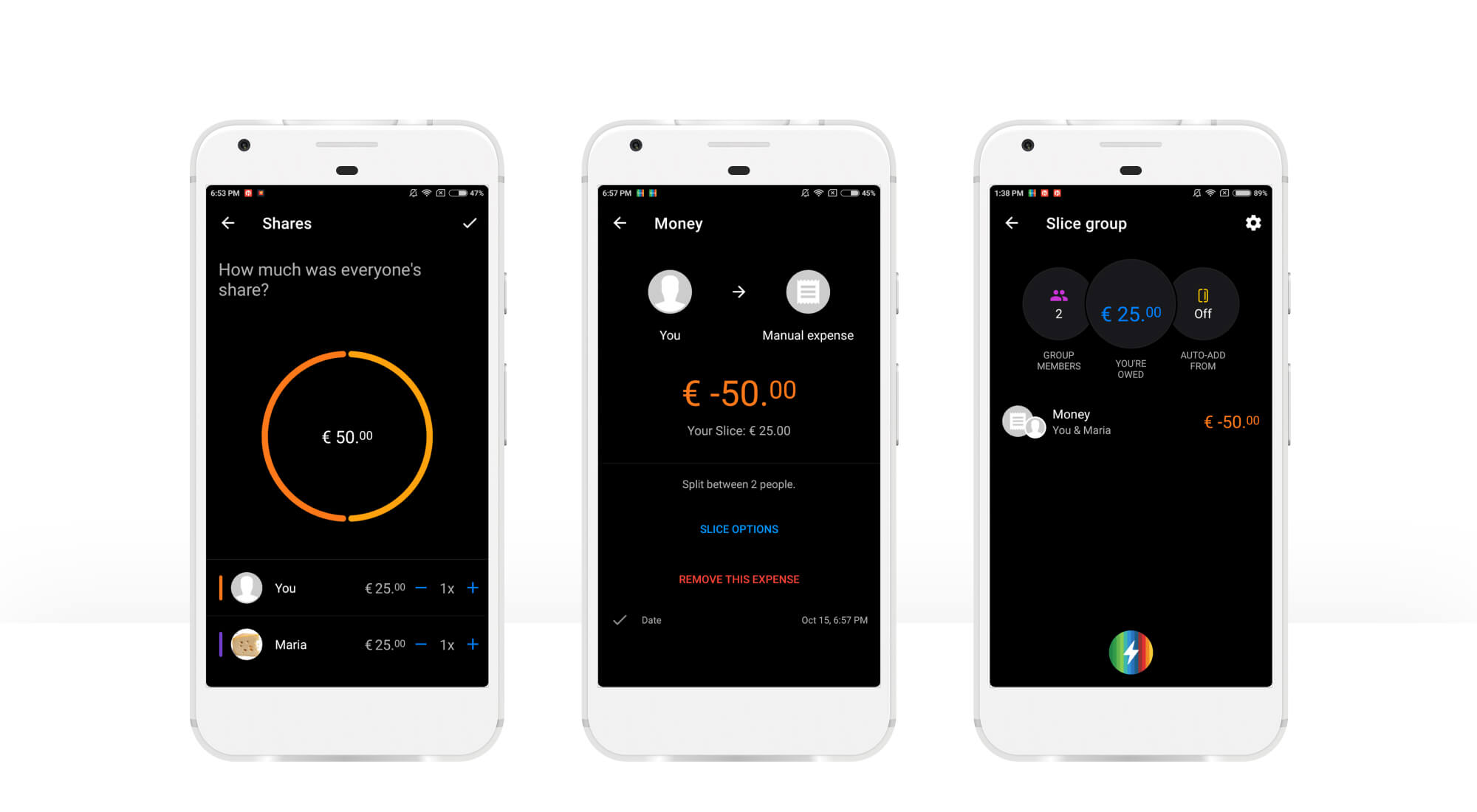

Следующий шаг после базовых упрощений — переосмысление платежных функций с учетом контекста выполнения задачи. Например, часть транзакций — это форма социального взаимодействия, когда инициатором перевода зачастую является получатель (через запрос денег), а не отправитель. Другой пример — совместная активность по счету, будь то семейный бюджет или совместное путешествие с друзьями.

При осознании социальной активности появляются новые решения, которые ранее не осознавались. Нидерландский Bunq позволяет объединять пользователей в группы и совместно управлять финансами. Видеть, кто сколько тратит, разделять расходы, собирать средства, брать взаймы и возвращать. У пользователей в группе появляется отдельная история транзакций, куда помещаются уже проведенные транзакции, либо создаются новые вручную. Всем «должникам» отправляется запрос на перевод их доли.

Пробуждать спящих пользователей, снимать барьеры.

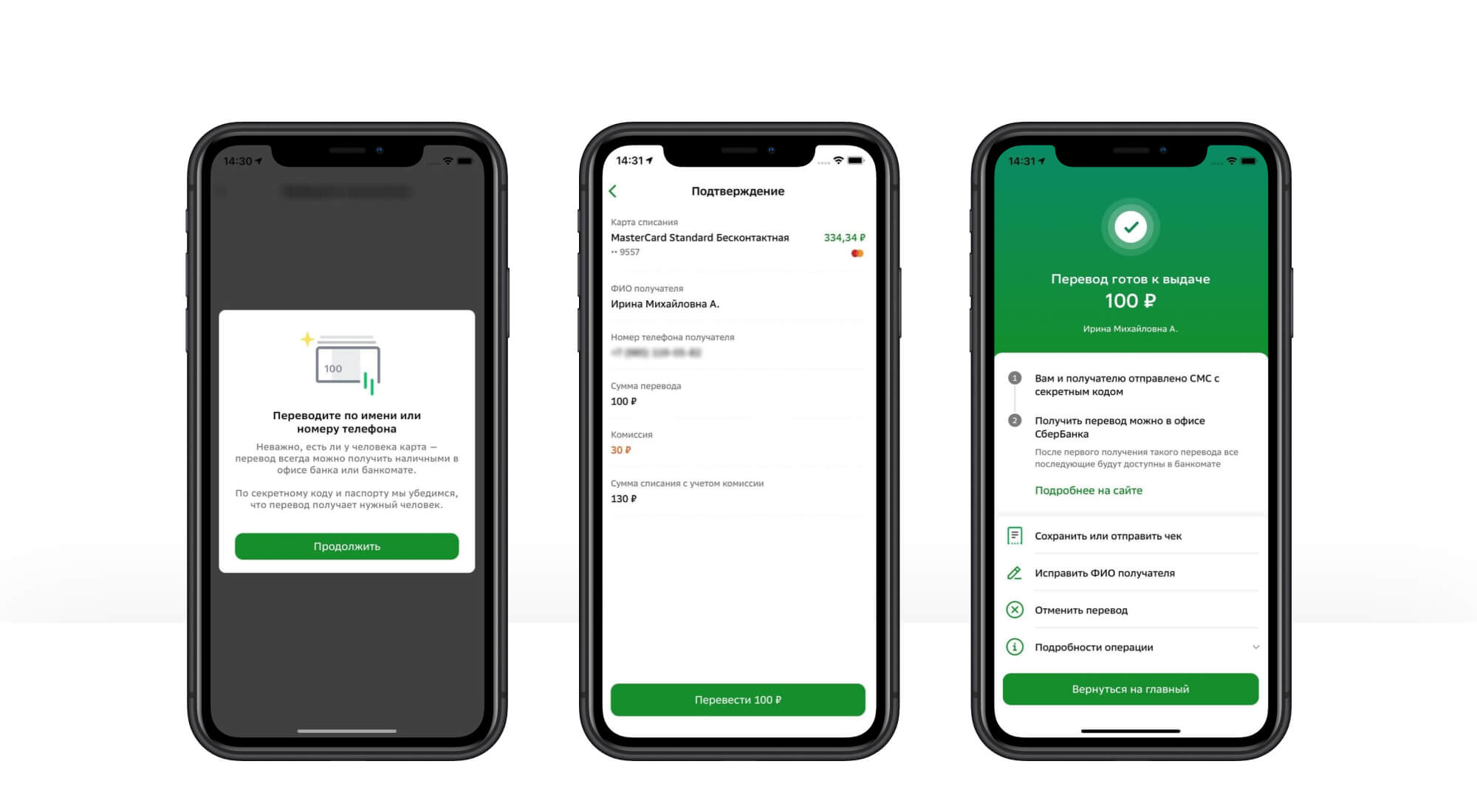

Новому пользователю нужно рассказать где, что находится, а при первом использовании функции — рассказать, как она работает. Например, СберБанк при переходе в форму перевода наличных рассказывает, как совершить операцию, а после перевода — что будет происходить дальше.

- Снять страх неизвестности, рассказав, что конкретно будет происходить.

- Рассказать, сколько это будет стоить.

- Сообщить о дальнейших действиях и тем самым разгрузить КЦ от дополнительных вопросов.

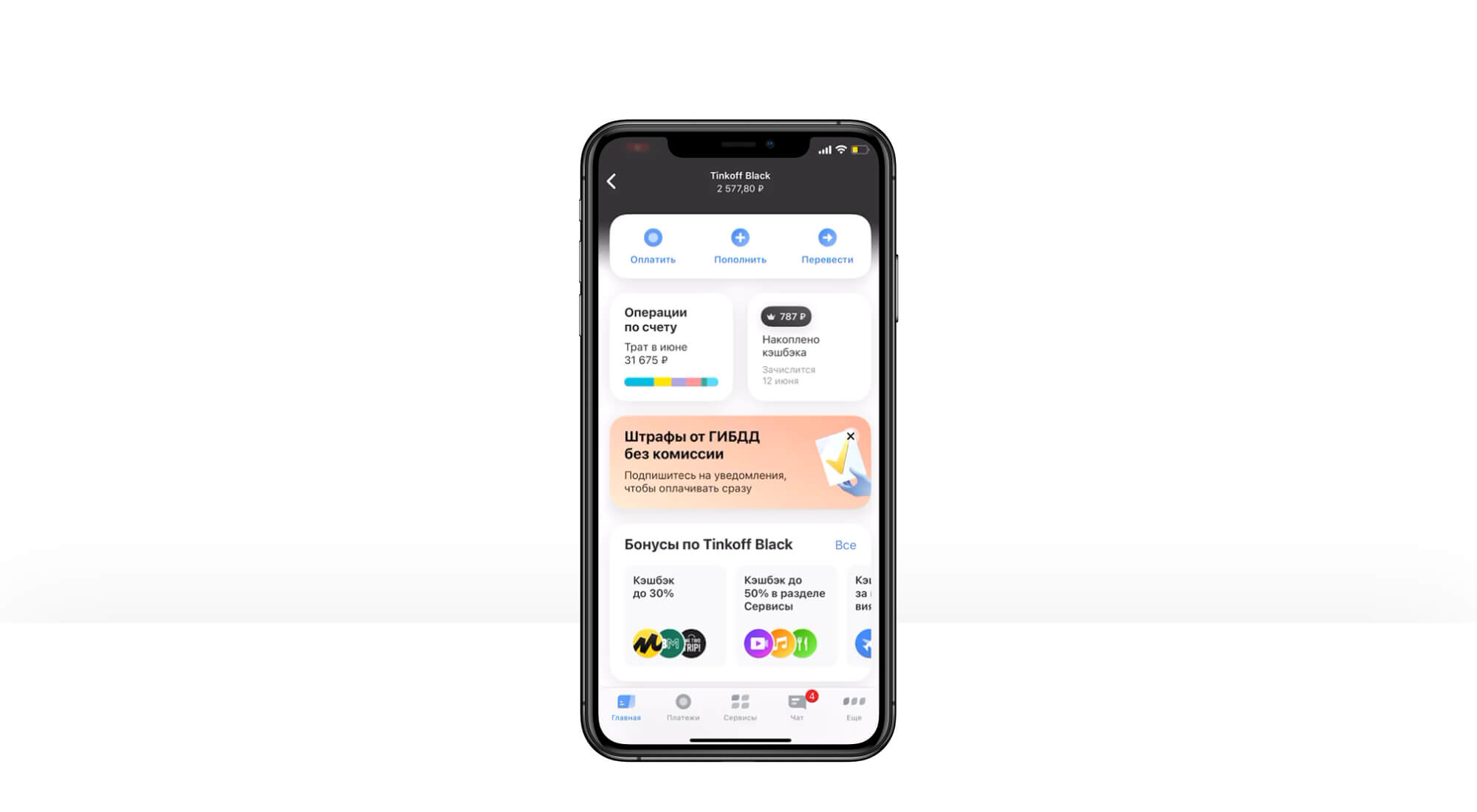

Существующим пользователям нужно помогать выполнять сложные операции, снимать барьеры и опасения. Например, проактивно продвигать определенные платежи, чтобы стимулировать их использование. В мобильном приложении Тинькофф Банка есть баннер на главном экране, который постоянно меняется. Если пользователь никогда не оплачивал штрафы ГИБДД, банк предложит попробовать и оформить подписку на уведомления о новых.

Вовлекать в более активное и продолжительное использование

Один из инструментов повышения активности клиентов — геймификация, которая может воздействовать на эмоциональном уровне или на рациональном (получение выгоды в виде бонусов и скидок.

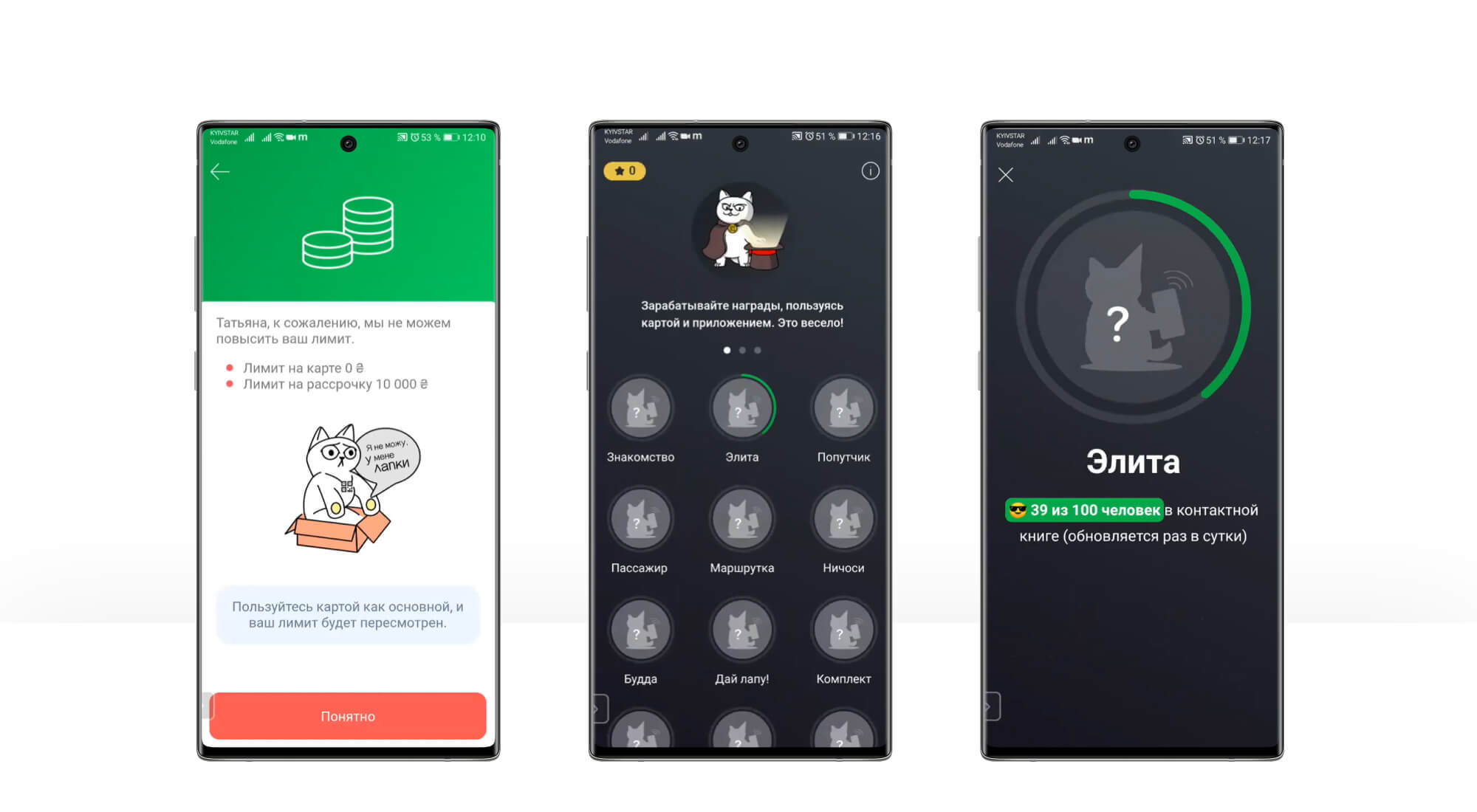

Пример эмоционального вовлечения пользователя от украинского Monobank: любые действия в приложении, в том числе платежи и переводы, сопровождаются иллюстрациями с анимированным котом, который появляется во время ожидания, на экране успеха и сопровождает практически все действия пользователя в приложении. Также есть продвинутая система геймификации с ачивками, которые можно получить за выполнение определенных действий.

Такие инструменты вызывают эмпатию к приложению, ощущение игры и соревнования, повышают лояльность, усиливая желание пользоваться сервисом.

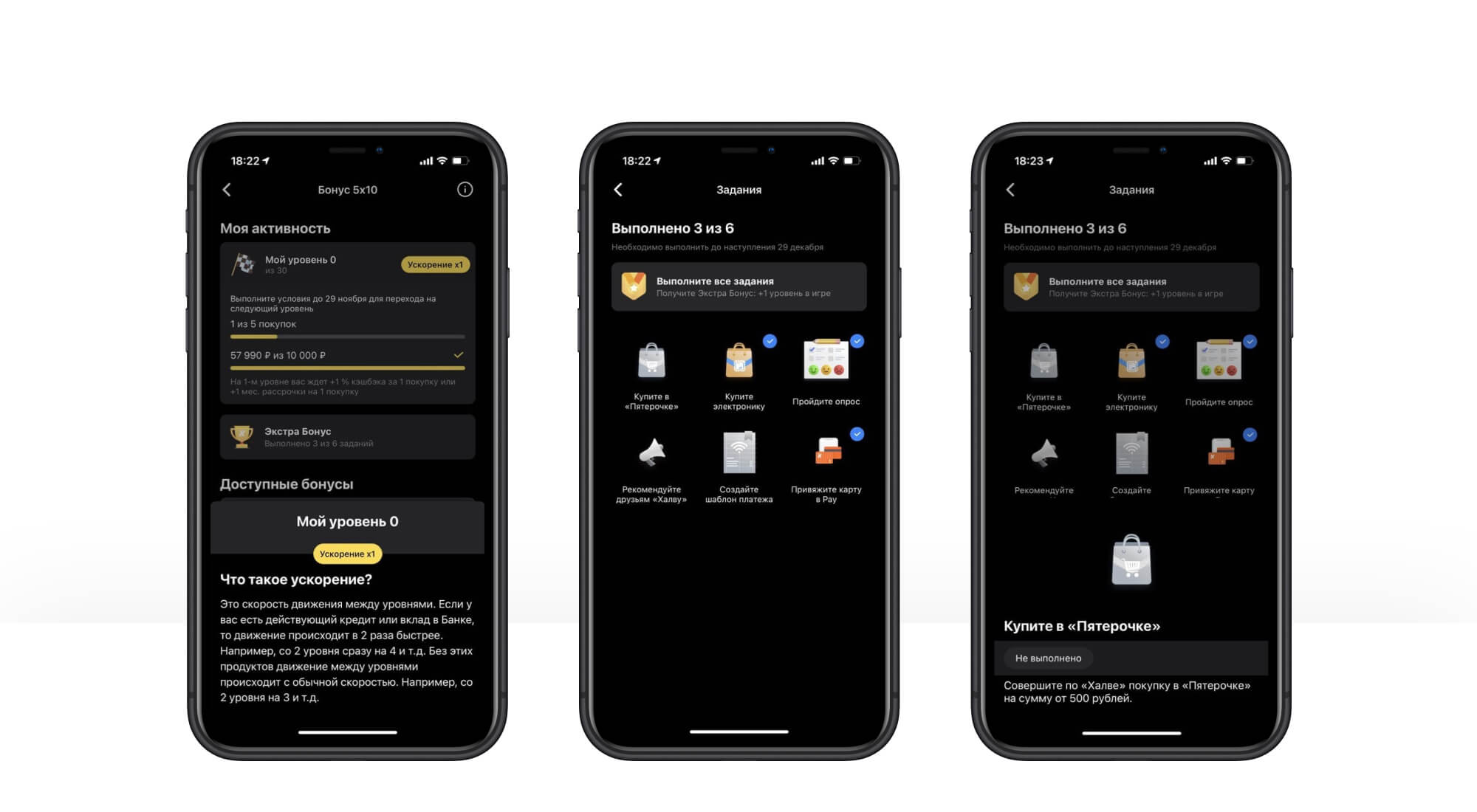

Другой пример вовлечения — финансовая мотивация пользователя совершать больше транзакций от Совкомбанка, карта Халва. После совершения определенных действий пользователь получает уровни, которые влияют на сумму кешбека или дают доступ к бесплатной рассрочке.

Все эти направления должны иметь отражение в бэклоге. Приоритеты зависят от уровня развития рынка и ожиданий клиентов. Важно понимать, без каких возможностей они не будут воспринимать мобильный банк как таковой, а какие дают конкурентное преимущество — потому что слабо распространены на рынке или отсутствуют вовсе.

В этом году мы запустим исследование Mobile Banking Rank Азербайджан, чтобы сформировать глубокое понимание рыночных процессов, оценить скорость развития рынка, показать обязательную планку качества и передовую мобильного банкинга. Чтобы не пропустить анонс, подпишитесь на телеграм-канал Markswebb.