Фокус на цифровые транзакции. Как банку удержать клиентов от снятия наличных

В конце 2019 года в Markswebb обратился федеральный банк со стратегической задачей — мотивировать клиентов осуществлять как можно больше цифровых транзакций и удержать от снятия наличных. Особенность и сложность задачи состояла в целевом регионе банка — это Юг России, в котором традиционно силен оборот наличных, а проникновение цифровых сервисов отстает от центральных регионов страны.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналСпециалисты Markswebb подошли к решению задачи комплексно. Сначала детально изучили процессы банка, проанализировали путь клиента и провели аудит онлайн-каналов, сравнив результат с рыночными метриками и определив точки роста продукта. Затем в январе 2020 года выехали в регион, в течение недели изучали особенности поведения реальных и потенциальных клиентов банка и выяснили, почему жители Юга России все еще предпочитают наличные. Собранные данные помогли определить проблемы пользователей и подобрать лучшие практики с рынка, устраняющие барьеры с учетом специфики продуктов, клиентов и процессов банка.

В этом кейсе рассказываем про самый богатый на инсайты этап проекта — глубинное исследование пользователей.

Подготовка к исследованию: выезд в регион, выборка респондентов

Исследователи начали проект с изучения контекста и условий, в которых клиенты решают свои финансовые задачи. Были сформулированы группы вопросов про наличные-безналичные расчеты и использование онлайн-банкинга, каждый вопрос затрагивал отдельный сценарий, в котором перед человеком стоит выбор — использовать наличные или карту.

Этапы исследования.

Для интервью было отобрано 20 респондентов — клиентов банка-заказчика. Первичная выборка составлена по формальным признакам, выгруженных из систем банка. Все респонденты относились шести разным характеристикам поведения:

- Выводят наличные, как только получают зарплату.

- Активно пользуются картой для оплаты товаров и услуг.

- Сами оформили карту в банке не для получения зарплаты.

- Совершают все свои платежи в мобильном банке.

- Совершают платежи в интернет-банке вместо мобильного банка.

- Недавно получили кредитный продукт: кредит или кредитную карту.

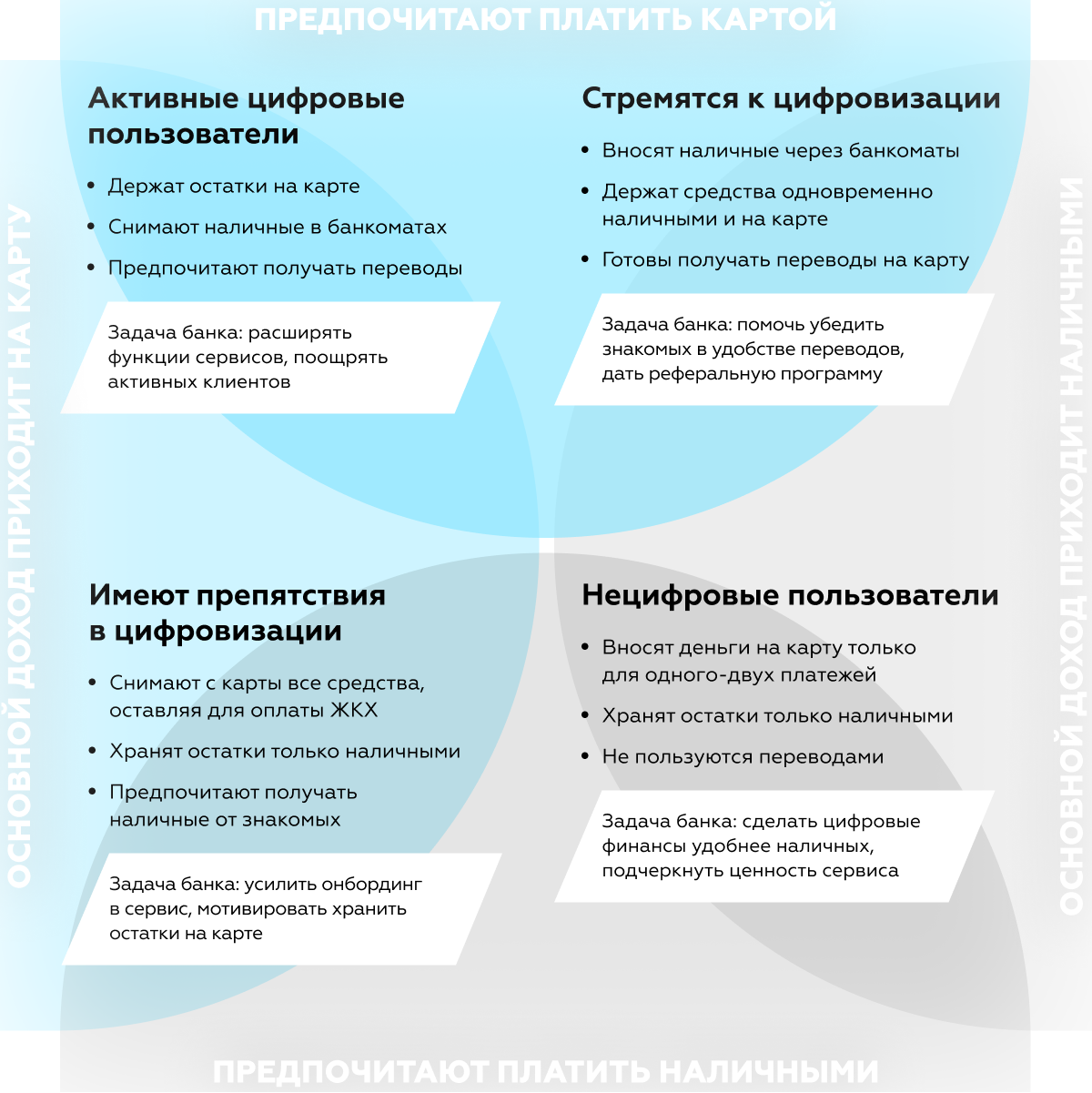

В первых же интервью исследование показало взаимосвязь между тем, как люди получают деньги и как их тратят. Клиенты не стремятся пополнять карту или снимать деньги без острой необходимости, предпочитают тратить деньги тем же способом, которым их получают.

Сегменты клиентов по отношению к цифровому продукту банка.

Беседы с клиентами помогли выяснить, как они обращаются с деньгами, оплачивают покупки, переводят средства и хранят остатки. Большую часть сценариев, описанных клиентами, исследователи пробовали повторить на месте.

|

В одних только беседах раскрыть специфику финансового поведения жителей Юга России нельзя, поэтому мы дополняли интервью собственными полевыми исследованиями — в регионе совершали покупки в местных магазинах и местах общественного питания, общались с продавцами, проводили платежи и переводы, пользовались цифровыми услугами, наблюдали за клиентами и сотрудниками в отделениях банка. Так мы проверили множество гипотез и обогатили материалы бесед результатами наблюдений. |

|||

|

|

Почему люди не отказываются от наличных

На основе собранных материалов исследователи описали ключевые факторы, влияющие на отношение к наличным и безналичным деньгам и транзакционную активность. Факторы сгруппировали по характеру причин: региональные, связанные с недостаточным погружением пользователей в продукт, недостатки функциональности цифровых сервисов банка.

Высокий оборот наличных сохраняется из-за особенностей региона

На Юге России широко представлен малый и микробизнес, который предпочитает оказывать услуги за наличные: таксисты, частные экскурсоводы, мелкие производители, уличные продавцы и так далее. Также не везде доступны привычные сервисы и платежные системы из-за слабого проникновения цифровизации на местах. На большинство этих факторов банк может влиять лишь косвенно, повышая квалификацию пользователей и постепенно формируя новые привычки.

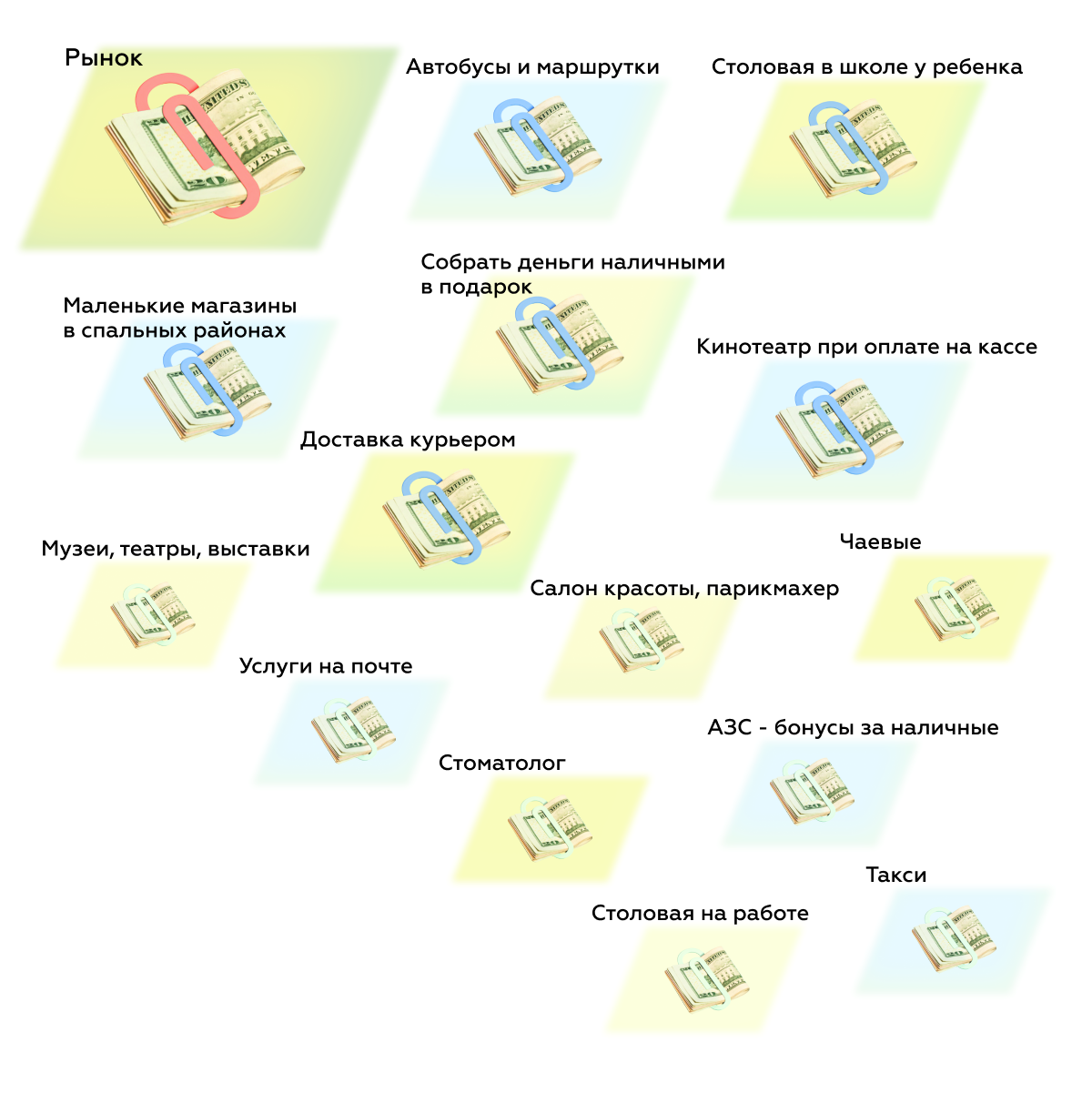

1. Люди держат наличные потому, что в регионе много мест, где оплату принимают только ими. В городских центрах достаточно распространены POS-терминалы, но на окраинах их немного и почти нет в отдаленных районах. Поэтому жители и гости региона заранее снимают наличные, чтобы иметь возможность оплатить услуги.

В каких местах можно оплатить только наличными: расположено по числу упоминаний респондентов.

По этой же причине жители не спешат вносить наличные деньги на банковский счет. Наличные принимают во множестве мест, потому мотивации совершать лишние действия с деньгами нет.

|

Большую часть оплату заказов получаю наличными. Практически 90% наличными, карта задействована редко. Я на них живу, питаюсь, если надо оплатить услуги, то закидываю на карту. У меня нет цели закидывать наличные на карту, мне удобнее, когда наличные при мне. Есть районы, магазины, рынки, где карта не принимается. |

|||

|

|

2. Барьер для перехода на цифровые платежи — Mir Pay сложно найти в сторах. В регионе некоторые цифровые сервисы сложно найти прямым поиском, они не попадают на первые страницы в выдаче. Клиенты быстро бросают неудачные попытки найти приложение и продолжают совершать платежи по привычке.

|

Я тут видел рекламу Mir Pay, захотел попробовать. Забиваю в Play Market в поиске «мир пэй» или даже «mir pay», а там — ничего. Вот вы видите тут приложение?? |

|||

|

|

3. Преимущества процентов на остаток невелики для жителей региона. Еще одна особенность жителей Юга: невысокий уровень среднего дохода. Значительная часть людей живет от зарплаты до зарплаты, имея скудные сбережения. Процент на остаток не дает никаких преимуществ и не мотивирует держать средства на карте.

|

Есть какие-то бонусы за покупки, кэшбэк, но я этим не пользуюсь. Потому что привычнее оплатить наличными. Не те объемы, чтобы ради бонусов платить картой, пополнять ее. Была бы система отлажена (с приемом карт), тогда наверное да. Процент на остаток — тоже нет смысла. Нет у меня такого дохода в электронном виде, чтобы был смысл. |

|||

|

|

Клиенты региона чаще пользуются наличными, потому что многие не знают об удобстве безналичных расчетов

Беседы показали, что жители региона зачастую просто не знали о возможностях цифрового сервиса — их не погружали в его функции, не рассказывали об условиях и преимуществах, которые дают безналичные операции. С этими факторами банк может справляться с помощью механик онбординга и рекламных коммуникаций.

1. Клиенты не понимают выгоды от программы лояльности. Банк плохо объясняет возможности, скидки не накапливаются, кэшбэк невысокий. Клиенты только догадываются о том, какой размер выгоды они могут получить. Они часто считали, что кэшбэк или бонусы не стоят того, чтобы класть деньги на карту или искать места, где можно расплатиться электронно.

|

Никаких не помню условий. Я пропустила все объяснение на самом деле, в начале приходил сотрудник и рассказывал, но меня тогда не было на работе. А вот, про «бонус» напоминают мне иногда кассиры в Большом Яблоке и больше нигде. Но я все равно с мелочью этой не заморачиваюсь. |

|||

|

|

2. Малый бизнес не мотивирован подключать эквайринг и брать POS-терминалы, предпочитая принимать наличные. Порог условий для бесплатной услуги эквайринга слишком высокий, а для самих предпринимателей все еще непонятен такой способ приема платежей и его преимущества, потому что сами покупатели продолжают расплачиваться наличкой.

|

Если у тебя за месяц не проходит 40 тысяч по терминалу — плати 2 тысячи банку. Плюс купить терминал, да еще за каждый платеж отдать надо. В кофейне про карту бывает раз за день спросят, бывают раз в три дня. Нет такого спроса, чтобы ставить терминал на этих условиях. |

|||

|

|

3. У пользователей не сформировалась привычка делать переводы знакомым. Респонденты отмечали, что их окружение редко соглашается на переводы на карту, поскольку проще и понятнее принимать бумажные деньги. Некоторые даже сомневаются в легальности таких переводов и считают, что так они привлекут лишнее внимание налоговой или банка. Эти сомнения касаются и разовых крупных переводов, и частых небольших, например, сбора средств в детском саду или школе.

|

На школу танцев один из родителей в каждой группе собирает деньги налом. Думали, оформить карту, но непонятно как сделать: если на руководителя, то надо ли ей как-то налоги платить? А то будет получать 50 тысяч в месяц каждый раз — это же подозрительно. |

|||

|

|

4. Для онлайн-покупок приходится дополнительно настраивать карту с платежной системой МИР — в приложении требуется подключить отдельную опцию. Однако банк недостаточно прозрачно коммуницирует возможность использования своей карты для покупок в интернет-магазинах. Чаще всего покупатели заранее выпускают карты других банков, с помощью которых гарантированно можно оплатить онлайн-сервис. Для банка это риск потерять активную аудиторию, которая уйдет в более удобный продукт.

|

...Нет, картой [моего банка] даже не купишь билеты в кино. Мы с друзьями ехали в город, решили посмотреть фильм. Пока ехали каждый из нас четырех попробовал купить билеты на сайте, и у всех ошибка вышла! |

|||

|

|

Платежные функции продукта не учитывают разные сценарии и не делают удобнее частотные задачи клиентов

Барьерами для перехода в цифровой сервис становятся недостатки продукта — нехватка нужных функций, неудобный интерфейс, плохо продуманный путь клиента. Такие барьеры могут существенно замедлить формирование привычки совершать цифровые транзакции.

1. Переводы на карту происходят дольше, чем простая передача наличных. Респонденты обращали внимание, что в некоторых случаях приходится долго ждать подтверждения успешности перевода. SMS-подтверждение, которое многие клиенты воспринимают, как ключевой признак успешности перевода, иногда приходит через 20 минут и позже.

|

Летом ездила на такси — перевела водителю через [приложение моего банка] в начале поездки, потому что знала, что перевод идет 20 минут. Но в итоге около дома еще минут 20 сидели с водителем, ждали, пока поступит оплата. |

|||

|

|

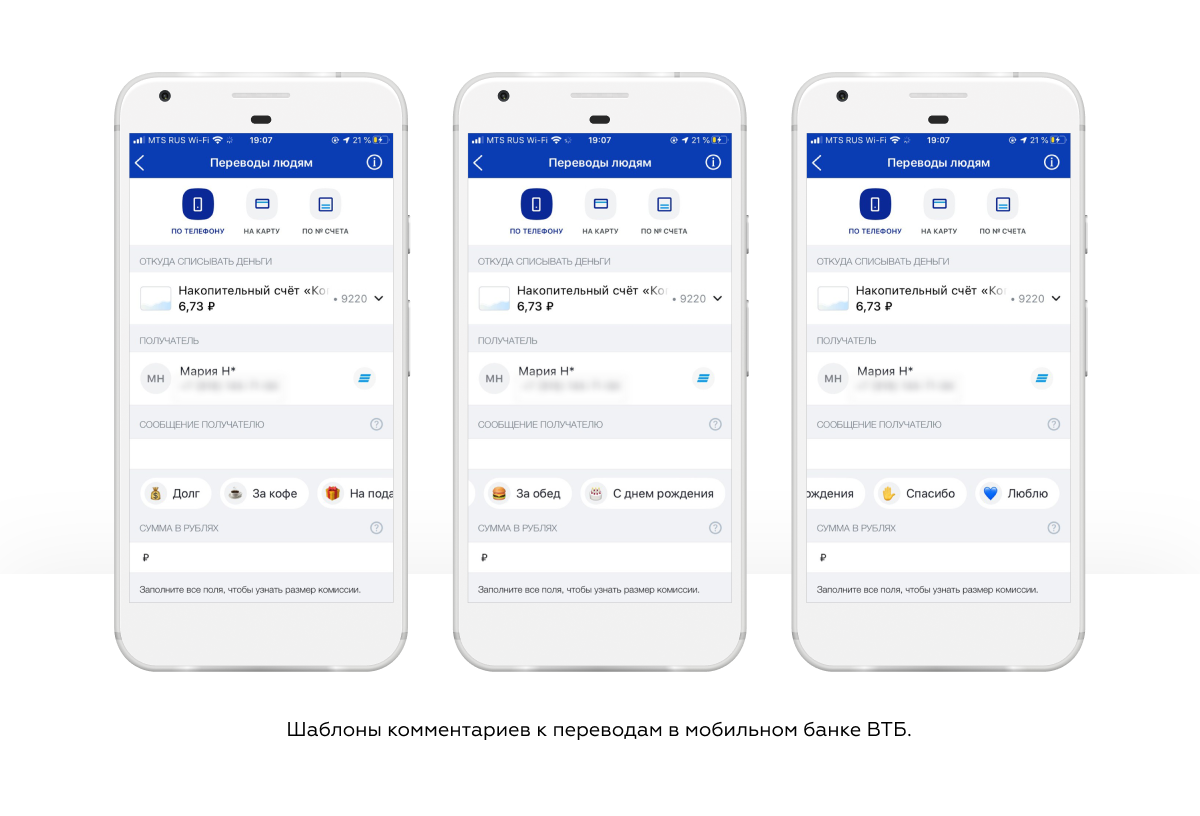

2. Пользователям неудобно пользоваться мобильным банком для привычных задач. Например, в приложении нельзя указывать назначение переводов и добавлять типовые комментарии для тех, кто получает перевод. В некоторых сценариях отсутствие этой функции заставляет клиентов идти в отделение банка, чтобы совершить платеж, и цифровой сервис оказывается менее удобным.

|

Плачу алименты через отделение только потому, что я не могу в переводе по номеру карты или по номеру телефону клиенту [моего банка] указать назначение перевода, в отличие от Тинькофф. Это важно: нужно, чтобы было указано «алименты за такое-то число». |

|||

|

|

3. Некоторые важные услуги банка не доступны в цифровом канале. Оплата услуг онлайн — мощный драйвер для использования мобильного и интернет-банка. Но из-за некоторых UX-проблем клиенты не могли полноценно использовать сервис. Например, не всегда считывался QR-код с квитанций. Или банк сообщает, что оплата налога за 3-е лицо невозможна, хотя это разрешено законодательно и в других сервисах уже реализовано.

Какая стратегия поможет преодолеть барьеры и стимулировать цифровые транзакции

Таким образом, чтобы удержать клиентов от снятия наличных и мотивировать проводить транзакции в цифровом канале требовалось решить три глобальные задачи:

- Тем клиентам, кто уже вовлечен в цифровой канал, дать больше платежных функций, сделать платежи и переводы еще удобнее.

- Для тех, кто предпочитает платить наличными, создать условия для перехода в цифровой канал, подкрепить мотивацию и снизить порог входа.

- Сформировать в регионе условия для вовлечения в цифровые транзакции как можно большего числа участников.

1. Программа лояльности должна учитывать особенности финансового поведения клиентов региона. Жители Юга не такие продвинутые пользователи программ лояльности, как жители центральной России. Мотивация для них должна быть более наглядной и учитывать уровень дохода.

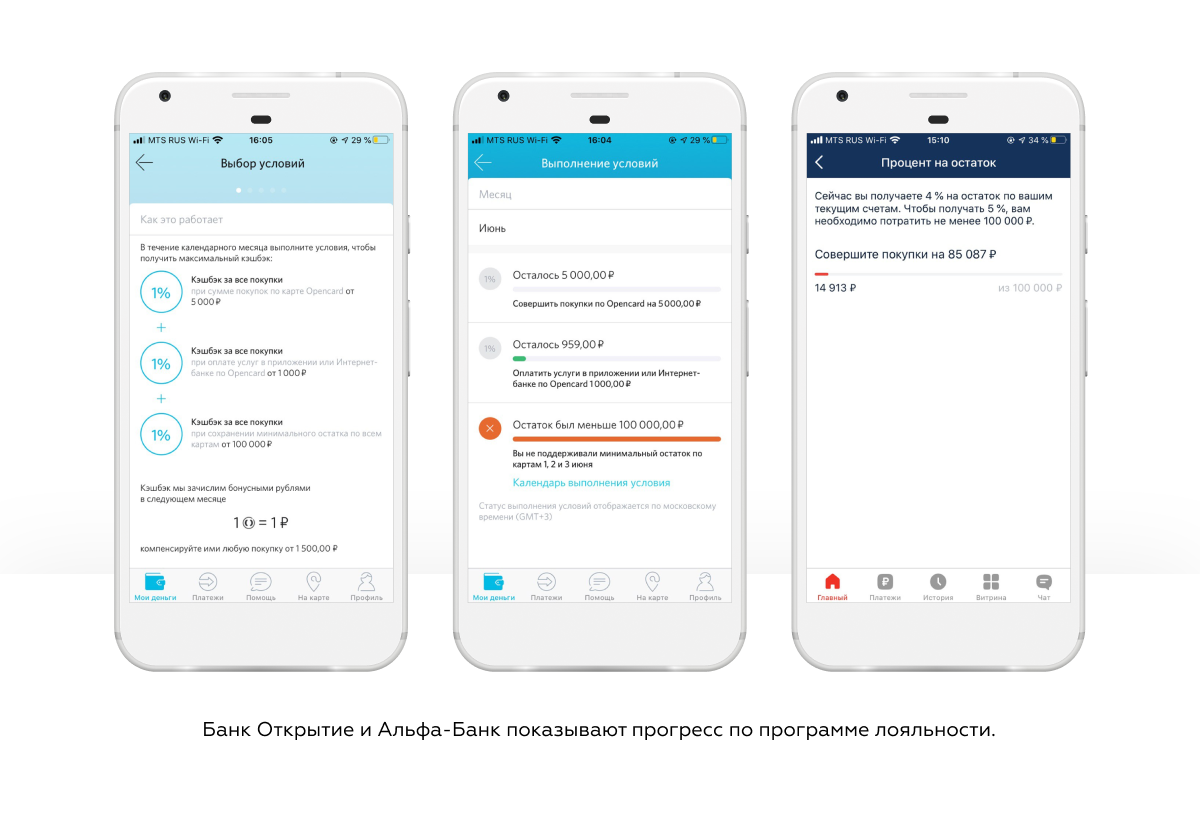

Исследователи предложили упростить условия в программе и считать суммарные покупки по всем картам, а также перевести кэшбэк в баллы, которые можно обменять на рубли. Программа должна наглядно показывать, чего можно добиться. Например, с помощью визуализации в интерфейсе — трекеров выполнения условий по вкладам и кредитам, контроля получения баллов и обмена на рубли. Ориентиром могут послужить реализации Банка Открытие и Альфа-Банка.

Визуализация делает ценность цифровых платежей более прозрачной: клиенты могут четко понимать, как выполняются условия программы, что они получают, выбирая цифровые форматы платежей и сохраняя остатки на счетах.

2. Больше просвещать клиентов, снимая недоверие к p2p-переводам и формируя новую привычку переводить деньги. Чтобы сформировать новый паттерн использования мобильного банка, нужно снять все психологические барьеры. Цифровой канал должен уметь мгновенно обрабатывать запрос и оповещать пользователя об успехе, в форме перевода нужны комментарии, операции должны понятно отражаться в истории.

Следующим шагом могут стать шаблоны комментариев к переводу: за кофе, возврат долга, на школу и так далее. А также частотные сценарии раздельной покупки и группового сбора средств. Такие кейсы покажут пользователям, что переводы — удобный и законный способ расчетов.

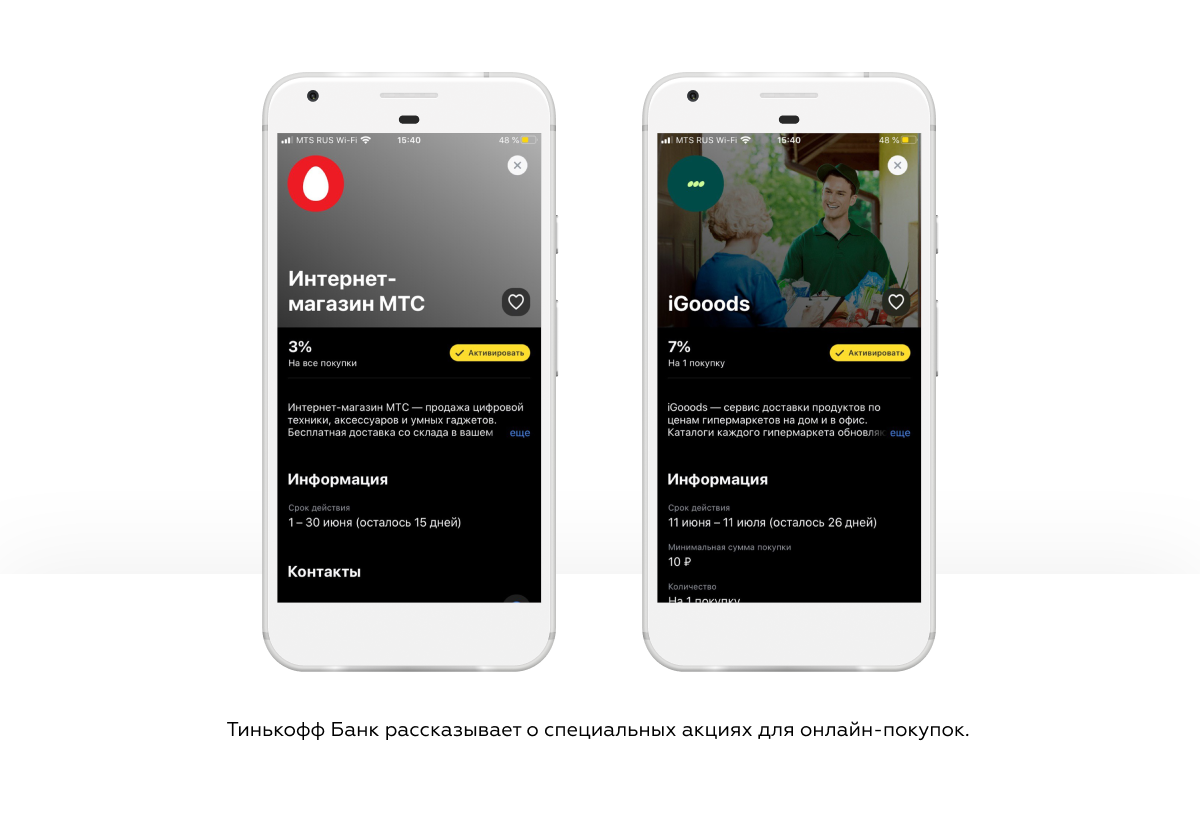

3. Усиливать коммуникации о возможностях онлайн-покупок. Пользователи оказались плохо осведомлены о возможностях оплаты покупок в интернет-магазинах по карте банка. Решить эту проблему можно с помощью дополнительных коммуникаций и онбординга.

Чтобы дополнительно стимулировать клиентов покупать онлайн, можно предложить дополнительные бонусы или кэшбэк в популярных магазинах — например, Ozon, Wildberries или Lamoda. Сами магазины также заинтересованы в расширении своего присутствия в регионе и могли бы запустить совместные акции с банком.

Такая коммуникация расскажет о выгодах онлайн-покупок, а также мотивирует получить бонусы по программе лояльности. Со временем покупки в интернет-магазинах по карте банка войдут в привычку, открывать дополнительные карты других банков не потребуется.

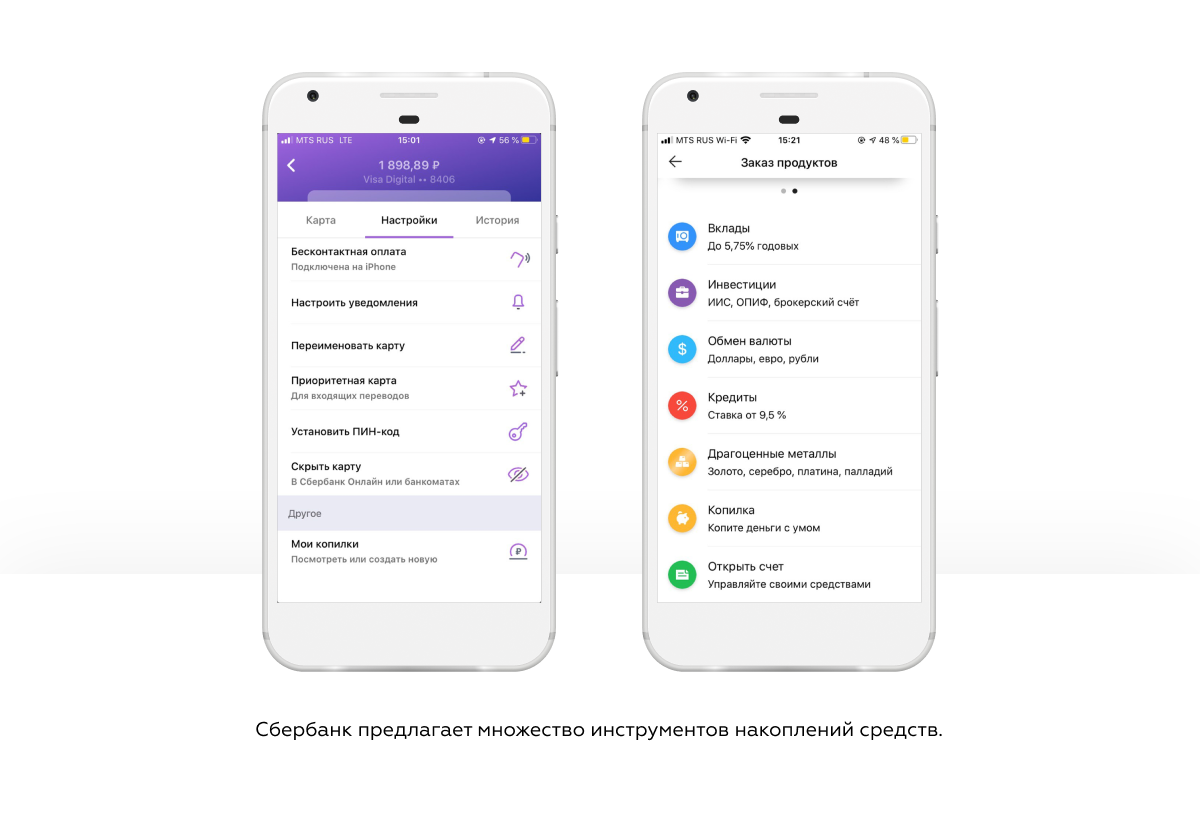

4. Добавить в цифровой канал удобные сервисы по управлению личными финансами. Работа по формированию финансовой грамотности крайне важна для повышения квалификации пользователя. Клиенты ограничены в средствах, поэтому каждая покупка должна совершаться осознанно, по возможности без переплат и с дополнительными бонусами. Банк может в этом помочь с помощью советов, финансовых отчетов, установки целей и лимитов.

Полезными будут функции автонакоплений по событиям: при зачислении зарплаты, достижении определенного остатка на карточном счете и так далее. Эти функции помогут клиентам достигать финансовых целей и увеличивать остатки на счетах.

5. Мотивировать бизнес принимать платежи в электронном виде. Банку нужно дополнительно прорабатывать сервис для бизнеса, поскольку он не мотивирован принимать от клиентов цифровые платежи. Стоимость обслуживания для МСБ должна быть доступной, учитывать объемы доходов от эквайринга и остатков на счетах.

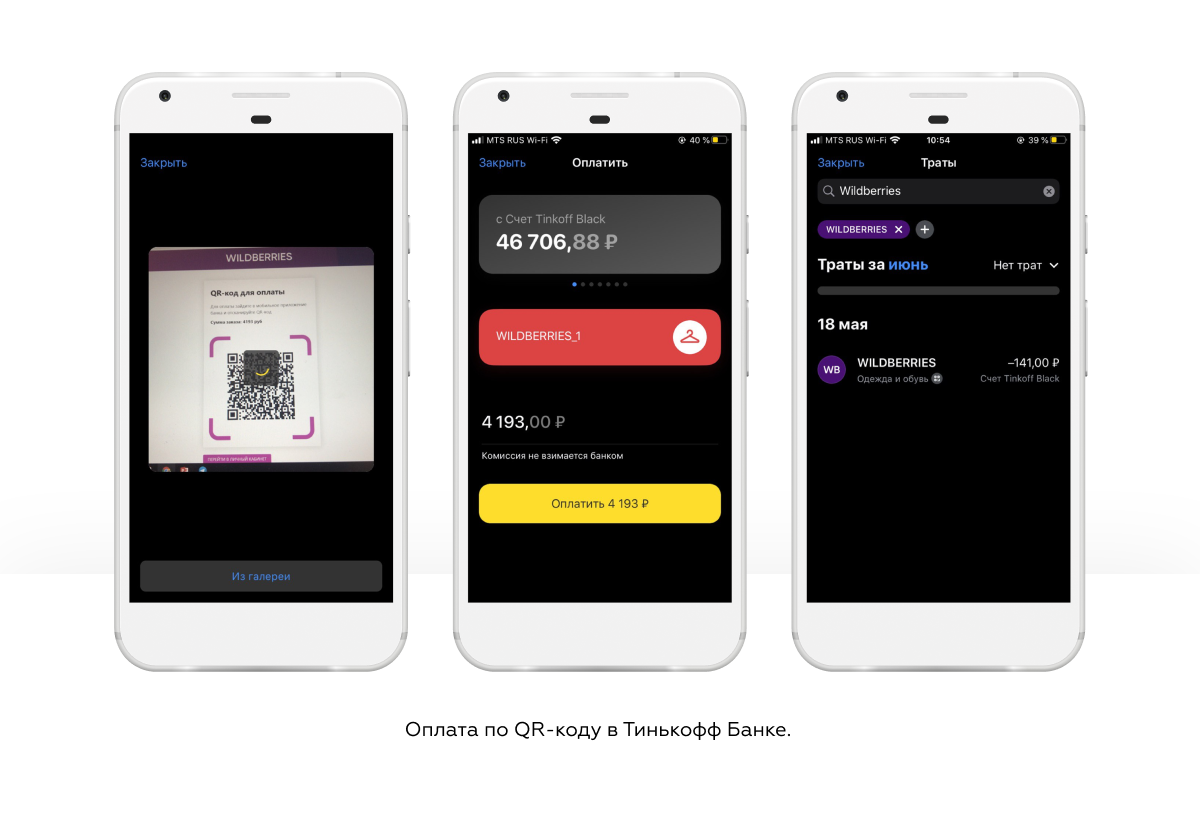

Предпринимателям нужно больше возможностей для приема платежей без POS-терминалов — например, по QR-коду через СБП. Главное — удобство: после сканирования кода должна открываться форма перевода, где есть информация о получателе и отсутствии комиссии, можно выбрать счет списания. Платежи по QR-кодам будут удобной альтернативой терминалам и снизят порог входа для предпринимателей.

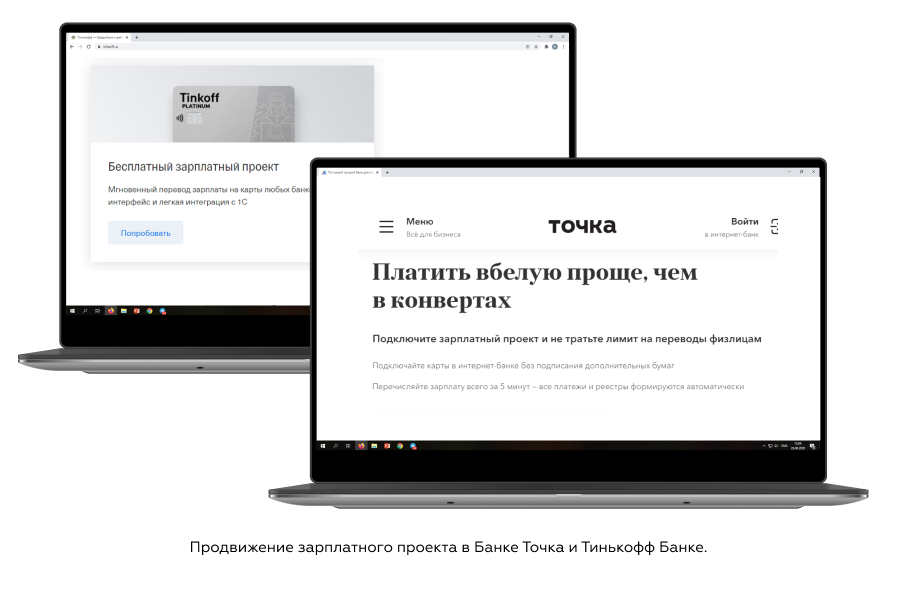

6. Сделать зарплатный проект более выгодным и доступным для локального бизнеса. Модель поведения, когда клиент использует средства в том же формате, в котором получил, можно использовать для развития безналичных платежей. Для этого нужно снизить порог входа в зарплатный проект для предприятий региона, чтобы больше людей получали зарплату на карты.

Зарплатный проект должен предлагать понятные преимущества бизнесу и быть выгоднее, чем обналичивание средств для выплат сотрудникам. Также полезно предлагать специальные условия в карточном продукте: повышенный кэшбэк, выделенная телефонная линия, экономия на комиссиях за вывод наличных, на ресурсах бухгалтера, содержании кассы и так далее. Это должно мотивировать предпринимателей чаще пользоваться бизнес-картами для транзакций.

Глубинное исследование аудитории помогло команде Markswebb сформировать комплексное представление о поведении клиентов в регионе — не только физических лиц, но и предпринимателей. После — приоритизировать бэклог продуктовой команды банка.

Результатом проекта стала новая стратегия, направленная на улучшение продуктовых качеств дистанционных сервисов и формирование новых поведенческих паттернов у частных лиц и предпринимателей. Ее реализация будет качественно развивать представление о прогрессивном банковском обслуживании в регионе с низкой долей проникновения цифровых сервисов.

Закажите исследование пользователей

Разбираемся, кто пользуется сервисом, какие у этих людей потребности и как они их решают.

Подробнее