Удобно и без очереди. Пять улучшений, которые повысят эффективность банкоматов

Как показывает исследование ATM Customer Experience Rank 2020, многие банки развивают сети банкоматов по остаточному принципу, инвестируя основные ресурсы в усиление цифровых каналов банковских услуг. Лояльность пользователей, заработанная в продвинутых мобильных и интернет-банках, может быть снижена в момент, когда клиент обращается за сервисом в банкомат — опыт прерывается, специфика сценариев не учитывается, в результате само устройство плохо решает поставленные перед ним бизнес-задачи.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на каналВ этом материале мы предложили пять улучшений, которые помогут построить качественный клиентский опыт в банкоматах, и описали технические стороны их реализации. При подготовке материала мы консультировались со специалистами компании eKassir — разработчиками технологических платформ для устройств самообслуживания.

|

Сократить повторные операции, предоставив выбор номинала купюр

На что влияет: проходимость устройств, количество человек в очереди

Где реализовано: Газпромбанк, МКБ, Банк Открытие, Тинькофф Банк

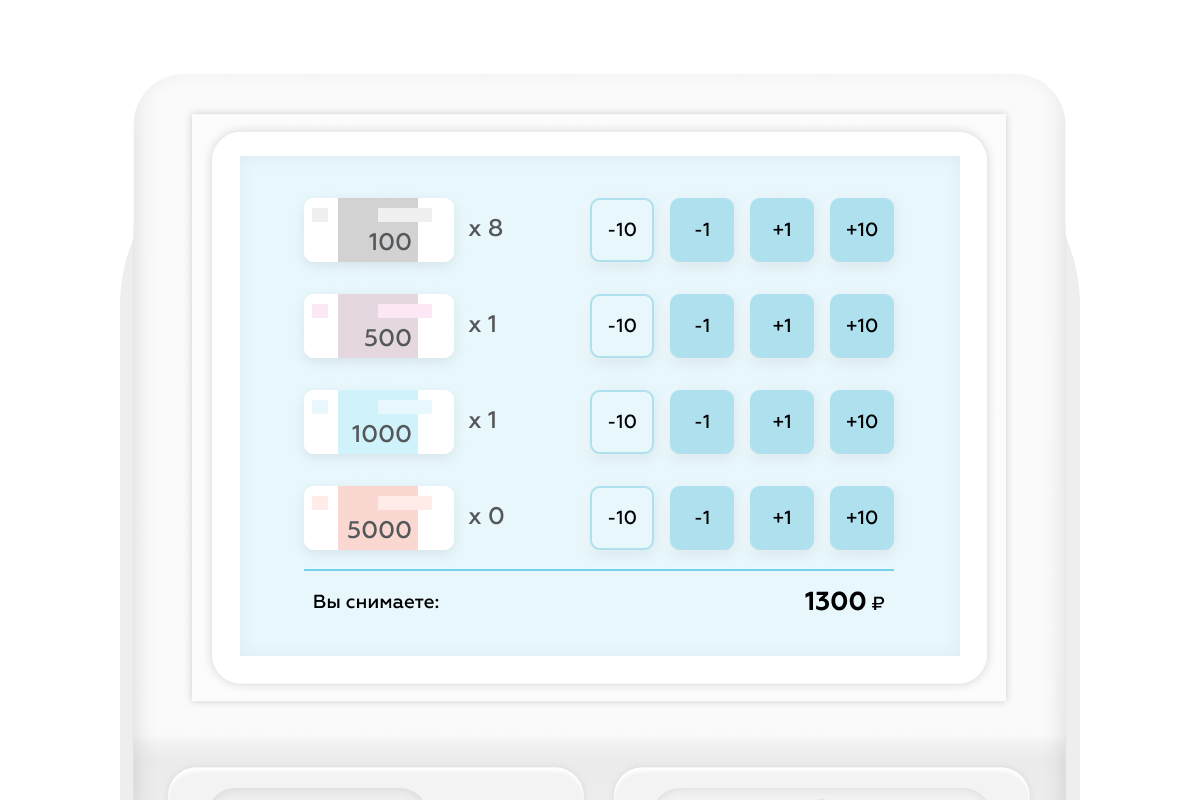

Клиенты чаще всего пользуются банкоматом для внесения и снятия денег — и эти функции имеет смысл улучшать в первую очередь. Здесь можно предложить две возможности, которые помогут пользователям быстрее решать типичные задачи: снятие наличных с выбором номинала купюр и возможность повторять регулярные операции по снятию.

Варианты выдачи «с разменом» для пользователя непрозрачны: он не знает конкретно, какие купюры ему выдадут. Возможность выбрать конкретный номинал позволяет не копить сдачу в бумажнике и иметь в наличии ровно столько денег, сколько нужно, например, для оплаты услуги няни или курьера. А если речь идет о регулярных расходах, например, аренда квартиры, которую чаще всего оплачивают наличными, то возможность повторить снятие суммы позволит совершить операцию одним нажатием — и быстро освободить банкомат для следующих пользователей.

В банкоматах, которые не решают эти задачи, клиенты вынуждены запрашивать наличные до тех пор, пока не получат нужные купюры — и в итоге проводят за устройством больше времени, чем могли бы.

Если наглядно показать номинал к выдаче, клиент быстрее определит нужный набор купюр.

Реализация в банкомате

Технически управлять выдачей наличных не сложно — во всех устройствах есть счетчики, которые отправляют в процессинг банка данные по номиналу и остаткам купюр в кассетах банкомата. Счетчики обновляют данные после каждой операции, со стороны процессинга происходит авторизация транзакции по общей сумме и определяется номинал выдачи — сколько листов выдать из конкретных кассет. После чего банкомат выполняет указание и обновляет данные по наличию купюр. Таким образом, управление покупюрным набором (cash management) в современных устройствах осуществляется на двух уровнях: и в процессинге и в ПО банкомата.

Доработки ПО банкоматов и процессинга потребуются, если банк использует устройства, работающие на протоколе NDC, в стандартную функциональность которого не входит выбор номинала купюр. Разработчикам придется реализовать передачу данных по наличию купюр по протоколу NDC, а также разработать функцию поддержки управления выдачей в самом АТМ и добавить в интерфейс выбор номинала купюр. Задача может быть усложнена тем, что потребуется доработка нескольких типов управляющего ПО, если банк использует АТМ разных вендоров.

Стоит отметить, что банки не всегда дают такую возможность клиентам, поскольку в ряде случаев она приводит к более частой инкассации и повышению расходов на оперирование. Это происходит из-за того, что при использовании покупюрного набора наиболее востребованные банкноты заканчиваются быстрее, потому сложно обеспечить максимальный промежуток между инкассациями.

Аналогично покупюрной выдаче работает и функция fast cash (часто используемые суммы снятия): если операция настроена в процессинге и ее поддерживает ПО банкомата, то она будет доступна — система каждый раз будет запоминать транзакции и использовать их для интеллектуального расчета сумм в следующую клиентскую сессию. Опять же, сложности будут, если банком используются устройства, работающие с протоколом NDC — их придется дорабатывать. И стоимость доработки, возрастет, если банк использует устройства разных вендоров в одном парке.

Ускорить доступ к функциям банкомата поможет авторизация по NFС

На что влияет: проходимость устройства, лояльность клиента (NPS)

Где реализовано: Банк Открытие, Тинькофф Банк, Сбербанк, ВТБ, Райффайзенбанк, Альфа-Банк, Банк Уралсиб

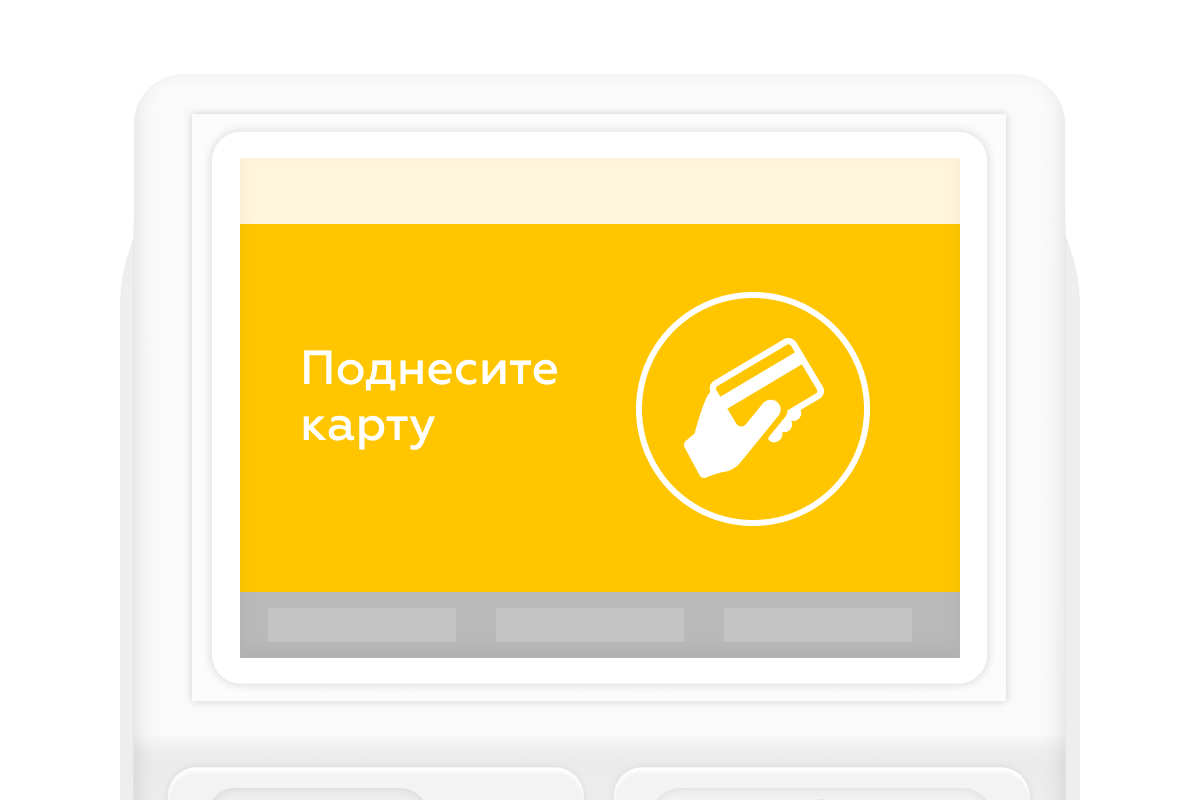

У пользователей закрепилась привычка использовать смартфоны для платежей и операций. Эту привычку теперь учитывают и устройства самообслуживания — 8 из 11 исследованных нами банкоматов позволяют клиенту авторизоваться бесконтактным способом через NFC-ридер. В ближайшее время эта функция появится в подавляющем большинстве устройств, поскольку использование NFC для авторизации в банкоматах становится обязательным требованием международных платежных систем.

Однако только у Банка Открытие и Тинькофф Банка есть следующая UX-практика: при бесконтактной авторизации предоставляется полный доступ к функциям. Остальные, как правило, позволяют только проверить баланс, совершить операции по переводу на карту, снятию и внесению наличных. Перевести деньги на карту другого банка, погасить кредит и управлять продуктами — нельзя. При этом далеко не все банкоматы явным образом указывают, что для полного доступа к функциям нужно авторизоваться вставив карту — это ломает пользовательский опыт и приводит клиента к фрустрации.

Важно на первом же экране сообщить клиенту, что он может быстро авторизоваться по NFC.

Реализация в банкомате

С точки зрения технической платформы не имеет значения, каким способом авторизуется пользователь — устройство предоставит ему доступ к функциям, согласно тем политикам доступа, которые определил банк. Прогрессивные банки стремятся использовать омниканальное API с единым набором сервисов. Это позволяет обеспечить в «личном кабинете» банкомата доступ к тем же функциям, что и в других каналах дистанционного обслуживания.

При использовании омниканального API в банке будет работать единая система аутентификации, которая идентифицирует клиента и определит уровень доступа к операциям независимо от способа аутентификации. После прохождения аутентификации система возвращает токен, с которым можно обращаться уже в API личного кабинета. На этом этапе определяется полнота данных и уровень доступа, которые выдаются пользователю в зависимости от политики банка. Если служба безопасности считает, что вариант входа в кабинет через идентификацию по NFС-чипу связан с большим числом рисков, то и доступные функции будут ограничены.

Как правило, основные трудности вызывает завершение сессии пользователя. С обычной картой все просто: клиент достал ее из приемника — сессия завершается. В случае с NFC-авторизацией человек может уйти и не подтвердить окончание работы с банкоматом, создав тем самым возможности для злоумышленников. Банку в этой ситуации важно проработать момент завершения сессии так, чтобы обезопасить клиента и не закрыть доступ к функциям до того, как он закончит решать свои задачи.

Дать функциональный интерфейс, который сократит число ошибок

На что влияет: число успешно решенных задач (success rate), лояльность (NPS), число жалоб (claim rate)

Где реализовано: Тинькофф Банк, Сбербанк, Банк Открытие, Газпромбанк, МКБ

Интерфейс банкомата, как и любого другого канала цифрового обслуживания, напрямую влияет на отношение клиента к банку. Если пользователь быстро ориентируется в функциях, легко находит нужные решения и получает всю нужную информацию, то он экономит свое время, не нагружает своими задачами клиентскую службу.

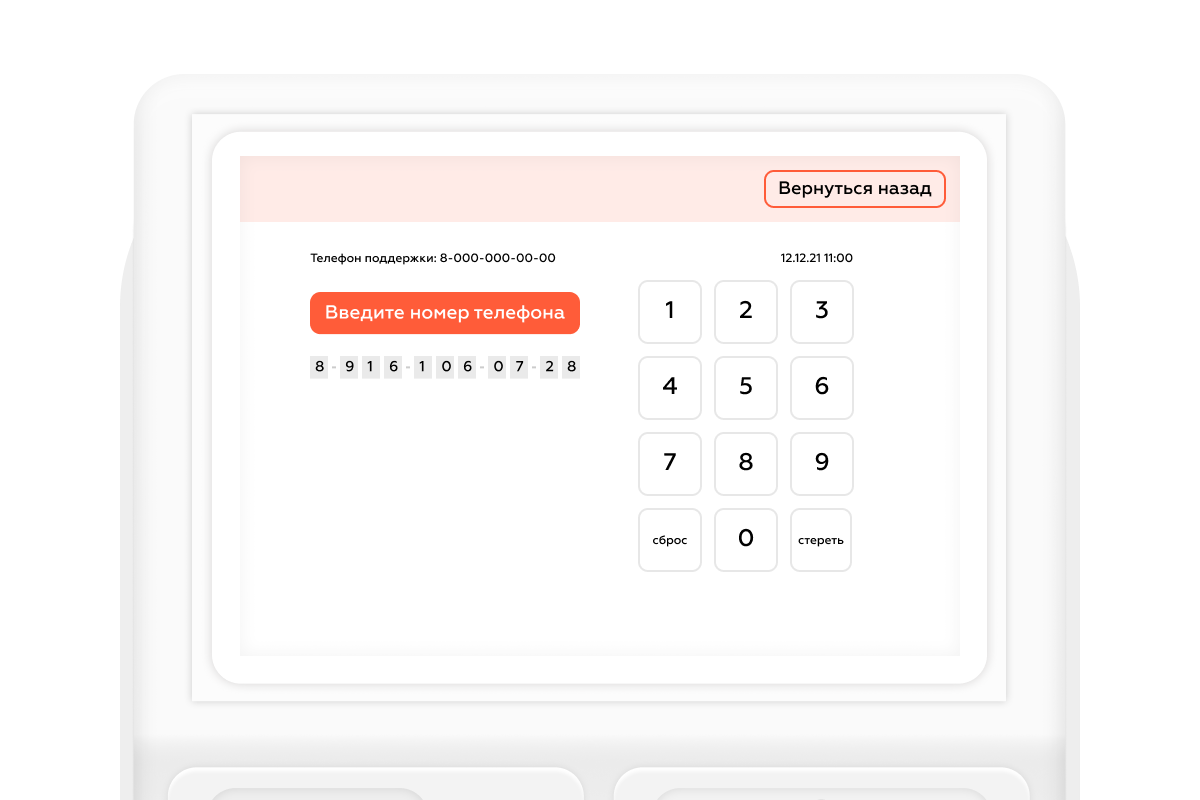

Во многих банкоматах до сих пор игнорируются последние достижения в области UI-дизайна: в процедурах нельзя вернуться на шаг назад, нельзя исправить ввод данных без перехода на начало процесса, сложно понять, в каком пункте меню находится клиент и как найти нужную функцию. В некоторых банкоматах, которые все-таки позволяют перейти на шаг назад, не сохраняются ранее введенные данные, нельзя ввести номер карты или телефона по блокам.

Современный пользователь, знакомый с удобствами мобильных и веб-интерфейсов, ожидает от банкоматов простой логики навигации, свободного перемещения по функциям и отображение в интерфейсе пользовательских шаблонов созданных в другом канале ДБО.

Ввод номера телефона по секторам удобнее для клиента: ему проще читать номер и не потребуется исправлять все из-за ошибки в одной цифре

Реализация в банкомате

Возможности по верстке интерфейса банкомата определяются программным обеспечением устройства. В идеальной реализации — это веб-приложение, созданное с помощью распространенных инструментов веб-разработки (например, HTML5, React JS и т.п.) и запускаемое во встроенном браузере в ПО банкомата. Единое управляющее ПО гарантирует, что интерфейс будет одинаково выглядеть на любом устройстве. В случае, если управляющее ПО разное или используется браузер операционной системы (Windows), то достичь такого результата сложнее, но все равно возможно.

Такая реализация не имеет технологических ограничений и позволяет разработать любой интерфейс, полностью повторяющий возможности интернет-банка — проектировщикам остается только учесть особенности канала, соотношение сторон и разрешение экрана. Однако этого сложно добиться в устройствах, использующих устаревшие протоколы типа NDC\DDC, с которыми до сих пор работает подавляющее число банков. Такой канал имеет специфические ограничения: в рамках сценария отдаются указания на вывод экранов (стейтов) на устройство. Чтобы улучшить клиентский опыт и внешний вид интерфейса, поверх стейтов накладываются HTML-страницы, а сами сценарии обслуживания клиентов расширяются за счет веб-сценариев (по технологии ATM Web Host). Но даже в этом случае приблизиться к качеству интерфейсов, идентичному интернет-банку, не получится.

Дополнительные ограничения могут вносить требования информационной безопасности и пропускная способность каналов связи. Для того, чтобы преодолеть все ограничения необходимо полностью отказаться от использования устаревших протоколов NDC\DDC. В некоторых случаях потребуется оптимизировать работу управляющего ПО для ускорения работы интерфейса. Совсем старые устройства (10 лет и старше) лучше сразу заменить: их оптимизация не принесет эффекта, они все равно будут работать медленно, к тому же их срок службы логически подходит к концу.

Сделать каталог услуг в банкомате таким же удобным, как в интернет-банке

На что влияет: число успешно решенных задач (success rate), число жалоб (claim rate)

Где реализовано: Банк Открытие, ВТБ, Газпромбанк, Сбербанк

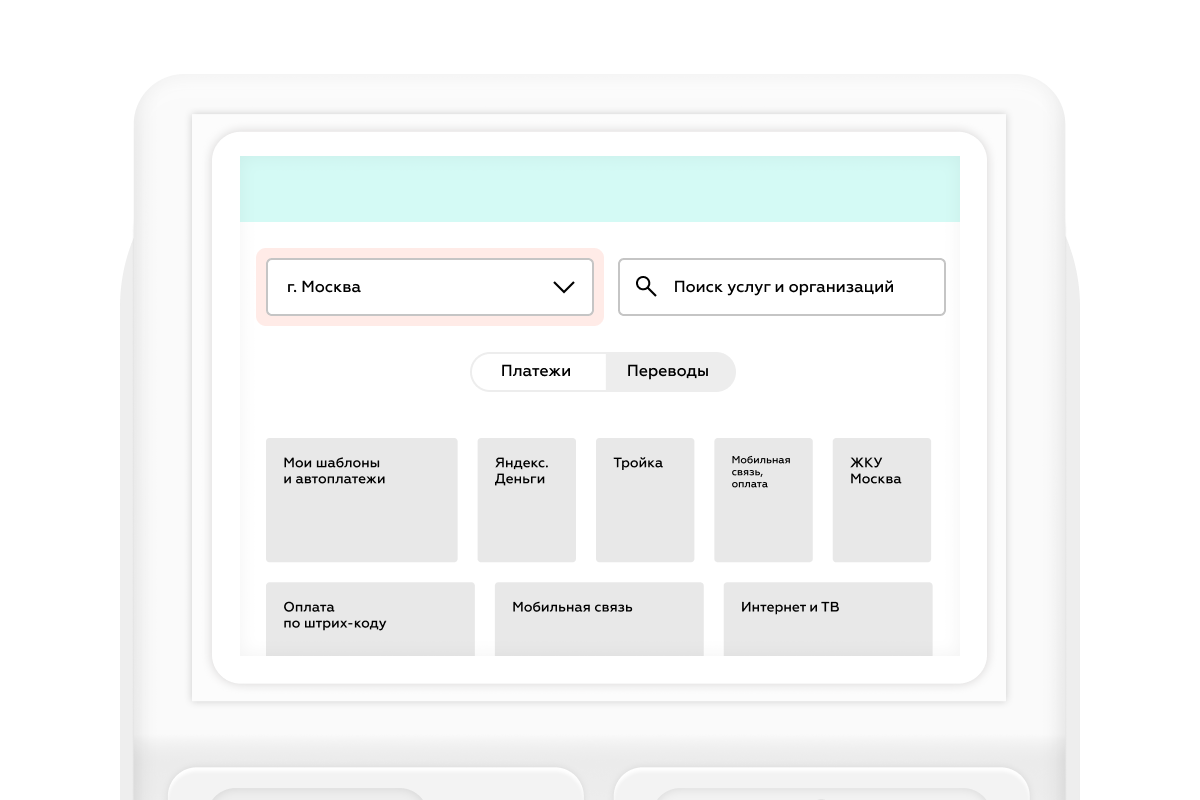

Для того, чтобы банкомат полноценно мог заменить общение с менеджерами банка, важно помимо снятия и внесения наличных дать возможность клиенту самостоятельно решать и другие задачи: оплата госуслуг, пошлин, образовательных и развлекательных сервисов, штрафы и налоги. Необходимо не только поддерживать эти функции, но сообщить о них клиенту, организовать онбординг в них.

Значительную роль в оптимизации процессов оплаты играет правильная категоризация в каталоге с провайдерами услуг, возможность оплаты квитанции с помощью сканирования, а также быстрый поиск неоплаченной задолженности по одному идентификационному параметру (например ИНН или УИН). Все эти возможности повышают число задач, которые пользователь будет решать самостоятельно, без обращения к менеджеру.

Возможность сгруппировать провайдеров по географическому признаку даст клиенту уверенность, что он не ошибется с регионом во время оплаты коммунальных услуг.

Реализация в банкомате

Перечисленные функции в том или ином виде уже реализованы в мобильных и интернет-банках, следовательно, эти возможности можно предложить и пользователям банкоматов. Сделать это будет несложно, если у банка есть единый API, отвечающий за проведение платежей и переводов для всех каналов обслуживания. Использование API позволит выстраивать сценарии специфических задач клиентов, создать единый сервис комиссий и лимитов, организовать полнотекстовый поиск по услугам и продуктам. Последнее особенно важно, если в каталоге провайдеров насчитывается множество — до нескольких тысяч — поставщиков услуг.

Через единое платежное API можно получить информацию, необходимую для построения интерфейса — пошаговый сценарий с информацией о комиссиях, лимитах, масках ввода параметров и так далее. На основе этой информации в динамическом режиме веб-приложение и построит интерфейс.

Построить информирование клиентов, которое снизит нагрузку на менеджеров

На что влияет: лояльность, нагрузка на персонал, доля просроченных платежей

Где реализовано: ВТБ, Альфа-Банк

Клиент в процессе работы с банкоматом хочет получать полную и понятную информацию по продуктам, тарифам, комиссиям, остаткам, предстоящим платежам по кредитам и начислениям. Возрастным клиентам важно иметь бумажное подтверждение операции (чек, квитанция), потому они могут дополнительно обращаться к менеджерам за ней. Но получив всю нужную информацию, разъяснения по ней и информативные квитанции в банкомате, пользователь не будет обращаться в клиентскую службу.

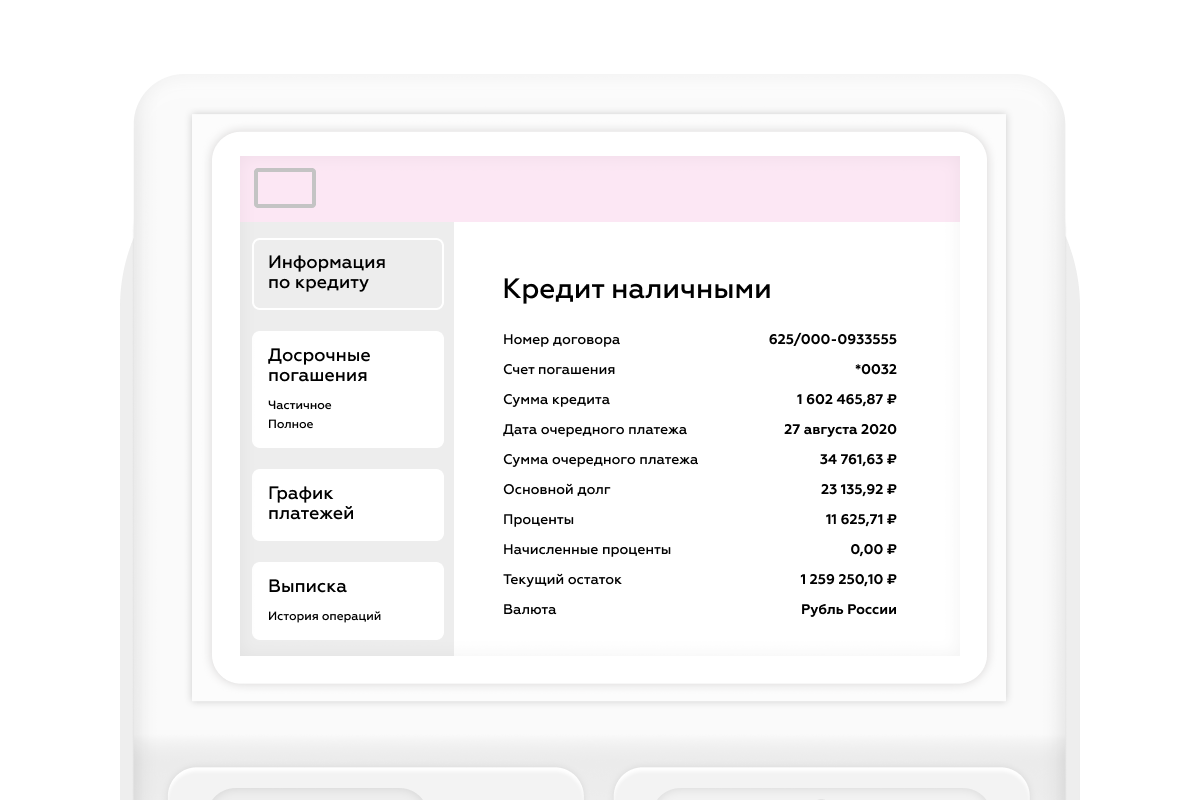

Чтобы информация была прозрачна и полезна, важно давать ее в контексте действий клиента. Например, банкомат является основным каналом взаимодействия для погашения задолженности по кредитам. Поэтому клиенту в момент внесения платежа по кредитному продукту будет полезно видеть сумму оставшейся задолженности, дату и объем очередного платежа, информацию о льготном периоде погашения или рассказать об условиях кредитных каникул.

Сейчас в некоторых банкоматах вообще нет информации о кредите, базовую информацию представляет половина исследованных устройств. Только в банкомате ВТБ можно увидеть график платежей, подать заявку на частичное досрочное погашение, выбрать вариант перерасчета. В банкомате Альфа-Банка информацию о кредите можно увидеть на чеке.

Подробное информирование о кредитных обязательствах во время погашения очередного платежа помогает клиенту держать в памяти ключевые детали — и не допускать задержек в погашении кредита.

Реализация в банкомате

С точки зрения платежного API банка, погашение кредитов или пополнение карты — это такие же платежные услуги, как и все остальные. Все данные по ним запрашиваются из систем бэк-офиса банка, они могут выводится на интерфейс в нужный момент. Полнота данных и их вывод на экран зависит от возможностей системы бэк-офиса конкретного банка (CRM, процессинг, АБС) и конкретной реализации самого интерфейса, о которой мы уже сказали выше.

Также нет никаких технических препятствий, чтобы выводить любые данные о транзакции с устройства на печать. Но не всегда банк считает это необходимым: в целом идет тренд на отказ от печати чека, банки предпочитают отправлять квитанцию на email или через SMS. Например, в банкоматах Тинькофф Банка чек по умолчанию не печатается, а в устройствах Газпромбанка печать квитанции — это дополнительная услуга. В таком случае следует предусмотреть понятный для пользователя сценарий — предложить распечатать квитанцию дополнительно, сделать эту функцию заметной и пояснить, в каких случаях клиенту потребуется бумажное подтверждение транзакции.

|

Исследование ATM Customer Experience Rank 2020 поможет понять, как банку развивать устройства самообслуживания, которые не только облегчают банковские операции, но и полноценно реализуют концепцию цифрового офиса, повышают продажи, знакомят с новыми услугами и дополняют другие каналы банка. Узнать о результатах и заказать полный отчет можно на странице исследования. |