С чего начать трансформацию банкомата или платежного терминала в цифровой офис, который поможет вовлекать клиентов в онлайн-каналы и повышать продажи.

банков-участников

бизнес-целей

Несмотря на снижение доли наличных операций, банкоматы и платежные терминалы продолжают играть важную роль в экосистеме цифровых сервисов и позволяют с минимальными издержками расширять географию присутствия банков.

Исследование ATM Customer Experience Rank 2020 поможет понять, как банку развивать устройства самообслуживания, которые не только облегчают банковские операции, но и полноценно реализуют концепцию цифрового офиса, повышают продажи, знакомят с новыми услугами и дополняют другие каналы банка. Исследование проводилось в августе-сентябре 2020 года.

-

Доля снятий наличных снижается, но незначительно

По данным ЦБ, еще в 2017 году средний житель России снимал наличными с карт ~14 600 рублей в месяц. К 2020 году этот показатель упал всего на 600 рублей.

На фоне пандемии доля безналичных платежей еще выросла, но использование наличных не прекращается.

-

Сохраняются барьеры использования цифровых каналов

Не у всех клиентов есть компьютер или смартфон. Возрастная аудитория не доверяет цифровым каналам и хочет получать осязаемое подтверждение оплаты — чек. Такие клиенты продолжают приходить в отделения банков за услугами.

-

Обновления происходят редко

Большая часть обновлений в устройствах самообслуживания носит технический характер: это исправление ошибок и багов, которое поддерживает клиентский опыт на определенном уровне, но не улучшает его радикально.

-

Дизайн «догоняет» устройства

В плане дизайна интерфейсы банкоматов все еще адаптируются под устройства с тачскрином. Кнопки отвязываются от краев экрана, в главном меню появляются акценты на популярные операции, становится проще выбирать счета для операций.

-

Омниканальность только появляется

В чистом виде омниканальность еще встречается редко, однако отдельные приемы уже реализованы. Часть обновлений связана с персонализацией опыта использования банкоматов: например, реализацией доступа к шаблонам в банкоматах по аналогии с другими каналами обслуживания.

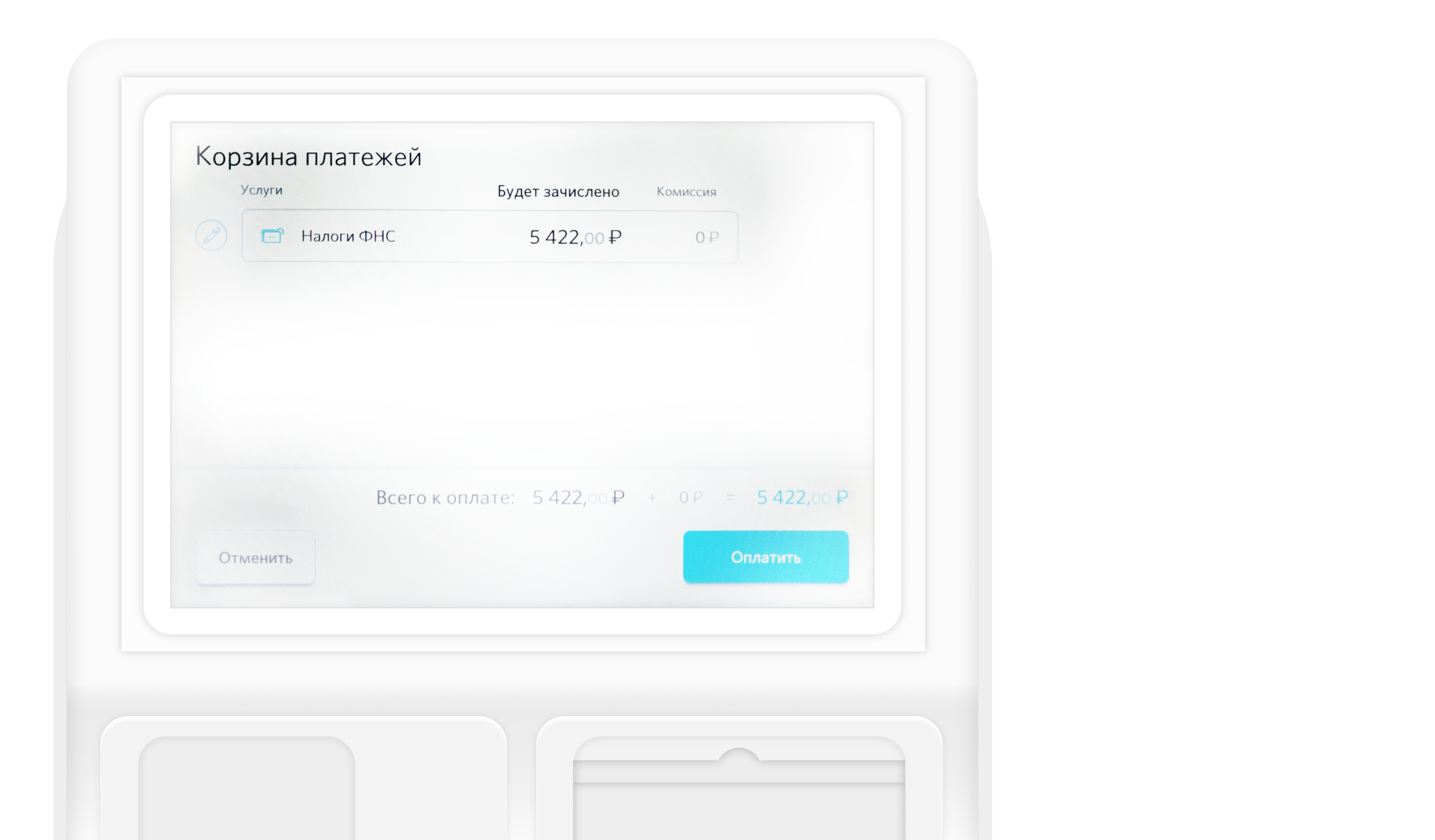

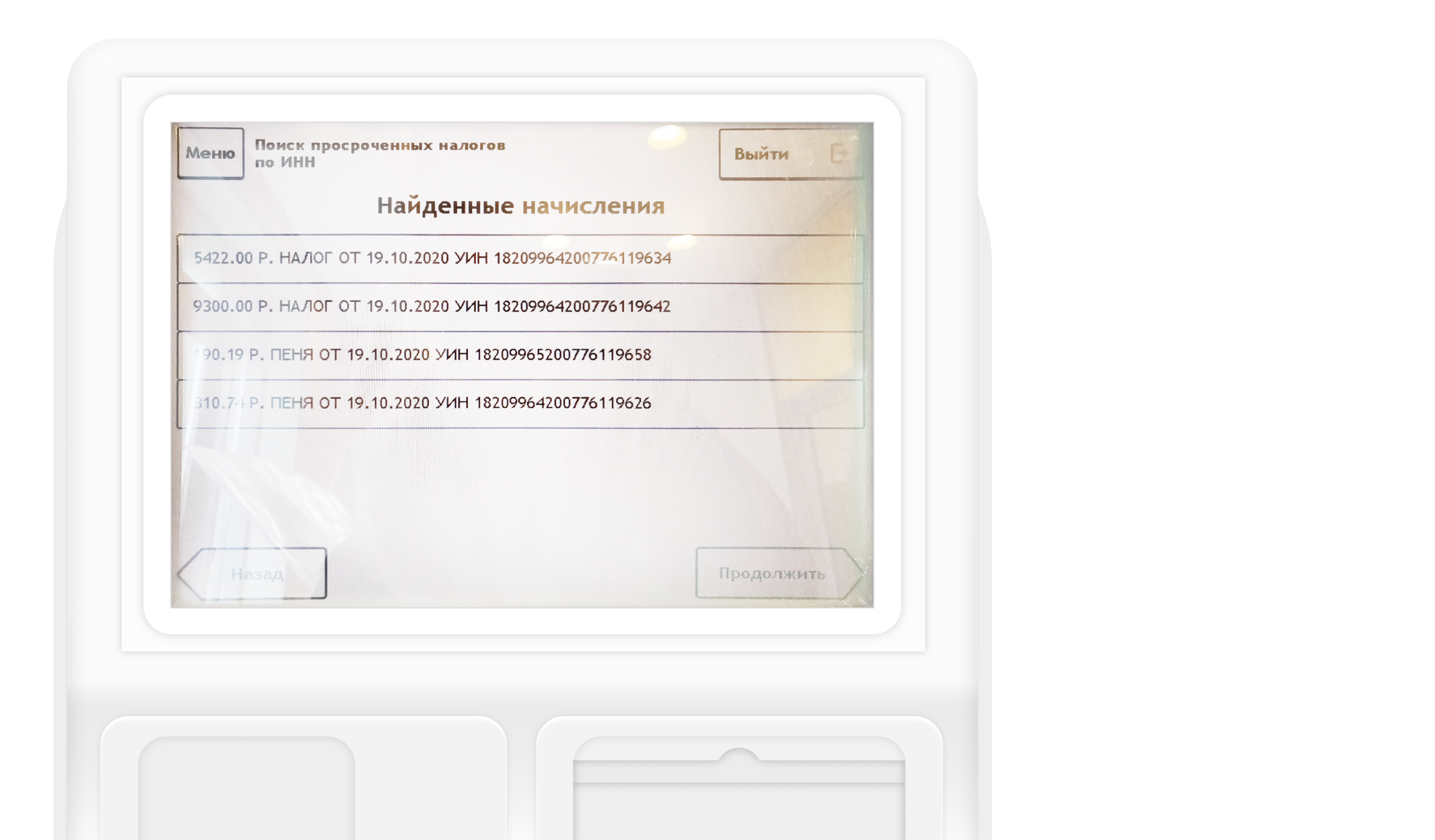

В мобильных банках довольно часто встречается решение, которое позволяет найти свои налоговые задолженности по ИНН и оплатить их все одновременно.

В банкоматах есть возможность вывести на экран весь список налоговых отчислений, но чтобы оплатить все сразу, надо каждый отдельно добавлять в корзину платежей.

Во многих банкоматах клиенты вынуждены долго перемещаться по меню в поисках решения задачи.

Часто в интерфейсах нет даже базовых функций навигации, например, кнопки «Назад»: чтобы вернуться к предыдущему экрану, нужно прервать работу и авторизоваться заново.

Банкоматы плохо учитывают задачу клиента и контекст, в котором она выполняется.

Например, внесение наличных на дебетовую и кредитную карту — только формально схожие функции. На самом деле это разные сценарии, которые необходимо реализовать с учетом контекста.

С кредитным продуктом пользователю нужно больше информации: размер и крайний срок платежа, объем процентов. В текущих реализациях пользователь не видит подсказок о том, сколько денег ему нужно внести и на какой счет.

Ни в одном банкомате нельзя получить идеальный клиентский опыт на протяжении всего процесса решения задачи. Часть шагов реализовано удобно, часть — нет.

Например, в банкомате Сбербанка клиент может найти свои неоплаченные налоги по ИНН и, если налогов несколько, их можно увидеть в одном списке. Но оплатить все сразу нельзя, только по одному. В этот момент клиентский опыт в банкомате становится значительно хуже.

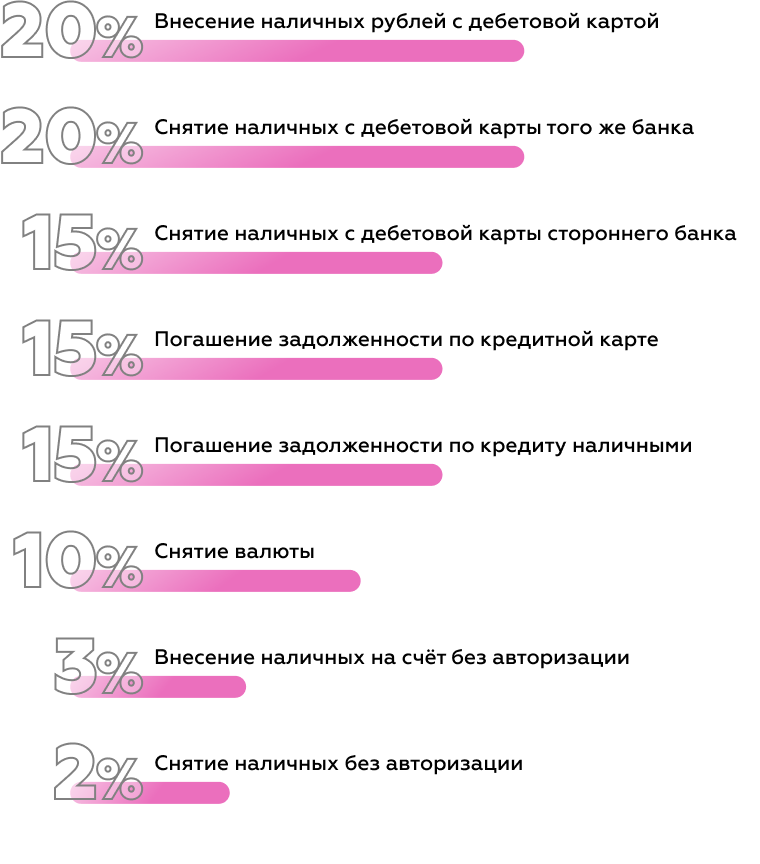

Рейтинг отражает удобство и полноту выполнения операций с наличными. Больше половины веса оценки составляют задачи, связанные с управлением наличными клиента с дебетовой картой. Треть оценки формируют задачи погашения задолженностей по кредитным продуктам.

Минимальный вес у редких сценариев, таких как внесение и снятие наличных без авторизации.

Управление наличными

-

1Тинькофф БанкКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 45,3

-

2Альфа-БанкКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 39,5

-

3ГазпромбанкКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 33,1

-

4РайффайзенбанкКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 29,8

-

5ВТБКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 26,8

-

6СбербанкКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 24,8

-

7Почта БанкКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 22

-

8Банк ОткрытиеКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 20,8

-

9МКБКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 17,1

-

10Банк УралсибКачество клиентского опыта в операциях с наличными. Максимум 100 баллов 14,1

Набор доступных функций примерно одинаков у всех участников — базовые операции с наличными клиенты так или иначе могут совершать в банкоматах всех банков. У лидеров лучше реализованы возможности выбора счета для проведения операций и есть больше возможностей для упрощения операций — например, выбор суммы снятия сразу на главном экране и персонализация этой суммы под клиента.

Лучший клиентский опыт на рынке дают устройства самообслуживания Тинькофф Банка, Альфа-Банка и Газпромбанка, но даже в них качество интерфейсов и уровень проработки пользовательских сценариев далек от идеального, который в системе оценки Markswebb соответствует 100 баллам. Это объясняется тем, что интерфейсы не учитывают специфики разных сценариев клиентского поведения и предлагают на стандартную реализацию функций.

управления наличными

Банки с высокой долей онлайн-клиентов

Тинькофф Банк и Альфа-Банк — это цифровые банки, которые стараются обеспечить высокий уровень сервиса во всех дистанционных каналах взаимодействия. Их клиенты управляют продуктами, совершают платежи и переводы онлайн, а банкоматы используют для операций с наличными. Потому в развитии устройств они делают ставку на управление наличными.

-

Тинькофф Банк

- Клиент видит все свои счета в общем списке и может выбрать любой для операции.

- Для карт отображается цветная иконка, по всем счетам можно посмотреть остаток.

- Можно снять наличные без карты — по коду, сгенерированному в приложении.

- Без авторизации можно пополнить карту по номеру телефона или номеру карты.

-

Альфа-Банк

- Авторизация по карте дает доступ ко всем счетам.

- Можно получить информативный чек о внесении наличных, в котором указан счет пополнения, внесенная сумма и новый остаток.

- Без авторизации можно пополнить счет по его номеру.

Снятие наличных с дебетовых карт — самая частая операция с наличными, поэтому есть смысл сделать ее максимально удобной для пользователей, чтобы увеличить проходимость банкомата.

При разработке интерфейса многие банки не учитывают отклонения от самого простого сценария, когда клиент приходит снять условные 3000 рублей. Но есть и другие, более сложные сценарии, стандартная реализация которых может вызвать у клиента сложности.

- Клиент хочет снять большую сумму и видит, что на экране указан лимит снятия. Но не понятно, почему лимит именно такой, и есть ли возможность снять сумму, которая его превышает.

- Клиенту нужно снять сумму определенными купюрами, но он может выбрать только между «Выдать крупными» и «Выдать с разменом». Это не позволяет полноценно управлять номиналом выдачи, вынуждает снимать деньги несколько раз, чтобы получить нужный набор купюр. Исключение — банкоматы МКБ и Газпромбанка, где можно самостоятельно выбрать комплект купюр при снятии наличных.

на базовом уровне развития

Газпромбанк, Райффайзенбанк, ВТБ, Сбербанк, Почта Банк, Банк Открытие, МКБ, Банк Уралсиб меньше внимания уделяют удобству операций с наличными: клиент может снять деньги со счета или пополнить его, но интерфейс банкомата не учитывает особенности разных сценариев.

Например, во всех банках, кроме Почта Банка, клиент после авторизации по карте получает доступ только к счету этой карты и не может снять наличные с других счетов. С одной стороны, это упрощает проведение наиболее частотных операций, так как клиенту не нужно задумываться о выборе счетов. С другой — ограничивает возможности. Чтобы этого не происходило, выбор счета для проведения операции можно реализовать так, чтобы он не требовал лишних действий в случае, если пользователю это не нужно.

При этом у банков, занявших места в середине рейтинга и выше, есть и хорошие реализации, иногда уникальные. Например, у Газпромбанка это выбор номиналов купюр при снятии.

Почти у всех реализованы базовые удобства — например, после совершения операции пользователь сам выбирает, продолжить работу с банкоматом или закончить.

Оценка банков в этой группе сильно зависит от того, насколько качественно они информируют клиента об условиях операций. Например, в устройствах Банка Уралсиб, клиент не сможет узнать, какая сумма доступна ему для снятия или какими купюрами банкомат ее сможет выдать.

офиса самообслуживания

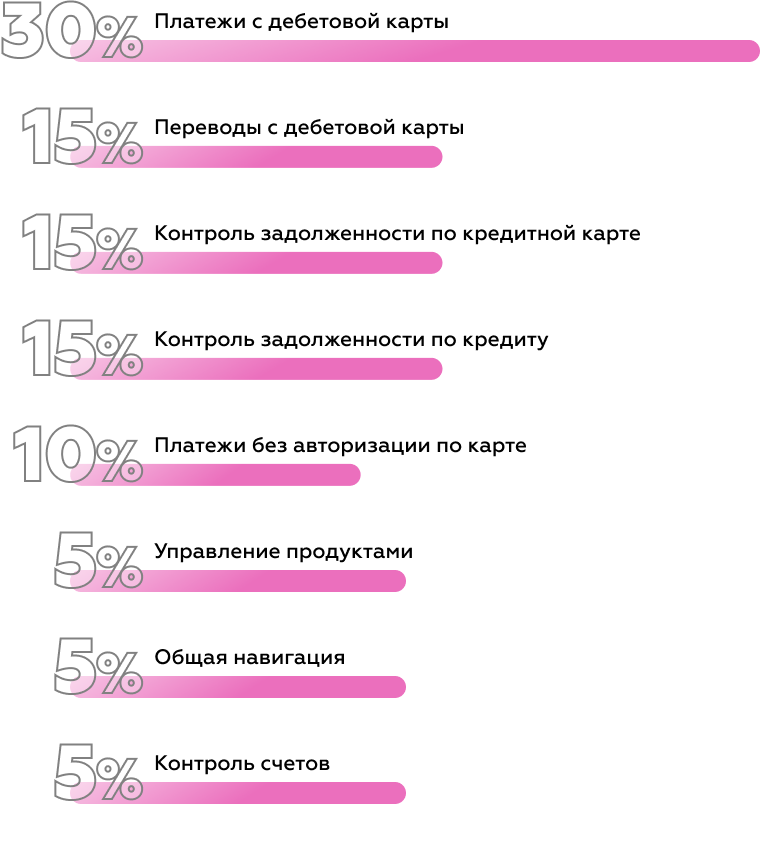

Рейтинг отражает, насколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк для совершения переводов, платежей и сервисных операций.

Переводы и платежи с дебетовой карты составляют почти половину веса оценки; треть — контроль задолженности по кредитным продуктам. Меньшие доли у задач, которые относятся к управлению оповещениями и настройками карты, общей навигации, платежам в неавторизованной зоне.

офисы самообслуживания

-

1СбербанкНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 60,6

-

2ВТБНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 56,1

-

3Почта БанкНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 46,4

-

4Альфа-БанкНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 33,5

-

5Банк ОткрытиеНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 30,4

-

6МКБНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 26,7

-

7ГазпромбанкНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 24,4

-

8Тинькофф БанкНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 17,3

-

9Банк УралсибНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 16,4

-

10РайффайзенбанкНасколько полно устройства самообслуживания могут заменить клиенту мобильный или интернет-банк. Максимум 100 баллов 14,7

Лучшие офисы самообслуживания в банкоматах создали крупнейшие традиционные банки. Логично предположить, что среди их клиентов велика доля тех, кто не хочет или не может обслуживаться через другие дистанционные каналы, поэтому их банкоматы предоставляют самые широкие платежные возможности. Качество клиентского опыта в банкоматах разных банков драматически отличается:

- Банки по-разному относятся к наличию самой возможности проведения платежей и переводов через банкоматы: в банкомате Тинькофф Банка, например, можно только оплатить телефон.

- Не везде есть интерфейсные решения, которые упрощают проведение операций: например, в банкомате ВТБ поиск неоплаченных штрафов доступен только по одному идентификатору.

- Техническая сторона реализации отличается по качеству: например, встречаются ошибки обработки реквизитов.

Традиционные банки с большой долей офлайн-клиентов

Лучшие офисы самообслуживания создали банки с обширной сетью отделений. Значительная доля их клиентов не обслуживается через дистанционные каналы, а банкоматы помогают разгрузить менеджеров и позволяет расширить зону присутствия в отдаленных локациях.

-

Почта Банк, Сбербанк, ВТБ

В устройствах этих банков клиенты могут переводить деньги между своими счетами, внутри банка и вовне, есть быстрый доступ к частым операциям. Кредитные клиенты могут получить информацию по своим продуктам: можно узнать остаток задолженности по кредиту, сумму и дату очередного платежа, в ВТБ доступен график платежей. В банкоматах Сбербанка и ВТБ можно открывать вклады.

Устройства Почта Банка совмещают в себе возможности банкомата и терминала: ими могут пользоваться не только клиенты банка, но и посетители почтовых отделений; в этом случае оплачивать услуги можно любым удобным способом — и наличными, и картой.

Привычные в других каналах механики в устройствах самообслуживания все еще являются исключением.

Например, штрафы можно искать только по одному идентификатору — номеру ВУ или СТС, а при оплате ЖКУ нельзя узнать задолженность автоматически — нужно вручную вводить точную сумму с квитанции.

При оплате ЖКУ в банкомате клиенту приходится вводить сумму с конца — с копеек. Юзабилити-тестирование показало, что пользователи теряются в этот момент — им приходится несколько раз вводить сумму, пока они не поймут, как сделать это правильно.

Хорошую практику показывает Сбербанк: он предлагает виртуальную клавиатуру, на которой есть запятая — она позволяет клиенту привычным образом ввести нужную сумму.

офиса самообслуживания

-

Альфа-Банк, Банк Открытие, МКБ, Тинькофф Банк, Газпромбанк, Райффайзенбанк, Банк Уралсиб

Эти банки не стремятся полно обслуживать нецифровых клиентов, локально добавляют платежные функции. Условно базовый набор — переводы по номеру карты, оплата интернета, мобильного телефона, ЖКУ. У лидеров рейтинга он шире (появляются возможности оплатить налоги и штрафы), а также проведение этих операций становится проще для клиента. Самое очевидное — возможность отсканировать код с квитанции для оплаты и не вводить вручную никакие данные.

Что касается информации по банковским продуктам, то, в сравнении с лидерами, в этой группе банков почти никто не предоставляет ее так же полно. Это касается как сведений о задолженностях по кредитным продуктам, так и, например, истории операций по дебетовой карте.

целей бизнеса

Показатели эффективности устройств

- Повышение числа успешно решенных задач.

- Увеличение проходимости устройств.

- Повышение лояльности клиентов.

- Увеличение продаж продуктов через банкоматы и терминалы.

- Увеличение доли цифровых клиентов.

- Удержание клиентов от снятия наличных и стимулирование транзакционной активности в цифровых каналах.

Повысить доступность нетипичных задач

Функции, связанные с наличными, вынесены на первый план, их просто увидеть. Но если у клиента задача, не связанная с наличными, и решение нельзя быстро найти в интерфейсе, он уйдет и обратится за помощью к менеджеру.

Важно дать клиенту простую логику навигации:

- Не путать клиента разным набором функций при авторизации разными способами.

- Всегда давать возможность вернуться на предыдущий шаг.

- Привести к понятной логике каталог провайдеров услуг.

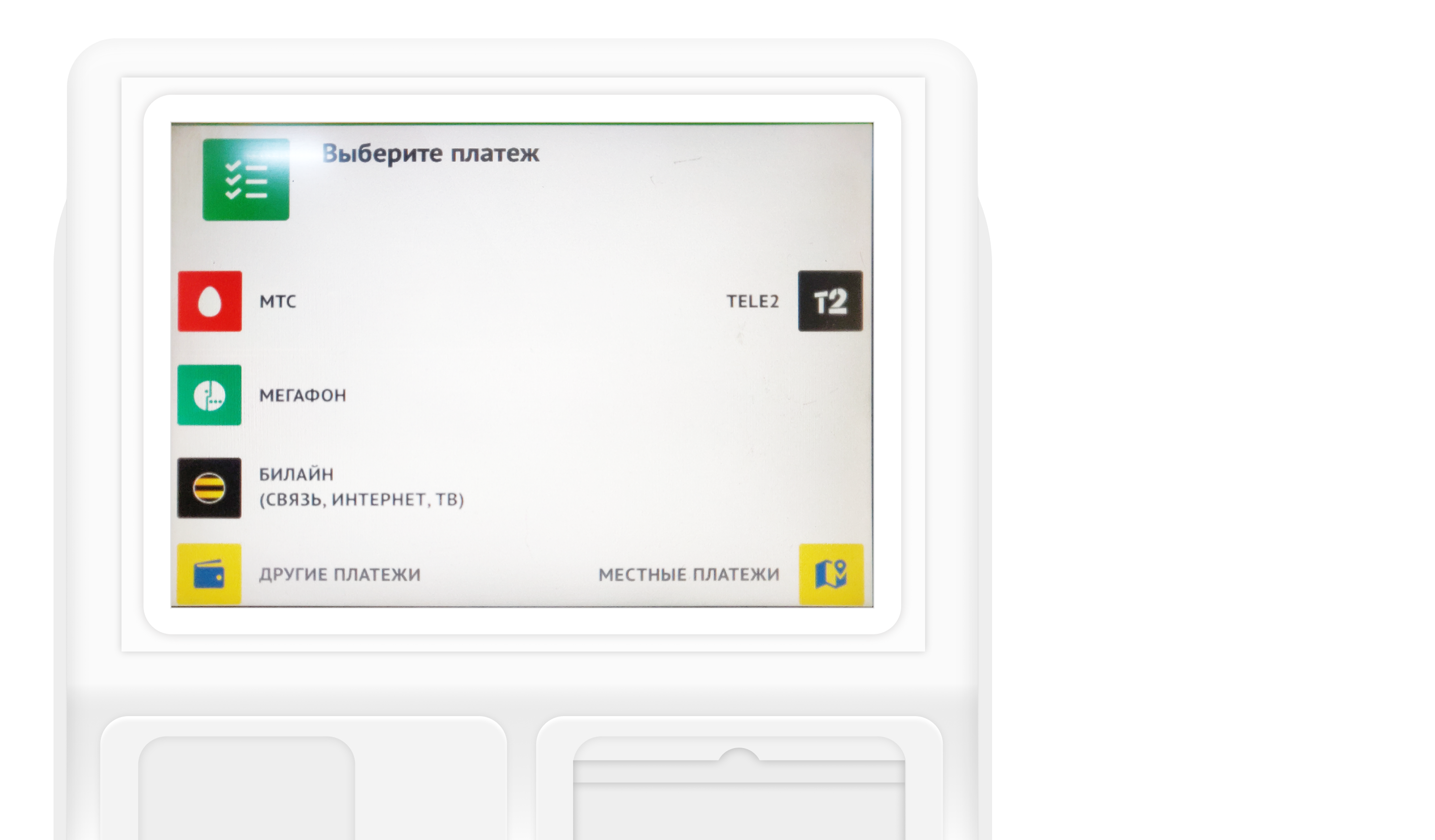

Часто поиск нужного провайдера для платежа в банкомате занимает много времени из-за проблем в категоризации или отсутствия фильтра по региону, в котором находится потребитель. Хорошее решение — дать возможность выбрать город в разделе платежей.

В Сбербанке в разделе платежей можно поменять город для отображения региональных провайдеров. Это позволяет пользователю быть уверенным, что он видит поставщиков услуг своего региона.

-

Меньше действий — короче очередь к банкомату

Избыточные действия увеличивают время, которое клиент проводит у устройства. Это важно как для частых и понятных операций, так и для нетипичных.

Сократить число действий при снятии наличных можно с помощью кнопок снятия конкретной суммы на главном экране (Сбербанк, Тинькофф Банк) или персонализации сумм на основе предыдущих операций (Газпромбанк, Банк Открытие, Тинькофф Банк).

Ускорить оплату услуг помогает сканирование квитанции (Сбербанк, ВТБ), а оплату телефона — определение провайдера по номеру, а не по выбору в меню (Сбербанк, Райффайзенбанк, Тинькофф Банк).

Если нужны купюры нужного номинала

Стандартный выбор из вариантов «крупными» и «с разменом» не позволяет клиенту контролировать номинал выдачи. Он вынужден занимать банкомат, несколько раз повторяя снятие наличных.

Возможность точно выбрать номинал снимает эту проблему. Такие решения предлагают Газпромбанк и МКБ.

-

Когда клиенту сложно разобраться, как работает функция банкомата

На клиентскую лояльность влияют проблемные ситуации, в которых банкомат отвечает на действия пользователя не так, как тот ожидает, и клиенту сложно разобраться в ситуации самому. Избежать таких ситуаций могло бы помочь информирование пользователя о том, что происходит в процессе операции.

В большинстве устройств, которые мы видели, информационная поддержка клиентов довольно слабая: мало деталей об условиях операций, сообщения об ошибках дают мало понимания ситуации, сообщения об успехе операций не всегда однозначны.

-

Клиенту важно понимать возможности по лимитам

Когда лимит, который видит клиент на экране, меньше необходимой суммы, то важно объяснить, как определяется лимит и что может сделать пользователь, если ему нужна сумма, которая его превышает.

Лучшей практики в этой задаче в банкоматах нет. Близкую реализацию можно найти в интернет-банке Тинькофф Банка: в форме переводов по номеру карты сообщаются суммы, которые доступны для перевода без комиссии. По запросу можно получить полную информацию по лимитам.

-

Замена клиентского менеджера в офисе

Банки с большим количеством отделений позволяют авторизованному клиенту открывать через банкомат вклады и накопительные счета. Это помогает перенаправлять посетителей отделения к банкоматам и разгружать менеджеров. Примеры: ВТБ и Сбербанк.

Банки без отделений предлагают через банкомат стать клиентом. Например, Тинькофф Банк на экране до авторизации показывает кнопку «Хочу», по которой можно оставить заявку на карточку.

-

Канал для дополнительных коммуникаций

Устройство может показывать рекламные сообщения на экране ожидания. Более эффективный вариант — персональные предложения клиенту по контексту его действий в банкомате. Они могут способствовать росту продаж в этом канале.

Предложение должно быть адресным и понятным

Предложение, сформированное по клиентскому сегменту или целевому действию, будет более адресным, что повышает вероятность продажи.

Лишние нажатия на кнопки и переходы на дополнительные экраны мешают клиенту быстро добраться до оформления заявки.

Четкий призыв к действию (call to action) поможет клиенту легче понять, что ему требуется для активации предложения.

-

Показать преимущества

Если клиент снимает наличные, чтобы положить на счет в другом банке, ему можно рассказать о возможностях переводов по СБП в мобильном банке. Если на экране банкомата размещена реклама мобильного банка, то она должна сопровождаться QR-кодом на установку.

-

Во время транзакции

В контексте совершения операции, не связанной с наличными, можно вывести сообщение на экран, что данная операция доступна в приложении.

-

На экране успеха

В процессе снятия наличных можно рассказать о возможностях мобильного банка после того, как клиент выполнил операцию.

-

На квитанции или чеке

На чек можно поместить информацию о мобильном банке и QR-код на скачивание приложения.

Донести преимущества безналичных расчетов

У клиента могут быть ситуации, в которых оплаты наличными избежать нельзя. В остальных случаях банку необходимо продвигать возможности безналичных операций и мотивировать клиента держать деньги на карте.

Лучшее время для контакта — ожидание выполнения операции, а лучшая мотивация — выгода от безналичных транзакций: кэшбэк или платежи без комиссии.

- Альфа-Банк

- Банк Открытие

- Банк Уралсиб

- ВТБ

- Газпромбанк

- МКБ

- Почта Банк

- Райффайзенбанк

- Сбербанк

- Тинькофф Банк

Топ-10 банков по количеству устройств самообслуживания в городах-миллионниках по данным Яндекс.Карт на июнь 2020 г.

От каждого банка-участника оценивали устройства, соответствующие двум параметрам:

- распространенность: банкоматы, формирующие основу парка устройств;

- «целевые» устройства, которые устанавливаются по модернизации.

«Ящик с наличкой» или цифровой офис

Провели беседы с руководителями департаментов обслуживания сети устройств, руководителями цифрового бизнеса и разработчиками устройств.

Узнали о самых востребованных функциях, о том, как банки формируют и развивают сеть устройств самообслуживания, как обновляют интерфейсы и оценивают эффективность обновлений, какую роль отводят банкоматам в экосистеме продаж и доставки услуг клиентам.

Проверка в двух возрастных категориях

Каждое устройство тестировалось двумя респондентами: первый в возрасте 25-45 лет и второй старше 60. Респонденты работали с банкоматами, с которыми не сталкивались ранее, и выполняли распространенные операции:

- снятие наличных,

- внесение наличных,

- оплата мобильной связи,

- оплата квитанции Мосэнергосбыт,

- оплата интернета,

- смена пин-кода карты.

После тестирования мы проводили интервью с респондентами, чтобы понять, как опыт взаимодействия с устройством повлиял на восприятие сервиса банка.

Учли разную бизнес-логику

На основе собранных данных мы сформировали чек-лист, по которому можно оценить качество клиентского опыта при работе с банкоматом. Чек-лист учитывает разную бизнес-логику развития устройств самообслуживания:

- Насколько просто и удобно в банкомате можно решать задачи, связанные со снятием и внесением внесением наличных.

- Насколько успешно банкомат может заменить мобильный или интернет-банк для переводов и платежей.

Заполняем чек-листы, оцениваем устройства

Чек-лист включает в себя основные операции, выполняемые в устройствах самообслуживания, и отдельные интерфейсные элементы, повышающие удобство и скорость их выполнения.

Основная часть чек-листа — это операции, которые можно выполнить с помощью дебетовой рублевой карты банка, но в нем также есть задачи пользователей с кредитными продуктами.

Управление наличными и офис самообслуживания

Каждый критерий чек-листа получает вес в зависимости от частоты операции и ее важности для клиента.

По результатам исследования каждый банк получил две оценки в соответствии с разной бизнес-логикой развития устройств самообслуживания. Итоговая оценка в каждом рейтинге — это сумма критериев, умноженных на их веса.

в банкоматах и терминалах

Рейтинг сетей банкоматов

Рейтинг поможет получить понимание текущего уровня развития сетей самообслуживания в разных банках. Вы увидите, каких успехов добились конкуренты и какое место занимают банкоматы в их экосистеме сервисов.

Эти данные помогут расставить приоритеты в развитии собственного сервиса, задать планку качества и понять, на каких участников рынка полезно ориентироваться.

Заказать конкурентный анализ можно отдельно.

в одном отчете

Лучшие практики и инсайты из интервью

Опишем, как лидеры рынка решают задачи клиентов с помощью банкоматов, как увеличивают скорость и удобство выполнения операций и оптимизируют нагрузку на устройства.

Покажем, какие приемы банки используют в интерфейсах устройств, чтобы сократить снятие наличных, повысить продажи, облегчить онбординг и поддержать лояльность клиентов.

Карта трендов и описание лучших интерфейсов

Карта трендов подскажет, какие технические новинки используются в банкоматах, как они влияют на пользовательский опыт, какие функции являются стандартом для устройств, а какие дают дополнительные ценности клиентам.

Продуктовой команде банка это поможет понять, как развивать интерфейсы и на какие функции обращать внимание в первую очередь.

Как оценить собственные успехи

Наша методика — уникальный инструмент для UX-анализа устройств самообслуживания, разработанный впервые для российского рынка.

Она содержит ключевые метрики и чек-листы, с помощью которых банк может объективно оценить качество сервиса в банкоматах и терминалах, найти проблемные зоны и определить направления развития.

22 октября 2020

На вебинаре мы поделились важными выводами исследования:

- Описали рыночный контекст и ключевые точки роста клиентского опыта в устройствах самообслуживания.

- Рассказали, чьи банкоматы предлагают лучший опыт управления наличными и могут стать полноценным цифровым офисом самообслуживания.

- Представили наши рекомендации, как сделать банкоматы эффективным каналом банковского бизнеса.